"AI 스마트폰 출하량 연평균 83%↑ 예상"

"중저가 프로세서 출시, 점유율 회복 노려"

PER 20배, 올해 주가 40% 하락한 인텔 24배

이 기사는 5월 29일 오후 4시27분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<디바이스界 '엔비디아' 노리는 퀄컴①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 물리적으로 기기 크기가 작아 전력 용량이 제한적일 수밖에 없는 스마트폰에서 AI를 구동하려면 높은 전력 효율성이 필수적이다. 스마트폰에서 AI 구동은 주로 AP와 메모리가 담당하는데 관련 부품에 쓰이는 전력을 충당하려면 다른 부품에서 절약해야 한다. 그 대상에 있는 것이 모뎀칩과 RF 부품, 디스플레이 등(TD코웬의 매트 램지 애널리스트 설명)이다.

퀄컴은 모뎀 칩과 RF 부품 분야에서 오랫동안 전문성을 쌓아왔다. 애플 입장에서 보자면 스마트폰에 퀄컴이 만든 AP를 쓰지 않는다고 해도 모뎀 칩이나 RF 부품에서는 관련 부품끼리 긴밀한 연결이 가능하도록 역량을 쌓아온 퀄컴을 택할 수밖에 없는 셈이다. 퀄컴은 AP·모뎀·RF 등을 하나로 통합한 SoC를 설계하고 제조하는 역량도 갖추고 있다.

5. 실적

퀄컴의 매출액은 크게 ①제품 판매(QCT)와 ②라이선스(QTL)로 나뉘고 QCT는 ⒜헤드셋(모뎀 등 스마트폰용 칩) ⒝자동차(차량용 칩), ⒞IoT(사물인터넷 기기용과 PC용 칩)로 구분된다. 올해 1~3월 기준 QCT와 QTL의 매출액 비중은 각각 86%와 14%다. 또 QCT 매출액에서 헤드셋은 77%, 자동차는 8% IoT는 15%다. 다시 말해 당장은 스마트폰용 칩 판매가 회사 실적의 기둥이다.

이달 1일 발표된 퀄컴의 올해 1~3월(2024회계연도 2분기) 매출액은 93억8900만달러로 전년동기 대비 1% 늘어나는 데 그쳤고 헤드셋 사업부의 매출액 역시 증가폭이 1%에 불과했다. 코로나19 사태 당시 스마트폰 구매 급증에 뒤따른 역기저효과나 스마트폰의 고기능화에 의한 수요 둔화 등으로 작년까지 스마트폰 시장의 역성장이 이어진 탓이다.

올해는 스마트폰 시장에서 3~4%의 출하량 반등이 예상된다. 특히 AI 기능이 탑재될 것으로 전망되는 애플의 신형 아이폰 등 프리미엄 모델에 대한 수요가 많아질 것으로 보인다는 게 전문가들의 생각이다. AI 기능이 탑재된 프리미엄 모델의 수요 증가는 퀄컴의 판매 단가를 높이는 효과가 있다는 점에서 고무적인 현상이다.

카운터포인트리서치의 자료(2023년 12월)에 따르면 2023년부터 2027년까지 생성형 AI 기능이 탑재된 스마트폰의 출하량은 연평균 83% 증가할 것으로 전망됐다. 이에 따라 2027년까지 AI 스마트폰의 점유율은 전체 스마트폰 시장의 40%에 도달할 것으로 예상됐다.

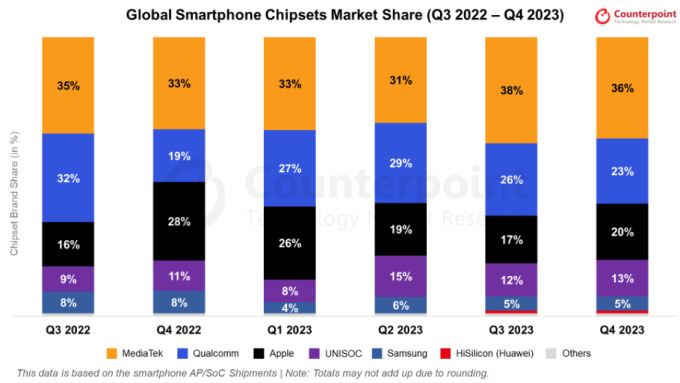

일부 전문가는 퀄컴이 AP 부문에서 중저가 스마트폰 점유율 확보에 나설 것으로 예상했다. 키방크에 따르면 대만 미디어텍이 중저가 스마트폰 AP에서 강세를 보이며 AP 부문 전체적으로 애플과 함께 퀄컴의 입지를 좁히고 있다. 퀄컴이 올해 하반기 AI 연산이 가능한 중저가 라인업을 출시하며 재차 점유율 회복에 나설 것으로 전망된다는 것이 키방크의 분석이다.

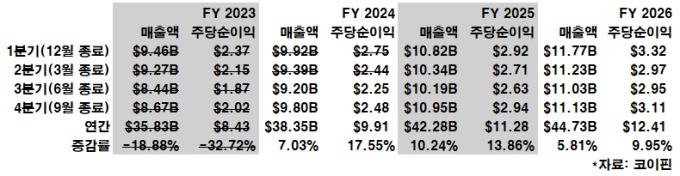

6. 컨센서스

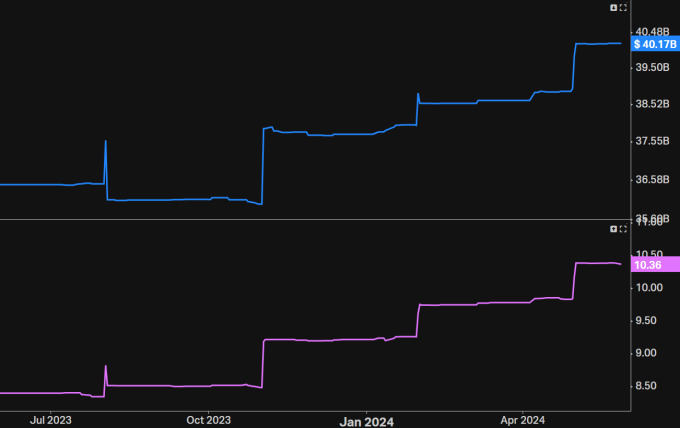

코이핀이 집계한 애널리스트 컨센서스에 따르면 향후 2년여 동안 퀄컴의 연간 매출액은 6~10%의 증가율이 예상되고 있다. 24회계연도(올해 9월 종료) 매출액은 383억5000만달러로 7% 증가가 전망되고 25회계연도와 26회계연도는 각각 422억8000만달러와 447억3000만달러로 10%와 5% 성장률이 예상된다. 컨센서스는 상향이 이어지고 있어 예상 성장률은 더 높아질 가능성이 있다.

다만 월가의 목표가 컨센서스는 현재 주가보다 한참 아래에 있다. 팁랭크스에 따르면 담당 애널리스트 28명이 향후 12개월 내 실현을 상정하고 제시한 목표가의 평균값은 190.08달러로 28일 종가 213.08달러 대비 11% 낮은 것으로 집계됐다. 다만 올해 퀄컴의 주가와 목표가 컨센서스가 엎치락뒤치락하는 국면이 전개됐고 매수론(19명, 보류는 8명, 1명은 매도)이 다수인 점을 고려할 때 목표가가 재차 상향될 가능성도 있다.

퀄컴의 주가수익배율(PER, 포워드)는 20.3배로 미국 주가지수 S&P500의 20.6배와 유사한 수준이다. 올해 들어 주가가 47% 상승했지만 같은 기간 38% 떨어진 인텔의 24배보다 낮다. AMD와 엔비디아의 41.3배와 36.8배를 밑돈다. 이에 대해 앞으로 퀄컴의 성장성이 기대된다면 비싸지 않은 가격대라는 분석이 제시된다. 벤치마크의 아크리 애널리스트는 목표가를 종래의 220달러에서 240달러로 상향했다.

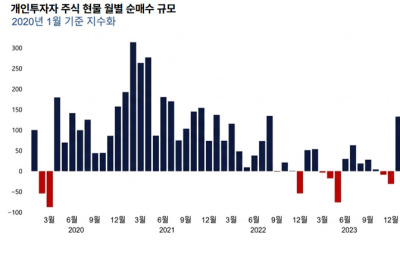

한편 우리나라 투자자들은 퀄컴 주식을 최근 한 주 사이 180여억원어치 순매수한 것으로 집계됐다. 한국예탁결제원에 따르면 이달 22일부터 28일까지 한 주 동안의 퀄컴 순매수액은 약 1324만달러(약 180억7000만원)이다. 개별 종목과 상장지수펀드(ETF)를 포함한 미국 주식 순매수액 상위 50위 가운데 4위로 파악됐다.

bernard0202@newspim.com