ESG 채권 발행 시장 확대에 따른 선제적 조치

탄소배출권 시장, 장내 vs 장외로 이원화 성장

[서울=뉴스핌] 유명환 기자 = 증권사들이 글로벌 기업들의 'ESG(환경·사회적 책무·기업지배구조 개선)'경영으로 열린 '자발적 탄소배출권' 시장으로 눈길을 돌리고 있다. ESG 채권 발행 업무 규모가 5조원에 달하고 탄소배출권 자기 매매‧중개 시장이 확대되면서 이에 대응하기 위한 전담부서‧팀을 꾸리는 곳들이 늘어나고 있다.

업계는 미국의 기준 금리 인상으로 인해 중개 수수료와 기업공개(IPO)‧투자은행(IB) 등에 실적이 하락하면서 새로운 대안으로 '자발적 탄소배출권' 시장에서 경쟁사보다 우위를 차지하기 위한 밑 작업에 착수한 것으로 보고 있다.

◆ 4조원 규모 자발적 탄소배출권 시장…KB‧NH 등 중대형사 사업 진출

27일 증권업계에 따르면 정부는 탄소배출권 시장 안정화를 위해 국내 20개 증권사를 대상으로 탄소배출권시장 진입을 허용했다.

현재 탄소배출권시장에 진출한 증권사는 하나증권과 한국투자증권, SK증권이 시장조성자(LP) 역할을 담당하고 있고 17곳 증권사가 회원 자격으로 매매 거래에 참여 중이다. 장내 시장에서 LP 역할만 해온 하나증권 등 3곳은 이미 자발적 탄소배출권 거래 중개시장에도 진출했다.

후발 주자로 나선 KB증권은 신설부서를 꾸려 대응에 나섰다. KB증권은 지난 1일 금융감독원에 '자발적 탄소배출권의 자기매매 및 장외거래 중개업무'에 관한 부수업무 보고를 마치고 내달부터 사업을 개시한다.

이 증권사는 자발적 탄소배출권 사업 강화를 위해 이달 채권·외환·상품(FICC)운용본부 내에 탄소·에너지금융팀을 신설했다.

NH투자증권도 내달부터 자발적 탄소배출권시장에 진출한다. NH투자증권 역시 지난 5월 운용사업부 내 탄소금융 태스크포스(TF)를 만들어 본격적인 탄소배출권 시장에 진출할 계획을 잡고 있다.

증권사들의 시장 진출은 배출권 시장 규모가 확대됨에 따른 것으로 풀이된다. 실제 자발적 시장의 글로벌 규모는 2021년 4억톤이 발행됨에 따라 4조원 규모의 시장이 형성되고 있다.

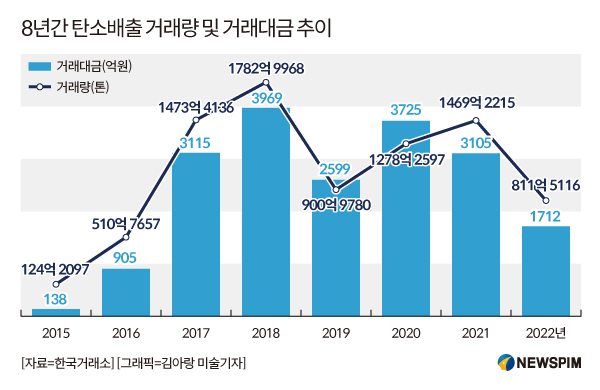

지난 2015년 도입된 우리나라 탄소배출권 거래는 해마다 증가하고 있다. 지난 2015년 한국거래소에서 거래된 탄소배출은 124억 2097톤으로 거래 대금은 138억원에 달했다.

첫 해에 이어 매년 두 자릿수 이상의 거래량을 기록하고 있다. 2016년은 510억 7657톤으로 이듬해 2017년‧14753억 4136톤 ▲2018년‧1782억 9968톤 ▲2019년‧900억 9780톤 ▲2020년 ‧1278억 2597톤 ▲2021년‧1469억 2215톤 ▲2022년(6월 기준)‧811억 5116톤 가량이 거래되고 있다.

거래대금은 매년 4000억원 안팎에서 이뤄지고 있다. 지난해 거래대금은 3105억원 ▲2020년 3725억원 ▲2019년‧2599억원 ▲2018년‧3969억원 ▲2017년‧3115억원 ▲2016년‧905억원 ▲2015년‧138억원으로 집계됐다.

◆ 기존 배출권 시장보다 성장성 높아…"ESG 녹색채권 발생도 한 몫"

탄소배출권 시장이 확대됨에 따라 국내 증권사들은 경쟁우위를 확보를 위해 치열한 경쟁을 벌이고 있다.

탄소배출권시장은 탄소감축 의무가 있는 규제 대상 기업이 배출권을 사고파는 규제시장(장내시장) 과 감축 대상에 속하지 않은 기업과 기관·비영리조직(NGO) 등이 자율적으로 배출권을 거래하는 자발적시장(장외시장)으로 구분된다.

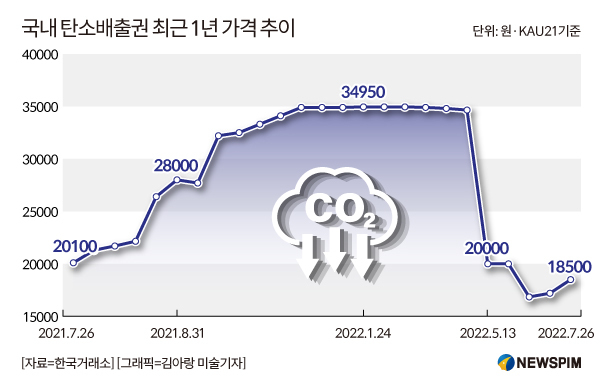

국내 탄소배출권시장(K-ETS)은 환경부가 주도하는 규제적 시장이다. 정부가 사전에 정한 할당배출권 이외에는 공급이 제한돼 있어 탄소배출권 가격이 널뛴다는 지적이 꾸준히 제기됐다.

이를 해소하기 위해서 '자발적 탄소배출권'이 대안으로 제시되고 있다. 실제 해외의 자발적 탄소 시장 규모는 2020년 기준 3억6000만 달러에 불과했지만 2030년까지 500억 달러 규모로 성장할 것으로 전망된다.

자발적 탄소 시장에선 온실가스 감축 활동을 하는 모든 기업이 참여해 '탄소 인증서(크레디트)'를 거래할 수 있다는 점도 증권사들의 사업 진출을 앞당기고 있다.

증권업계 한 관계자는 "ESG 경영 확대에 따라 탄소배출권 시장의 규모가 확대될 것으로 보인다"며 "특히 EGS채권 발생 시장도 매년 수조원에 달하는 규모가 형성되고 있다"고 말했다.

실제 지난달 ESG(환경·사회·지배구조) 채권 발행잔액은 181조 9410억원이다. 이중 녹색채권 발행 잔액은 18조 6400억원으로 종목수는 181건으로 나타났다. ESG 채권을 통해 크게 ▲녹색채권 ▲사회적채권 ▲지속가능채권으로 분류되고, 조달된 금액은 ESG 활동에 한해서만 사용할 수 있다.

업계는 증권사들의 자발적 탄소배출권 시장 진출은 ESG 채권 발생과 더불어 관련 시장의 규모가 확대될 것이란 판단에 따른 조치로 보고 있다.

송홍선 자본시장연구원 연구위원은 "국내 배출권시장은 할당 대상 기업만의 탄소시장을 넘어 재산적 가치가 있는 배출권을 거래하는 자산시장으로 발전할 가능성이 있다"면서 이로 인해 "금융회사의 역할도 중개·파생상품 중심에서 프로젝트 기반 배출권 창출 업무로 빠르게 재편되고 있다"고 말했다.

ymh7536@newspim.com