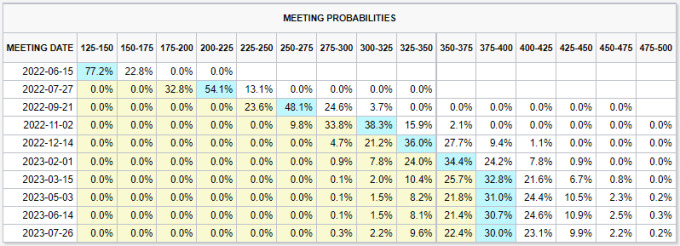

연방기금 금리 선물시장... 6월 50bp 가능성 77.2%

6월 FOMC...파월 의장 발언·점도표 등 주목

[서울=뉴스핌] 고인원 기자= 지난달 미국의 인플레이션이 둔화하긴 커녕 41년 만에 최고치를 찍은 것으로 확인되자 미 연방준비제도(연준)가 이번 달 회의에서 한번에 기준 금리를 75bp(1bp=0.01%포인트) 올리는 '자이언트 스텝'에 나설 수 있다는 관측마저 나오고 있다.

앞서 10일(현지시간) 발표된 미국의 5월 소비자물가지수(CPI)는 8.6%(연율) 급등해 41년 만에 최대폭 오른 것으로 확인됐다. 우크라이나 전쟁에 따른 에너지 가격과 식품 가격 급등이 주원인이다. 유가 급등에 미국에서 휘발유 가격은 사상 최고치 행진을 이어가고 있다. 전미자동차협회(AAA)에 따르면 미국 내 휘발유 평균 가격은 12일(현지시간) 기준 갤런당 5.01달러로 올랐다. 역대 최고가다.

당장 우크라이나 전쟁이 종식될 기미를 보이지 않는 가운데, 국제 유가가 타이트한 공급으로 상승세를 이어갈 것이란 관측이 쏟아지자 전문가들은 고물가가 당초 예상보다 장기화할 가능성을 언급하고 있다. 식량 가격 급등과 중국을 비롯한 아시아 국가들에서의 코로나19 봉쇄에 따른 공급망 차질에 따른 여파도 무시할 수 없다.

◆ 제프리즈·바클레이즈 "6월 연준 75bp 금리 인상 전망"

상황이 이러다 보니 이제 일각에서는 연준이 75bp 금리 인상에 나설 가능성까지 제기하고 있다. 연준이 이미 6월과 7월 각각 기준 금리를 50bp씩 올리는 '빅 스텝'을 예고한 상황이지만, 물가가 예상보다 가파른 상승세를 보이자 기대 인플레이션을 안정시키기 위한 방법으로 연준이 보다 강력한 금리 인상에 나설 수밖에 없다는 것.

투자은행 바클레이즈와 제프리스가 이런 전망을 내놓은 기관 중 하나다.

제프리스는 10일 보고서에서 "5월 CPI가 게임 체인저가 됐다"면서 6월 연준이 자이언트 스텝에 나설 것으로 관측했다. 조너선 밀러 바클레이스 은행 이코노미스트 역시 "연준이 공격적 금리 인상으로 시장을 놀라게 할 이유가 생겼다"며 "15일 기준금리 0.75%포인트 인상을 전망한다"고 밝혔다.

회계법인 그랜트 손톤의 다이앤 스웡크 수석 이코노미스트도 자이언트 스텝 가능성을 높이 봤다. 그는 "연준이 인플레 대응에 이미 한발 늦었으며 공급 차질이 빚어지는 상황에서 수요를 줄여야 한다"며 공급발 인플레를 해결하기 위한 방법으로 공격적인 긴축을 단행해 수요를 끌어내리려고 시도할 것으로 봤다.

좀처럼 잡히지 않는 인플레이션에 연준을 비롯한 각국 중앙은행이 긴축 페달을 가속하며 경기가 '경착륙' 할 것이란 우려도 커지고 있다. 경기침체의 신호로 여겨지는 장단기 금리 역전 조짐도 나타나고 있다.

예상을 웃도는 5월 CPI 수치가 발표되자 10일 미국 2년물, 10년물 국채 금리가 모두 3%를 넘어섰고 장단기 금리 차는 0.11%포인트까지 좁혀졌다.

인스피어X의 데이비드 페트로시넬리 선임 트레이더는 "(부진한 지표에) 미 국채 장단기 금리차가 빠르게 축소됐는데, 이는 연준의 추가 금리 인상 관측 및 이에 따른 경기 약화 가능성을 반영한 것"이라 설명했다.

이처럼 가파른 물가에 자이언트스텝 가능성이 대두하고 있지만, 아직 시장에서는 6월 50bp 인상 가능성을 더 높이 보고 있다.

시카고상품거래소(CME) 페드워치에 따르면 연방기금(FF) 금리 선물시장 참가자들은 12일(현지시간) 기준 연준이 6월 기준금리를 0.5%포인트 인상할 가능성을 77.2%로 반영했으며, 0.75%포인트 인상할 가능성은 22.8%로 반영했다. 다만 이는 1주일 전 50bp 인상 가능성을 98.2%로 보았던 데서 후퇴한 것이다. 0.75%포인트 인상 가능성이 그만큼 높아졌다.

JP모간과 골드만삭스 등의 주요 투자은행도 6월 FOMC에서는 50bp 금리 인상을 전망하고 있다.

◆ 6월 FOMC에 쏠린 눈...파월 의장 발언·점도표 등 주목

자이언트 스텝 가능성까지 거론되는 상황에서 오는 14~15일 예정된 연준의 연방공개시장위원회(FOMC) 성명서와 제롬 파월 연준 의장의 기자 회견에 쏠리는 관심도 남다르다.

제롬 파월 연준 의장이 기자 회견에서 9월 이후 금리 인상에 대한 발언을 내놓을지가 핵심 관전 포인트다. 만일 의장이 9월 이후에도 강도 높은 긴축을 시사한다면, 증시 투자 심리는 냉각될 수 있다. 이미 지난주 CPI 발표 이후 고강도 긴축 전망이 강화되며 나스닥이 3% 급락하고 비트코인 가격도 주말 2만7000달러 아래로 하락하는 등 위험 자산 전반에서 투심이 빠르게 위축됐다.

또 연준은 이번 회의에서 미국의 경제 전망과 연준 위원들의 금리 전망치인 '점도표'도 내놓는다.

지난 3월 점도표에서 연준은 올해 말 금리 수준을 1.9%로 예상했다. 하지만 최근 블룸버그가 실시한 서베이에서 이코노미스트들은 새롭게 업데이트되는 6월 점도표(분기별로 발표)에서 연준의 연말 금리 전망치가 2.6%로 오를 것으로 예상했다. 연방기금(FF) 금리 선물 시장에 반영된 연말 기준금리 전망치는 이보다 높은 3.2%를 가리키고 있다.

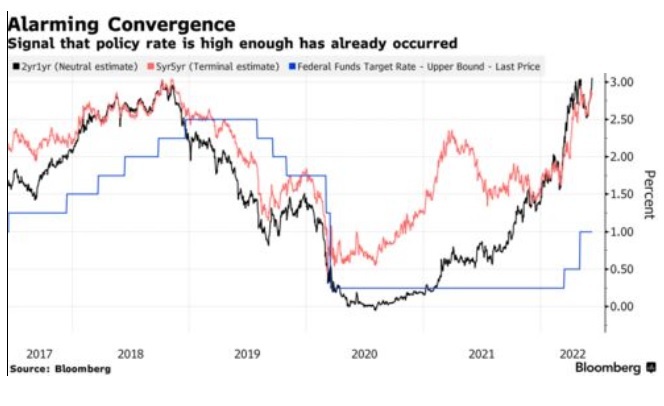

이와 관련해 바클레이즈는 선도금리를 통해 시장이 예측하고 있는 미국의 최종 정책금리(terminal rate)가 이미 중립금리에 수렴했다는 데 주목했다. 중립금리는 인플레이션이나 디플레이션을 유발하지 않는 금리 수준으로, 연준이 추정하는 수준은 2.5% 안팎이다.

중립금리와 최종금리는 통상 금리 인상 사이클의 막바지로 가까워질수록 수렴하며 연준의 추가 금리 인상에 따른 위험을 경고한다. 최종금리가 중립금리를 넘어설 경우 경기 경착륙 가능성도 커진다.

이와 관련해 알렉산더 코시치를 비롯한 도이치방크의 전략가들은 "어느 시점에 이르면 더 많은 데이터와 (거시 상황에 대한) 보다 명확한 시각을 얻게 될 것이며, 그때 시장과 연준 어느 정도 합의하는 지점이 생길 것"이라면서 "인플레이션이 계속 높은 수준에 머물면 중립 금리가 오를 수밖에 없으며, 그렇지 않다면(인플레이션이 내리면) 최종금리가 내리게 될 것"이라고 지적했다.

koinwon@newspim.com