입찰 기간 없이 개별협상 진행...1달 남은 매각기한은 난관

[서울=뉴스핌] 남라다 기자 =올해 상반기 인수합병(M&A) 시장에 대어(大漁)로 꼽혔던 요기요 매각이 흥행에 실패했다. 롯데와 신세계가 인수전 불참을 선언하면서 초반 뜨거웠던 열기가 식은 분위기다. 이번 인수전은 사모펀드 대결장이 될 가능성이 커졌다.

사모펀드들이 시간을 끌면서 인수금액 낮추기에 나설 것으로 보여 최종 매각까지는 험로가 예상된다.

◆ 요기요 인수전, 결국 사모펀드 대결장으로...3파전 분위기

4일 투자은행(IB) 업계에 따르면 지난 30일 진행된 배달 애플리케이션 2위 사업자인 요기요 본입찰에는 MBK파트너스, 어피너티에쿼티파트너스, 퍼미라 등 사모펀드 3곳이 인수의향서(LOI)를 제출했다.

해당 업체는 지난 5월에 진행된 예비입찰에 참여해 적격인수후보(숏리스트)에 선정된 곳이다.

다만 숏리스트에 오르며 유력한 인수 후보로 거론됐던 신세계그룹이 이번 본입찰에 불참하면서 체면을 구겼다는 평가가 나온다.

앞선 지난 5월 4일 진행된 예비입찰 때만 해도 신세계, 야놀자를 비롯해 MBK파트너스, 베인캐피탈 등 사모펀드 5~6곳 등 총 7~8곳이 참여하며 치열한 경쟁을 예고했다. 흥행 성공에 대한 기대감도 덩달아 고조됐다.

하지만 몸값만 5조원인 이베이코리아와 본입찰 시기와 겹치면서 흥행 열기에 찬물을 끼얹었다는 분석이 우세하다.

신세계는 그룹 통합 온라인몰인 SSG닷컴을 앞세워 요기요 인수를 추진했다. 이베이코리아 인수가 확정되자 요기요 인수전에서 발을 뺐다는 시각이 많다. 재무적 부담이 큰 탓이다. 이베이코리아 인수금액만 3조4404억원에 달한다. 여기에 몸값만 1조~2조원으로 평가되는 요기요까지 품에 안는다면 그 부담은 더 커지게 된다.

특히 이베이와 요기요 모두 추가 투자도 불가피하다. 신세계는 요기요 인수 후 물류센터 구축에 1조원의 예산을 투입한다고 밝힌 바 있다.

이와 관련해 신세계 측은 본업인 유통업과 배달 애플리케이션(앱) 접목 시 시너지가 적을 것으로 판단했다고 불참 배경을 설명했다. 앞서 지난 달 30일 신세계는 알려진 본입찰 마지막날에 불참한다는 방침을 밝혔다. 당시 신세계 관계자는 "유통과 배달 플랫폼을 접목 시 시너지를 낼 수 있을지에 대해 면밀하게 검토한 결과 이번 본입찰에는 참여하지 않기로 했다"고 설명했다.

예비입찰에는 참여하지 않았지만 본입찰에 깜짝 등장 가능성이 제기됐던 롯데도 끝내 불참했다. 국내 전자상거래(E-커머스) 3위 사업자인 이베이코리아를 신세계에 뺏긴 롯데는 현재 다른 플랫폼의 인수합병(M&A)를 추진하는 만큼 올해 상반기 대어로 꼽힌 배달앱 2위인 요기요 인수전에 뛰어들 수 있다는 예측이 나왔다.

이는 전략적 투자자(SI)들이 모두 인수전에 참전하지 않으면서 본입찰에 참여한 사모펀드 3곳 중 요기요를 품을 가능성이 커졌다.

하지만 IB 업계 일각에서는 그간 요기요 운영사 독일 딜리버리히어로(DH) 본사가 본입찰 절차를 끝내고 기간을 정하지 않고 인수의향서를 받는 개별협상(프라이빗 딜)을 진행하고 있는 것으로 판단하고 있다. 본입찰에 참여한 사모펀드 3곳이 아닌 제3의 회사가 요기요를 깜짝 인수하는 일도 벌어질 수 있다는 얘기다.

◆ 느긋한 원매자, 다급한 DH...1달 남은 매각기한 탓

이번 입찰은 전적으로 매각 대상인 요기요에 불리한 상황이다. 일반적인 매각과 다른 점은 매각해야 할 시점이 정해져 있다는 점이다. 공정거래위원회(공정위)가 정한 매각시한이 1달 앞으로 다가왔다. 매각시한은 다음 달 3일이다. 불가피한 사정이 발생할 경우 6개월 연장이 가능하다. 이를 감안하면 최종 매각기한은 내년 2월까지만 공정위의 사전 승인이 필요하다.

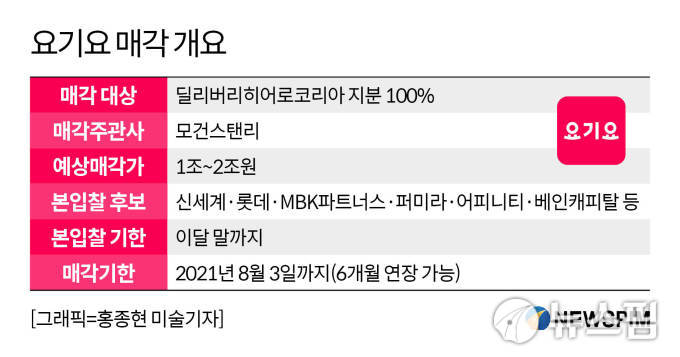

앞서 공정위는 작년 12월 DH 측에 배달앱 1위 사업자인 배달의 민족을 인수하기 위해선 2위인 요기요을 매각해야 한다는 단서를 달았다. 배달앱 독과점을 우려한 데 따른 조치다. 매각 대상은 딜리버리히어로코리아(DHK) 지분 100%다. DHK의 기업가치는 1조~2조원으로 추정된다.

통상적인 매각이 아닌 만큼 요기요 운영사인 독일 딜리버리히어로(DH) 본사는 상당히 불안할 수밖에 없다. 매각시한을 넘길 경우 이행강제금을 내야 한다. 이행강제금은 배민 매각대금의 1만분의 1로, 매일 5억원의 벌금이 부과된다.

상대적으로 원매자들은 느긋하다. 매각 기한이 정해져 있는 만큼 시간을 끌수록 자연스레 가격이 낮아질 것이라고 판단하고 있다. 원매자들이 매각 협상을 서두를 필요가 전혀 없는 셈이다.

DH의 독특한 매각 방식도 원매자들이 이번 딜을 달가워하지 않는 이유로 지목된다. DH는 예비입찰 전부터 배민을 위협할 경쟁자의 입찰 참여를 원천 차단했다. 게다가 요기요의 경영 노하우를 온전히 넘겨주지 않을 가능성도 조심스럽게 점쳐진다.

지난 달 세계 최초 배달앱인 '배달통' 서비스를 종료했다. 여기에 더해 근거리 생필품 배달 서비스인 요마트도 매각 대상에서 제외할 가능성이 크다. 요마트는 DH의 자회사인 딜리버리히어로스토어스코리아가 운영한다. 요마트는 요기요에 입점하는 방식으로 서비스를 해왔다.

특히 이번 매각 대상이 DHK이란 점을 감안하면 요마트는 매각 전 요기요에서 요마트 서비스를 종료할 것이란 시각도 있다. 업계에선 당초 지난 달 요마트 서비스를 중단할 것으로 알려졌지만 현재까지 서비스를 진행하고 있다.

업계에서는 DH가 매각 전에 배민 점유율을 높이고 요기요를 낮추는 방식을 취할 것이란 관측도 나온다. 70%에 달하는 배민의 시장 지배력을 유지하면서 마감 시한에 맞춰 요기요를 매각할 수 있다는 지적이다. 때문에 시장에선 요기요의 몸값을 5000억원에서 1조원으로 낮춰 보고 있다.

유통 업계 관계자는 "DH가 요기요 매각과정에서 상당히 내밀하게 움직이고 있다"며 "쿠팡이츠가 배민을 바짝 추격하는 모양새기 때문에 인수 이후 경영 노하우를 전부 넘겨줄지도 모르는 상황이다. 때문에 시장에선 매력적이지 않다는 평가가 많다"고 전했다.

nrd8120@newspim.com