1조 밸류 어렵지만...오너 3세 승계 재원 충분

[서울=뉴스핌] 구혜린 기자 = CJ올리브영이 Pre-IPO(상장전투자유치) 형태로 소수지분 매각에 나서면서 CJ그룹 오너 3세의 승계 재원 마련 방안으로 지목됐던 '통매각설'을 종식시켰다.

CJ올리브영은 한때 70%에 육박하는 점유율을 기록하며 1조원가량의 기업가치를 평가받을 것으로 예상됐으나, 국내 H&B(헬스앤뷰티)스토어 시장의 수익구조가 악화되면서 조 단위 몸값을 인정받긴 어려울 것으로 보인다.

◆H&B 시장가치 하락...조 단위 평가 어려워

9일 관련 업계에 따르면 CJ올리브영은 2022년 IPO를 목표로 프리IPO를 준비 중이다. 아직까지 매각 주관사는 확정되지 않았으나, 신한금융투자와 논의 중인 것으로 알려졌다.

사장에서는 IPO로 선회한 올리브영의 기업가치에 관심이 모이고 있다. 지난해까지만 해도 올리브영은 조 단위 몸값 산출이 가능할 것으로 분석됐다. 올리브영의 2018년 상각전영업이익(EBITDA) 1254억원에 9배가 넘는 동종업 멀티플을 적용한 수치다.

하지만 H&B 전체 시장의 성장세가 둔화되면서 1조원에 달하는 밸류에이션 평가는 어려울 것이란 분석이다. 지난해 CJ올리브네트웍스 기업분할 과정에서 추정된 올리브영의 기업가치도 6410억원 수준이었다.

투자은행(IB) 업계 관계자는 "GS리테일 랄라블라의 경우 적자가 심화됐고 롯데쇼핑도 롭스 점포를 축소하며 메인 사업에서 완전히 제외했다"며 "예년 같이 9배 수준의 멀티플을 적용하긴 어려울 것"이라고 말했다.

증권업계에서 분석한 올리브영의 시장점유율도 이전보다 줄어들었다. 코로나19 상황에서도 직영점을 출점하며 여전히 1위 입지를 공고히 하고 있으나, 세포라 등 신규 업체의 진출로 점유율이 감소했다. 한때 65%에 달하던 올리브영의 점유율은 올 상반기 기준 50%까지 쪼그라든 상태다.

실제 올리브영의 영업이익 증가율도 하락세다. 올리브영은 2014년 42억원의 영업이익을 시작으로 2015년(381억원) 807%, 2016년(507억원) 33%, 2017년(688억원) 20%의 증가율을 기록했으나, 2018년(758억원)부터 10%대 성장을 기록하고 있다. 2018년 전국 124개 매장이 추가된 상황에서도 성장률은 축소된 셈이다.

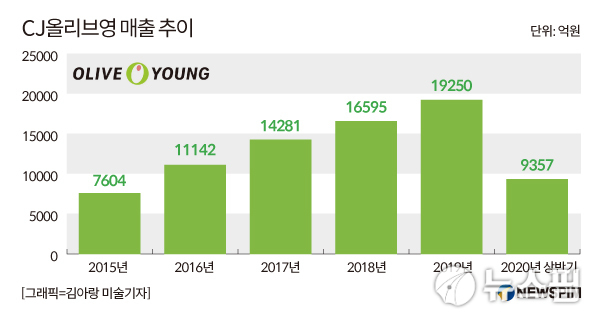

금융감독원 전자공시에 따르면 올 상반기 올리브영은 250억원의 순손익을 기록했다. 하반기에는 이마저도 쉽지 않을 것으로 전망된다. 올리브영의 상반기 매출은 9357억원으로 전년 반기(9407억원) 대비 0.5% 감소했다.

박상준 키움증권 연구원은 "코로나 공포가 초기보다 가라앉기는 했으나, 대면 수준이 빠르게 회복되지 않고 있어 화장품 수요가 좋을 수 있는 상황이 아니다"라며 "코로나19로 각종 이커머스 채널들이 올라오면서 채널 믹스 측면에서도 긍정적이지 않다"라고 말했다.

◆2018년부터 시도한 매각...IPO 선회 속내는

구창근 CJ올리브영 대표가 IPO 계획을 밝히면서 올리브영의 통매각설은 종식됐다. IB 업계에 따르면 CJ그룹은 2018년 말부터 올리브영의 매각을 희망했으나, 시장 전망 대비 높은 몸값 탓에 원매자 확보에 어려움을 겪은 것으로 전해진다.

올리브영 매각설이 끊이지 않은 이유는 CJ그룹 후계자의 보유지분 때문이다. 이재현 CJ그룹 회장의 장남인 이선호 CJ제일제당 부장은 올리브영 개인주주로서는 가장 많은 지분(지분을 17.97%)을 보유하고 있다. 오히려 지주사인 CJ 지분율은 2.75%에 불과하다.

매각 성사 시 이를 승계를 위한 재원으로 활용할 가능성이 충분하다는 지적이다. 올리브영은 프리IPO시 구주매출, 일부 신주발행 등을 병행해 투자를 유치할 방침이다. 올리브영의 입장대로 최대주주 변동(CJ 지분율 55.01%)이 없다면 이선호 부장 보유 지분 등 개인 지분이 매물로 나올 가능성이 높다.

실제 구창근 대표는 지난 2일 사내 소통 플랫폼 '올리브라운지'를 통해 "프리IPO는 국내외 기회에 적극 대응해 역량을 강화하기 위한 차원이지 경영권 매각을 위한 정지작업이 아니다"라고 목적을 밝히면서도 "경영권과 무관한 일부 개인주주의 지분은 프리IPO 과정에서 매도될 수도 있다"고 언급했다.

지분 매각 단계와 관련해 CJ올리브영 관계자는 "신규 투자 확대와 기업가치 제고를 위해 프리IPO를 추진하는 것"이라며 "주관사와 매각 지분 규모, 상대방은 아직 확정되지 않았다"고 말했다.

hrgu90@newspim.com