"보험사, 장기투자 비과세 마케팅 강조...펀드교체 등 자산관리 기대이하"

[서울=뉴스핌] 김승동 기자 = 15년 넘게 투자해온 변액보험 수익률이 물가상승률에도 미치지 못했던 것으로 나타났다. 보험사들은 10년 이상 장기투자하면 높은 수익은 물론 비과세 혜택으로 부자가 될 수 있다면서 고객들을 현혹했지만 실상은 그렇지 못했던 것이다.

무엇보다 변액보험 수익률이 저조한 이유는 높은 사업비를 먼저 차감하고 남는 돈을 펀드에 투자하기 때문이다. 자산시장의 변화 시점에 펀드 교체 등 수익률 관리를 제대로 못한 것도 주된 요인으로 분석된다.

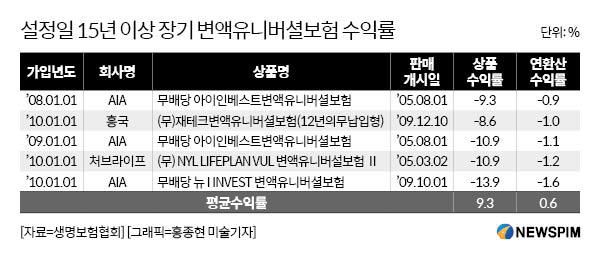

22일 생명보험협회에 따르면 지난 2005년 이전에 가입, 올해 1분기까지 15년 이상 유지하고 있는 변액보험 수익률이 물가상승률에도 미치지 못했다. 변액연금보험과 변액유니버셜보험의 연환산수익률은 각각 1.3%, 0.6%에 그쳤다. 반면 지난 15년간(2005~2018년) 소비자물가상승률은 연평균 2.3%였다.

|

투자를 통해 부자가 된다는 것은 물가상승률 이상의 장기수익률을 기록, 구매력이 높아진다는 것을 의미한다. 변액보험에 15년 이상 장기투자했음에도 부자가 되기는커녕 오히려 구매력이 감소한 것이다. 기회비용을 감안하면 본전도 못찾았다.

그간 보험사들은 변액보험에 장기투자하면 자산증식이 가능하다고 강조해왔다. 하지만 장기투자 결과는 보험사의 주장을 무색하게 만든다.

변액연금보험, 변액유니버셜보험은 모두 변액보험이다. 모두 보험료의 대부분을 특별계정으로 분류, 펀드로 구성해 주식이나 채권에 투자하는 점은 동일하다. 하지만 가입 목적은 다르다.

변액연금보험은 향후 보험에 쌓인 적립금을 활용해 연금을 받을 목적으로 가입한다. 이에 변액유니버셜보험 대비 상대적으로 채권투자 비중이 높다. 변액유니버셜보험은 향후 주택마련 등 목적자금 마련을 위해 가입한다. 이에 고위험·고수익인 주식투자 비중이 상대적으로 높다. 변액연금보험이 변액유니버셜보험보다 수익률이 소폭 높은 것은 자산운용 비용이 상대적으로 저렴했기 때문으로 분석한다.

보험사는 변액보험계정을 운용하는데 비용을 차감하는데 주식운용비용이 채권운용비용보다 소폭 높다. 이런 운용비용이 장기적으로 누적되다보니 채권비중이 높은 변액연금보험이 변액유니버셜보험 대비 수익률이 더 좋았던 것으로 업계는 관측한다.

|

두 종류의 변액보험 모두 물가상승률 이하의 수익률을 보인 이유는 가입초기에 납입한 보험료 중 사업비먼저 차감한 것이 가장 큰 이유로 꼽힌다. 2008년 이전 상품은 사업비가 최대 15% 이상으로 높았다. 즉 100만원의 보험료를 납입하면 그 중 15만원을 사업비로 먼저 제하고 투자했던 것. 이에 원금을 회복하는데만 10년 정도의 시간이 걸렸다는 분석이다.

또 기준금리가 변경될 때 등 금융시장의 변동기에 펀드변경 등으로 수익률 관리에 적극적으로 나서야 하지만 이런 관리가 부족했기 때문이다.

보험업계 관계자는 “지난 2008년 금융위기 이후 보험사들은 변액보험의 사업비를 낮추고 펀드자동변경, ELS·ETF 등 중위험·중수익 상품 도입 등 여러 기능을 더했다”며 “이런 변액보험은 과거보다 높은 장기투자 수익률을 기록할 수 있을 것”이라고 전망했다.

한편, 비교공시 기준은 40세 남성이 매월 30만원씩(연금의 경우 10년) 납입한 조건이다. 각 회사의 대표상품(그해 가장 많이 판매된 변액보험)을 이듬해 1월 1일에 가입한 것을 가정하고 상품별 실수익률을 매월초 계약자적립금으로 가중평균해 산출했다. 해당 상품 수익률의 평균을 의미하므로 상품 가입자 개별 수익률과는 조금 상이할 수 있다.

0I087094891@newspim.com