[서울=뉴스핌] 백진규 기자 = 저금리 기조가 지속되면서, 하위등급(BBB) 회사채 투자 매력도가 커지고 있다. 앞으로 기준금리가 하락할 경우 가격 상승도 가팔라질 것이란 관측이 나온다.

올해 들어 안전자산 선호심리가 높아지며 크레딧 업계는 호황을 지속하고 있다. 수요예측에서 오버부킹이 일어나고, 다시 금리가 하락하면서 자금이 몰리는 선순환이 이어졌다.

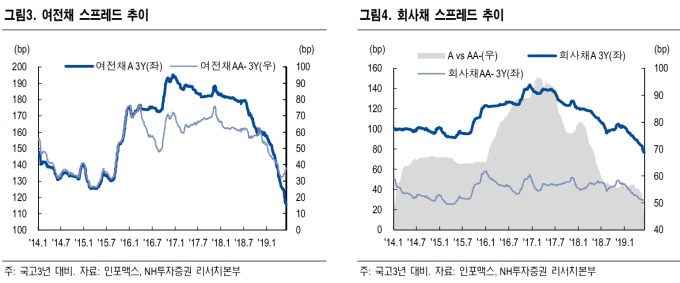

최근 상위등급 회사채에도 돈이 몰리긴 하지만, 앞으로는 제한적인 강세를 보일 것이란 분석이 나온다. 지난해 하반기부터 스프레드가 축소된 상황에서, 더 이상 금리가 내려갈(가격 상승) 공간이 부족하기 때문이다.

최근 상위등급의 경우 스프레드가 다시 확대되는 모습까지 보이고 있다. 하위등급 회사채들이 강세를 보인 것과는 반대다. 7일 기준 3년물 여전채 'AA-'등급 금리는 1.91%로, 1달새 스프레드는 5.5bp(1bp=0.01%포인트)가 확대됐다. 같은 기간 'BBB+'등급 회사채 스프레드가 8.1bp 축소한 것과 반대되는 모습이다. 우리나라 기준금리가 1.75%인 점을 감안하면, 은행채 여전채 및 상위등급 회사채 금리가 추가 하락하는 데는 한계가 있다는 지적이 나온다.

반면 하위등급 회사채 강세는 앞으로도 이어질 것이란 전망이 나온다. '투자등급' 중 맨 아랫단인 'BBB'등급은 쿠폰수익과 가격상승(금리하락)을 동시에 얻을 수 있다는 점에서 개인투자자들의 인기가 지속할 것이란 분석이다. 'BBB+' 등급 회사채 금리는 1년물 3.79%, 3년물 5.35% 수준이다.

한광열 NH투자증권 연구원은 올해 3분기까지 회사채 강세 지속을 전망하면서도, 개인 투자자 입장에서는 하위등급 투자매력이 더 크다고 조언했다. 한 연구원은 "상위 등급은 최근 밸류에이션 부담으로 약세를 보였으나, 하위등급은 견고한 투자수요가 몰리며 강세를 지속하고 있다"밝혔다. 그는 "개인 투자자가 상위등급에 투자하기에는 금리가 너무 낮아 매력이 떨어진다. 반면 하위등급에서는 더블비(BB)까지는 부담이 될 수 있으나 트리플비(BBB)선에서는 충분히 안전한 기업을 찾을 수 있다"고 전했다.

김형호 한국채권투자자문 대표는 "지금의 크레딧 금리는 경기상황보다 유동성에 더 큰 영향을 받고 있는데, BBB등급은 여전히 저평가 돼 있다"고 설명했다. 이어 "등급에 따른 부도율 위험을 과도하게 해석할 필요는 없다. 재무구조가 좋은 기업 중 단순히 규모가 작아서 등급이 낮은 경우도 있는데 안정적인 투자가 가능하다"고 조언했다.

한국신용평가에 따르면, 'AA'등급 회사채의 3년평균 누적부도율은 0.0%, 'A'등급은 0.38%, 'BBB'등급은 1.86%를 기록하고 있다. '투기등급'에 속하는 'BB'등급의 3년평균 누적부도율은 9.58%다.

특히 기준금리를 인하할 경우 상대적으로 하위등급 회사채 매력이 더욱 커진다는 분석이 나온다. 미국이 연내 기준금리 인하를 시사하면서, 우리나라 역시 금리 인하 가능성이 높아지고 있다. 이미 국고채 금리는 전부 기준금리보다 낮은 상황이다.

박진영 현대차증권 연구원은 "상위등급의 경우 금리레벨 자체가 높은 만큼 기준금리 하락에 따라 하락할 수 있는 룸이 더 크다"고 설명했다. 한광열 연구원은 "기준금리를 낮추면 단기금리가 더 빠르게 내려가는데, 단기물 비중이 높은 하위등급 금리하락을 기대할 수 있다"고 전했다.

bjgchina@newspim.com