환율 방향·투자 기간 따라 투자전략 달라야

[서울=뉴스핌] 김형락 기자 = 최근 달러 강세와 더불어 달러선물상장지수펀드(ETF) 수익률도 상승세를 보인다. 당분간 달러/원 환율이 미중 무역분쟁 불확실성에 따라 요동치겠지만, 하반기엔 하락할 것이란 게 시장 전문가들의 진단이다. 아울러 환율 방향에 따라 달러선물ETF 투자전략도 장·단기로 나뉘어야 한다고 조언한다.

|

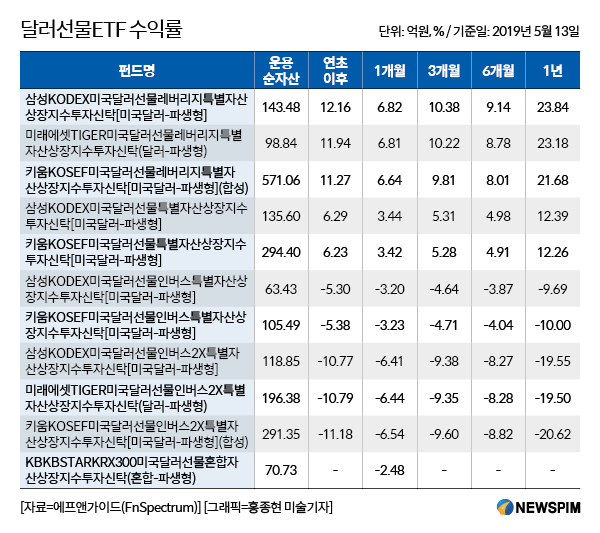

13일 펀드평가사 에프엔가이드에 따르면 달러선물ETF는 연초이후 6%대 수익률을 기록중이다. 삼성코덱스(KODEX)미국달러선물ETF와 키움코세프(KOSEF)미국달러선물ETF가 각각 6.29%, 6.23% 수익률을 올렸다.

달러선물ETF는 미국달러선물지수(미국달러선물의 가격 움직임을 지수화)와 동일한 움직임을 보이도록 설계한 상품이다. 달러/원 환율이 올라갈수록(달러 강세) 이익을보는 구조다.

김종협 키움투자자산운용 ETF팀장은 "달러선물ETF는 달러선물을 보유해 달러/원 환율과 유사하게 움직인다"며 "예를 들어 달러/원 환율이 10% 오르면 ETF도 10% 이익이 나는 구조"라고 설명했다.

달러선물레버지리ETF는 올 들어 11~12%대 수익률을 보인다. 삼성KODEX미국달러선물레버리지ETF가 12.16%, 미래에셋타이거(TIGER)미국달러선물레버리지ETF와 키움KOSEF미국달러선물레버리지ETF가 각각 11.94%, 11.27%로 상승세다.

달러선물레버리지ETF는 미국달러선물지수 상승 폭의 두 배만큼 수익을 얻는다. 하지만 지수가 하락하면 손실도 두 배로 커지는 초고위험 상품이다.

연일 달러/원 환율이 오르며 달러선물ETF 수익률도 꺾이지 않고 있다. 이날 달러/원 환율은 지난 거래일보다 10.50원 오른 1187.50원에 마감했다. 직전 거래일인 지난 10일에 기록한 장중 연고점(1182.90원)을 넘어섰다.

미국의 대중 수입품 관세율 인상계획 공식발표, 미국 관세인상에 대한 중국의 대응 가능성 등 미중 무역분쟁 불확실성 확대가 급등요인으로 작용했다.

김 팀장은 "장기적으로 6개월 이상으로 환율 방향성을 보고 투자할 때 달러/원 환율이 오를거라 판단하면 1배 추종 달러선물ETF를 사고, 환율이 떨어질거라 본다면 달러선물인버스ETF를 사면 된다"고 조언했다. 인버스ETF는 추종하는 지수의 역방향으로 설정돼있다. 지수가 하락하면 수익이 나는 구조다.

반면 "환율의 단기 급변동 방향성에 베팅하고 싶은 투자자라면 환율이 오를거라 생각할 땐 달러선물레버리지ETF를, 빠질거라 생각하면 달러선물인버스2XETF를 매수하는 전략 수립할 수 있다"고 설명했다.

다만 "레버리지, 인버스2XETF는 복리효과 때문에 오래 가지고 있으면 지수 수익률 보다 처질 수 있다는 점을 주의해야 한다"고 전했다.

당분간 달러/원 환율 상승폭 열어둬야 한다는 분석이 나오지만 하반기엔 환율 하락 전망에 무게가 실린다.

전규연 하나금융투자 연구원은 "미중 무역분쟁 여파로 당분간 달러/원 환율을 1210원까지 열어둘 필요가 있다"며 "강대 강 대결로 인한 금융시장 불확실성은 위험자산 선호심리를 약화시키고, 원화는 위안화 약세에 연동돼 변동성 높은 장세를 유지할 것"이라고 예상했다.

그는 "현재 달러/원 환율 수준은 시장에 내재된 위험에 비해 과도하다"며 "하반기로 갈수록 일방적인 달러화 강세 기조가 완화되고 미·중 무역협상이 결과적으로 부분 타결되며 환율 하락을 이끌 것"이라고 진단했다. 하나금융투자는 달러/원 환율은 △2분기 1145원 △3분기 1135원 △4분기 1120원으로 전망했다.

문정희 KB증권 연구원은 "달러/원 환율이 2분기 평균 1150원에서 하반기 평균 1128원으로 떨어질 것"이라며 "달러화 약세 요인으로 유로지역 경기회복에 따른 미국과 유럽 성장률 격차 축소와 선진국 중앙은행의 완화적 통화정책·유동성 증가 영향(위험자산 선호)을, 원화강세 요인으론 중국 경기반등과 한국 수출 개선·경상수지 흑자기조 지속 등을 주목한다"고 말했다.

rock@newspim.com