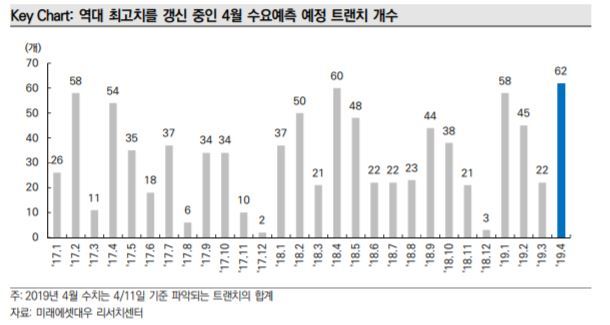

[서울=뉴스핌] 김민경 기자 = 2018년 결산 시즌에 따른 3월 발행 공백으로 회사채 4월 수요예측이 사상 최대치를 기록할 것이라는 전망이 나왔다. 특히 은행권의 후순위·신종자본증권 발행과 대형 증권사의 자금조달 니즈 부각으로 4월 발행 확정금액이 7조원을 상회할 것으로 추정했다.

|

12일 이경록 미래에셋대우 연구원은 "지금까지 나온 수요예측 스케줄 감안 시 4월 회사채 발행시장은 1월 발행치를 넘어서는 역대급이 될 것"이라며 "이번주만 봐도 미매각 없는 강세 발행이 이어졌다. 한일시멘트와 GS는 두 자릿수에 상회하는 유효경쟁률을 기록했고 포스코건설과 율촌화학, 아주산업도 9배에 가까운 유효경쟁률을 기록하는 등 기관참여자들의 참여가 뜨거운 상태"라고 진단했다.

신용스프레드는 여전채(여신전문금융업체가 발행하는 사채)의 초강세흐름이 지속됐다. 이 연구원은 "4월 활발한 수요예측과 회사채 신용스프레드 축소 재개 움직임이 예상된다"며 "중장기적 시중금리 하방압력이 높고 장단기 스프레드가 크게 축소됐기 때문"이라고 덧붙였다. 이어 "회사채를 제외하고는 전반적으로 발행량이 부족해 당분간 회사채의 아웃퍼폼(매수의견)이 전망된다"고 내다봤다.

이에 따라 A급 캐피탈채와 건설채를 추천했다. 이 연구원은 "이번주는 시중금리가 횡보하면서 크레딧채권의 수익률이 국고채 대비 아웃퍼폼했다"며 "특히 크레딧의 경우 애큐온캐피탈 및 아주캐피탈 등 캐피탈채권 강세 영향으로 수익률이 높았다"고 분석했다.

cherishming17@newspim.com