PER 20배 안팎 적용, 기업가치 1.5~2조원대 예상

[서울=뉴스핌] 이민주 기자 = 이랜드 리테일의 내년 상반기 IPO(기업공개)가 확정되면서, 이 기업이 어느 정도의 기업가치를 인정받을지에 관심이 쏠리고 있다.

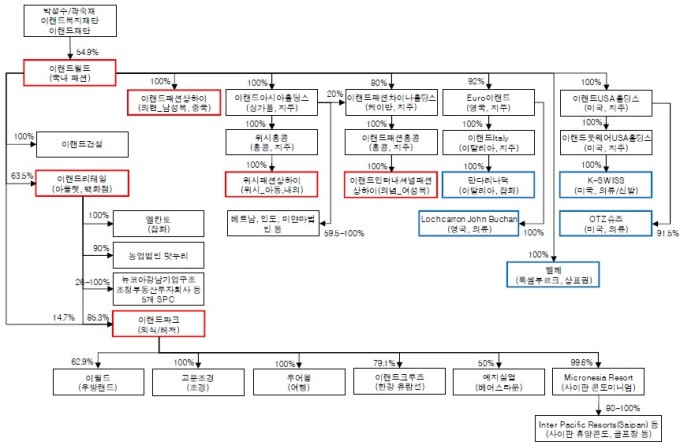

이랜드 리테일은 2017년 6월 기준으로 뉴코아, 2001 등의 도심형 아울렛 26곳과 NC백화점, 동아백화점을 비롯한 백화점 27곳을 운영하고 있는 유통 기업이다. 2004년 이랜드그룹에 인수돼 이 그룹의 중간 지주사 역할을 하고 있고 현금창출력과 수익성이 뛰어나다.

이랜드그룹측은 재무 구조 개선을 위해 이랜드 리테일의 IPO를 당초 올 상반기에 완료할 계획이었으나, 자회사 이랜드파크의 임금체불 이슈 등으로 내년 상반기로 미뤄졌다.

이랜드 리테일의 IPO가 더 늦춰지지는 않을 전망이다. 지난해 큐캐피탈, 큐리어스, 프랙시스 캐피탈 등 5곳의 사모펀드(PEF)로 구성된 컨소시엄이 '프리 IPO(Pre-IPO)'를 진행하면서, 내년 상반기까지 상장이 이뤄지지 않을 경우 경영권을 넘겨받기로 했기 때문이다.

프리 IPO란 정식 IPO를 하기 전에 미리 투자자들로부터 일정 자금을 유지하는 것을 말한다. 이랜드 리테일은 지난해 프리 IPO를 통해 지분 69%를 6000억원에 사모펀드 컨소시엄에 넘겼다. 이달초 이윤주 이랜드그룹 최고재무책임자(CFO)는 "이랜드 리테일을 내년 상반기에 반드시 상장시키겠다"고 밝힌 바 있다.

이에 따라 이랜드 리테일이 어느 정도의 기업가치를 인정받을 것인지에 관심이 쏠리고 있다. 기업가치를 높게 인정받을 수록 이랜드 그룹의 재무적 안정성이 탄력을 받게 되고 프리 IPO 당사자들이 이익을 거둘 수 있기 때문이다.

이랜드 리테일의 기업가치 평가 방식으로는 주가수익배율(PER)이 적합하다는 지적이다. 또 다른 기업가치 평가 방식인 EV/EBITDA(기업가치/세금·이자지급전이익)는 감가상각이 진행되는 공장을 갖고 있는 제조 기업의 가치평가에 주로 사용된다.

이랜드 리테일의 지난해 (지배지분) 순이익은 7212억원으로, 전년비 11.2배 급증했다. 매출액, 영업이익은 각각 2조 638억원, 2239억원이었다(K-IFRS 연결 기준).

(지배지분) 순이익이 이렇게 급증한 것은 홈리빙사업부문(모던하우스)을 매각하면서 일회성 이익에 해당하는 중단영업손익 6594억원이 발생했기 때문이다. 이랜드 리테일은 지난해 중순 홈리빙사업부문을 사모펀드 MBK파트너스에 6435억원에 매각했다.

중단영업손익을 제거했을 경우 지난해 이랜드 리테일의 지난해 (지배지분) 순이익은 700억원 가량으로 추정되고, 올해는 영업환경 개선으로 750억~800억원이 될 것으로 전망된다.

그렇다면, 이랜드 리테일에는 몇 배의 PER를 부여하는 것이 합당할까?

회사는 지난 6월 나이스신용평가에 의해 단기신용등급이 A3에서 A3+로 상향됐다. 나이스신용평가는 △홈리빙 사업 부문의 매각에도 불구하고 안정적인 수준의 영업이익창출이 예상되고 △재무구조가 대폭 개선됐으며 △중단기적으로 이익잉여금 창출기조가 유지될 것이라며 이랜드 리테일의 단기신용등급을 A3에서 A3+로 상향하고, 기업신용등급을 BBB+/안정적(Stable)으로 신규 부여했다.

이런 최근의 긍정적인 평가를 감안하면 금융시장에서 이랜드 리테일이 미국 노드스트롬 백화점 수준의 배수를 부여받지 않겠느냐는 전망이 나름대로의 설득력을 얻을 수 있다.

노드스트롬은 미국 뉴욕증권거래소(NYSE)에서 PER 20~25배를 부여받고 있다. 23일 현재 노드스트롬의 PER은 19.27배이다. 노드스트롬 백화점은 자사 상표 브랜드(PB)의 상당 부분을 자체 생산하는 등 이랜드 리테일과 유사한 비즈니스 전략을 전개하고 있다. 이윤주 CFO는 이달초 기자간담회에서 "이랜드 리테일은 최근 백화점들이 많이 하고 있는 PB브랜드를 태생적으로 보유하고 있다는 점에서 차별화돼 있다"고 밝힌 바 있다.

이 경우 이랜드 리테일의 기업가치는 1조 5000억~2조원에서 형성되지 않겠느냐는 분석이 나오게 된다. 1조원이 넘는 '대어'가 내년 상반기 IPO 시장에서 테이프를 끊을 경우 주식 시장도 탄력을 받을 전망이다.

hankook66@newspim.com