[서울=뉴스핌] 김선미 기자 = 미국 기업어닝이 정점을 찍고 증가세가 둔화되며 장기간의 증시 활황을 꺾을 수도 있다는 전망이 제기됐다.

최근 수개 분기 동안 기업 어닝 증가세가 강화되며 미국 증시의 주요 지수들이 신고점을 연이어 경신하고 주식 밸류에이션이 지나치게 확대되는 것을 억제했다. 팩트세트에 따르면, 올해 1분기 기업 순익 증가율은 25%로 2010년 2분기 이후 최고치를 기록했다.

이제 상당수 애널리스트들이 기업 어닝 증가율이 1분기에 정점을 찍은 것이며 앞으로 하락할 것으로 전망하고 있다고 월스트리트저널(WSJ)이 18일(현지시간) 보도했다.

팩트세트에 따르면 기업 어닝 증가율이 2분기에는 19%로 하락한 후 3분기에는 21%로 다시 올랐다가 4분기에는 17%로 다시 떨어질 것으로 전망됐다. 내년에는 한 자릿수에서 낮은 두 자릿수의 증가율만 보일 것으로 예상됐다.

어닝 증가율이 정점을 찍고 후퇴한다고 해서 증시 랠리가 반드시 수그러든다는 의미는 아니다. 또한 애널리스트들은 세금혜택으로 인한 일회성 호재를 만난 기업들의 어닝 증가율이 급등했다가 다시 하락하는 것은 당연한 일이라고 설명하고 있다.

또한 잠시 주춤했던 미국 경제 모멘텀이 되살아나고 있고 소비자 및 중소기업 신뢰도도 높은 수준이므로 일부 애널리스트들은 어닝 증가율이 현재의 높은 수준으로 유지될 것이라고 전망하기도 했다.

하지만 만약 향후 수 개월 간 어닝 증가율이 급격히 악화된다면 이는 증시에 치명타를 날릴 수 있다. 9년 간 황소장을 지속해 온 뉴욕증시의 장밋빛 전망을 흐려 놓는 몇 가지 신호가 이미 나타나고 있기 때문이다. 지난해 말 증시의 고공행진을 주도했던 글로벌 성장 모멘텀이 유럽 등 주요국에서 둔화되고 있고, 미국 연방준비제도는 올해 네 차례의 금리인상을 예고했으며, 미국과 중국 간 무역전쟁의 전운도 감돌고 있다.

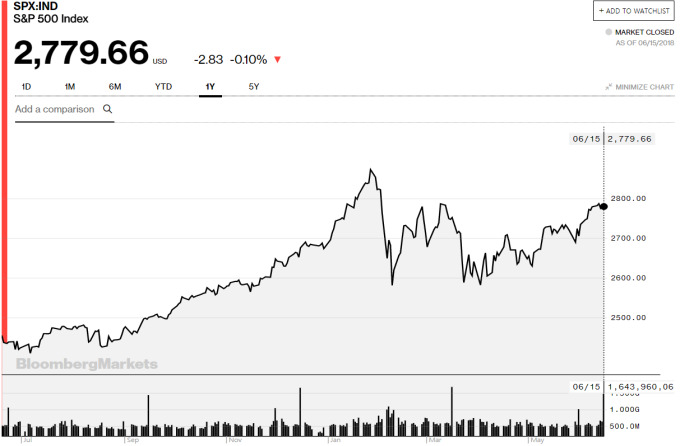

이로 인해 지난해 큰 폭 상승했던 뉴욕증시가 올해 들어 열기가 다소 식었다. 올해 들어 S&P500 지수는 4% 상승하는 데 그쳤으며 그나마 1월 이후에는 보합에 머물고 있다.

또한 마지막으로 사상최고치를 경신한 후 97일째 신기록이 나오지 않고 있다. WSJ마켓데이터그룹에 따르면, 이는 2015년 5월~2016년 7월 이후 신기록이 나오지 않은 최장 기록이다.

RBC캐피탈마켓츠가 제시한 분석에 따르면, 어닝 증가세가 전면 중단되고 감소세로 전환했을 때 주가 수익도 하락하는 것으로 나타났다.

1999년 3분기에 S&P500 상장 기업들의 어닝 증가율이 22%로 정점을 찍고 다음 해 닷컴 기업들의 어마어마한 손실과 감원, 파산 등이 이어지자 S&P500 지수는 3년 간 36% 추락했다. 2006년에도 어닝 증가율이 뛴 후 다음 해 미국이 경기침체에 들어가자 S&P500 지수가 3년 간 21% 하락했다.

하지만 낮은 수준이라도 어닝이 증가세만 유지한다면 1993년, 2004년, 2009년과 같이 어닝이 정점을 찍은 뒤 3년 간 증시가 두 자릿수 상승세를 유지할 수도 있다.

일부 투자자들은 이번이 그런 경우가 될 것이라고 예상하고 있다. 최근 경제지표는 미국 경제의 공고한 성장을 가리키고 있기 때문에 기업 어닝이 갑자기 감소할 가능성이 낮다는 것이다.

게다가 1분기 어닝 증가율은 세제혜택의 영향을 받아 과장된 측면이 있으며, 세제혜택이 없었다면 한 자릿수에 머물렀을 것이라는 관측도 제기됐다. 어닝 증가는 단순히 비용 절감에 의한 것이 아니라 매출 증대에 따른 것이므로, 증시는 계속 지지받을 것이란 전망도 제기됐다.

gong@newspim.com