한국 정부, 소득 3만불 위해 원화강세 지지

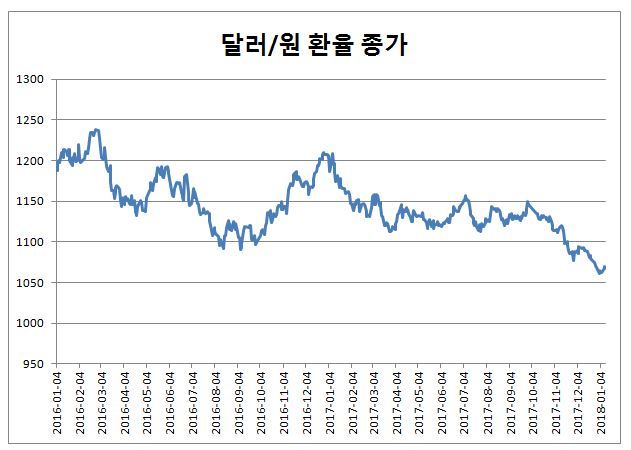

[뉴스핌=허정인 기자] 지난해 10월 이후 급락하고 있는 달러/원 환율이 올해도 하락세가 이어질 전망이다. 일각에선 1000원선을 하향 돌파할 수 있다고 전망하나 1000원선은 지켜질 것이란게 다수 의견이다. 트럼프 행정부가 연임을 위해 달러 약세 정책을 이어가고, 우리 정부도 소득 3만달러 달성을 위해 원화 강세를 용인할 것이라는 분석에서다.

|

서울 외환시장에서 11일 달러/원 환율은 1070원대 초반에서 등락하고 있다. 지난 8일 장중 1058.5원까지 떨어졌다 정부의 매수 개입 이후 숨고르기 양상이다. 장중가 1058원은 지난 2014년 4월 1일(1058.8원)이후 3년 9개월만에 최저점.

달러/원 환율은 지난해 초 1208.0원(1월 2일 종가)에서 연말 1070.5원(12월 29일 종가)까지 떨어졌다. 한 해 동안 137.5원 하락한 것. 분기별로 보면 마지막 한 분기 동안 74.9원 떨어졌다(9월 29일 1145.4원→12월 29일 1070.5원).

미 달러화가 세계시장에서 약세를 이어가고 있는 게 달러/원 환율 하락의 첫 번째 이유다. 연방준비제도(Fed)가 미국의 정책금리를 인상시키고 있지만 유럽중앙은행을 비롯해 주요국 역시 기준금리를 인상하고 있어 미국 금리인상은 달러화 가치에 큰 영향을 주지 못하고 있다.

이 상황에서 트럼프 정부는 보호무역주의를 내세우고 있다. 미국은 지난해 TPP 탈퇴, 나프타 개정협상 개시, 중국의 지적재산권 침해혐의 조사, 세제개편을 진행하는 등 밑작업을 완료했다. 올해 11월 중간선거를 앞두고 러스트벨트 지지층을 사수하기 위해 꾸준히 달러 약세를 밀어붙일 수 있다.

민경원 우리은행 이코노미스트는 “2014년부터 달러 강세 영향으로 미국 무역수지 적자가 확대되고 있는데, 미 정부가 이를 위해 달러 약세를 유도할 것”이라며 “미국 내 소비가 회복되는 상황에서 자국 내 투자유치, 일자리 창출을 위해 무역수지 적자를 개선시키려 할 것”이라고 설명했다.

여기에 우리 정부는 원화 강세를 즐기고 있다는 관측이다. 외환당국이 지난해 말 환율이 급락함에도 개입을 최소화하고 있다는 게 시장 관계자들의 전언이다. 작년 11월 중 달러/원 환율이 1114원대에서 1088원대로 떨어질 때도, 12월 중 1086원대에서 1070원대로 하락할 때도 당국은 의지를 보여주지 않았다는 얘기.

12월 중 당국이 매수개입을 소홀히할 때 시중은행의 한 외환운용역은 “당국의 하단 지지선이 어디인지 가늠할 수 없다”며 “최근 2년간 저점을 고려해 하단을 예측해야겠지만 과거 참여정부 때를 생각하면 환율이 990원대 후반까지도 떨어질 수 있다고 본다”고 했다.

참여정부 때 달러/원 환율은 종가 기준 900.7원까지 떨어지기도 했다. 집권 초(2003년 2월 25일) 1185원대에서 등락하던 달러/원 환율은 948.5원(2008년 2월 22일)로 임기를 마쳤다.

대외적으론 Fed의 저금리 정책, 서브프라임, 미 경상수지 적자가 크게 영향을 줬다. 내부적으론 미래 성장동력 확충, 개방형 무역·투자강국 건설을 모토로 정책을 시행해 시장친화적인 환율정책을 펼쳐 개입을 최소화했다.

하건형 신한금융투자 연구원은 “문재인 대통령은 가계소득 중심의 성장으로 경제의 선순환 고리를 복원시키는 데 목적을 둔다”며 “가계에 유리한 환율정책을 펼치기 위해 원화강세를 용인할 것”이라고 말했다.

문재인 정부는 특히 소득 3만달러 달성을 강조하고 있다. 신년사에서 국민소득 3만달러에 걸맞은 삶의 질이 중요하다고 언급했다. 때문에 전문가들은 가계소득증대, 구매력 개선을 위해 정부의 환시 개입이 소극적일 수 있음을 전망한다.

올해 금융사들은 달러/원 환율 전망범위를 1050원~1160원 사이로 보고 있다(▲우리은행 1060~1160원 ▲신한금융투자 1050~1140원 ▲삼성선물 1050~1160원). 달러/원 환율이 1000원 아래로 내려가진 않을 것이란 게 다수 의견이다.

전승지 삼성선물 연구원은 “올해 달러화는 미국 감세와 송환세 인하 등을 반영해 상승을 시도하겠지만 하반기로 갈수록 미 증시 조정, ECB 긴축사이클 전환, 11월 중간선거의 영향으로 하락할 것”이라며 “다만 위험선호심리가 진정되고 외인의 국내주식세도 둔화될 것이기 때문에 올해 중 환율이 1000원 밑으로 떨어질 확률은 적을 것으로 본다”고 전했다.

[뉴스핌 Newspim] 허정인 기자 (jeongin@newspim.com)