장남 식품ㆍ차남 하학ㆍ삼남 유통으로 계열분리 가능성

[뉴스핌=전지현 기자] 농심가(家) 2세들이 지분 교통정리를 통해 후계구도 정비에 속도를 높이고 있다.

|

2일 관련업계에 따르면 농심그룹은 올해들어 오너간 빈번한 지분 변동을 일으키며 2세 지배구조를 완성해 가고 있다.

신춘호 농심그룹 회장은 지난 1일 보유한 농심 주식 10만주를 삼남인 신동익 메가마트 부회장에 증여했다. 이날 농심 종가 35만4000원을 적용하면 증여금액은 357억원이다.

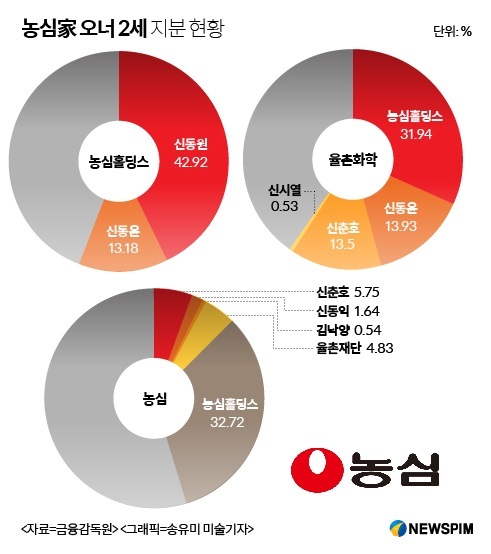

이번 증여로 신 회장 농심 지분율은 종전 7.4%(45만주)에서 5.75%(35만주)로 줄어든 반면, 신 부회장의 보유주식은 10만주(1.64%)로 늘었다. 특히 신 부회장은 농심 특수관계자 명단에 이름을 처음 올리며 오너 2세 중 유일하게 지분을 확보하게 됐다.

농심의 주요 주주는 신춘호 농심그룹 회장, 김낙양 여사, 율촌재단, 농심홀딩스, 신동익 메가마트 부회장 등으로, 각각 5.75%, 0.54%, 4.84%, 32.72%, 1.64%의 지분을 보유하고 있다.

앞서 지난 5월 초에는 장남 신동원 농심 부회장과 차남 신동윤 율촌화학 부회장이 각각 보유하던 상대방 회사의 주식을 서로 주고 받아 각자 회사 지분을 늘렸다.

당시 주식 교환으로 장남은 농심홀딩스 지분을 36.93%에서 42.92%로, 차남은 율촌화학 지분을 5.10%에서 13.93%로 대폭 확대해 2대 주주로 올라섰다. 농심홀딩스는 농심의 지주회사로, 최대주주(32.72%)인 만큼 신동원 부회장 지배력이 한층 강화된 것이다.

◆농심 2세 경영 '계열분리' 수순, 전통 식품 강자의 '세대교체'

재계는 농심그룹 오너 일가의 잇다른 지분변화를 두고 2세 경영체체로 넘어가기 위한 후계구도 정비의 일환이라는 평가를 내놓고 있다. 신춘호 농심그룹 회장은 일찌감치 3형제의 그룹 내 경영범위를 차별화해 후계구도를 정리한 바 있다.

농심그룹은 오너일가가 농심홀딩스를 통해 식품사업인 농심과 화학사업인 율촌화학을 경영하고 있는데, 장남에게는 식품사업을, 차남에게는 화학사업을 맡김으로써 계열분리를 마무리지었다. 삼남에게는 따로 떨어진 유통회사인 메가마트 경영을 넘겼다.

다만 장남과 차남에 비해 삼남의 몫은 다소 초라한 편이다. 농심 지주회사인 농심홀딩스 지분은 장남인 신동원 부회장이 36.93%, 차남인 신동윤 부회장이 19.69%를 보유함으로써 장차남이 상당수 지분을 보유하고 있다. 신동익 부회장은 농심홀딩스 주식이 없었다.

경영 성적표도 엇갈리고 있다. 차남의 율촌화학은 지난해 영업이익이 291억원으로 2014년 143억원에 비해 두 배 이상 성장했지만, 같은 기간 메가마트 영업이익은 90억원으로 2014년(160억원)에 비해 반토막이 났다. 메가마트의 지난해 매출은 5790억원으로 2006년 5962억원에서 10년째 답보상태다.

대형 유통업체라고는 하지만 영남권 11개 점포를 운영하며 전국 매장은 약 15여개에 불과하다. 수익성 확보의 일환으로 자체 물류센터를 활용, 비용절감에 나섰지만, 일부 유제품 대리점 납품을 중단해 '갑질 논란'에 휘말려 있다.

따라서 재계는 상대적으로 열세를 보이는 삼남에게 농심의 일부 지분을 증여함으로써 2세 지배구조를 정리하는 동시에 메가마트 경영을 탄탄히 할수 있는 포석을 깔아 둔 것 아니냐는 관측을 내놓고 있다. 다만, 삼남의 농심 지분 확대가 식품이나 화학부문 경영참여로 이어지긴 어려울 것이란 전망이 지배적이다.

증권가에서는 농심의 최근 지분 변화에 긍정적 시선을 보내고 있다. 2세간 지분구조가 명확히 정리되면 각 사업체간 경쟁력과 투명성이 증대될 것이기 때문이다.

이경주 한국투자증권 연구원은 보고서를 통해 "농심은 매입 매출 거래 관계인 계열사와의 지분 관계가 약해질 경우 비용 부담이 줄수 있고, 장기적으로 농심 그룹의 2세 지배체제 완성이 배당을 증가시킬 확률이 높다"며 "다른 그룹 사례를 볼때 주주친화적 경영을 강화시킬 수 있어 긍정적”이라고 말했다.

농심그룹의 오너일가 지분정리는 앞으로도 계속될 것으로 보인다. 장차남의 농심홀딩스를 중심으로 한 지분율이 혼재된데다 신 회장이 여전히 농심홀딩스 및 계열사 지분을 상당수 확보하고 있어서다.

가장 유력시 되는 다음 차례는 신춘호 회장이 보유한 율촌화학 지분 13.5%를 신동윤 부회장에게 증여할 가능성이다. 여기에 신동윤 부회장이 보유한 농심홀딩스 지분을 신동원 부회장에게 넘기고 농심홀딩스가 보유한 율촌화학 지분을 신동윤 부회장에게 넘기는 등의 형제간에 추가적인 지분거래가 이뤄질 것으로 보인다.

농심 관계자는 "부자 간의 단순 주식 증여"라며 "지배구조에는 별다른 영향이 없다"고 말했다.

[뉴스핌 Newspim] 전지현 기자 (cjh71@newspim.com)