A주 글로벌화, 위안화 국제화 촉진 기대

[뉴스핌=이지연 기자] 다음달로 예정된 중국 본토 주식 A주의 모건스탠리캐피탈인터내셔널(MSCI)지수 편입 여부 발표에 투자자들의 관심이 쏠리고 있다.

A주 편입 대상 주식이 대폭 줄면서 MSCI 편입 가능성은 올라갔으나 지수 편입에 따른 기대 효과는 이전보다 미미할 것으로 보인다. 한국 등 신흥국 증시에 끼치는 영향도 제한적일 것으로 전문가들은 보고 있다.

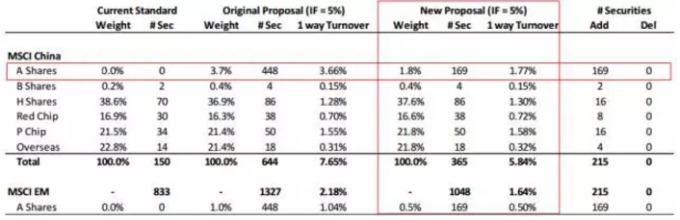

11일 중국 금융정보매체 동방재부(東方財富)Choice데이터에 따르면 앞서 3월 A주 MSCI 지수 편입 대상이 기존 448개에서 후강퉁(상하이-홍콩 증시 교차매매)과 선강퉁(선전-홍콩 증시 교차매매)을 통해 거래되는 대형주 169개로 대폭 축소됐다.

이에 따라 A주가 MSCI 중국지수에서 차지하는 비중은 3.7%에서 1.7%로, MSCI 신흥지수에서 차지하는 비중은 1%에서 0.5%로 줄게 된다.

해외 펀드 등 기관들은 이 지수를 참고해 각국별 투자 비중을 결정하므로 해당 증시에 상당한 영향을 끼친다. 특정 국가의 비중이 높을 경우 외국인 투자가 확대될 가능성이 커진다.

현지 증권가에선 편입 대상이 줄면서 투자 효과는 당초 기대했던 것보다 미미할 것으로 예상되지만, 지수 편입 가능성은 높아졌다고 입을 모은다.

싱가포르 소재 PWC파트너스 중국 연구부는 “MSCI 측이 발표한 (A주 편입 대상) 축소 방안은 A주의 MSCI 지수 편입 가능성을 한층 끌어올렸다”고 설명했다.

PWC파트너스는 지수 편입이 불발된 작년 6월 이후 A주 거래 매커니즘이 눈에 띄게 개선됐고 주가가 크게 널뛰는 현상도 호전됐다며 이는 글로벌 투자자에게 긍정적인 요인이라고 덧붙였다.

이와 함께 A주 MSCI 지수 편입의 장애물로 여겨졌던 거래정지 종목 비율도 한 때는 50%를 웃돌았으나 최근에는 10% 밑으로 떨어지며 안정세를 보이고 있다.

지난해 하반기 적격외국기관투자자(QFII) 제도가 완화되고 선강퉁(선전-홍콩 증시 교차매매)이 개통하면서 외국인 투자가 용이해진 점도 MSCI 지수 편입에 긍정적인 요인이 되고 있다.

◆ A주 MSCI 지수 편입 가능성 50% 웃돌아

동방재부Choice데이터는 자산운용사 얼라이언스 번스타인 중국주식 고급 애널리스트를 인용, A주 편입 대상이 축소됐어도 MSCI 지수 편입 그 자체가 최종적으로 7조5000억달러(약 8438조원) 규모 중국 주식시장이 글로벌 시장과 융합되는 유의미한 출발이라고 평했다.

모간스탠리 애널리스트 Serena Tang과 Wanting Low 등은 앞서 3월 발표한 보고서에서 올해 A주의 MSCI 지수 편입 가능성을 50% 이상으로 점쳤다.

더불어 향후 10년 내에 MSCI 신흥지수에서 중국 종목이 차지하는 비중이 40%를 웃돌 것으로 예상했다.

UBS차이나 첸위쥔(錢於軍) 전략 위원회 주석 또한 올해 A주 MSCI 지수 편입 가능성을 50% 이상으로 내다봤다.

그는 A주가 글로벌 시장과 한층 융합되면서 수많은 펀드가 중국 본토 주식시장에 투자하게 될 것이라고 밝혔다.

이 밖에 세계 최대 자산운용사 블랙록, 씨티그룹 등도 A주의 MSCI 신흥지수 편입 가능성을 높게 점친 것으로 나타났다.

한편 A주는 앞서 2013년 MSCI 신흥지수 편입을 위한 관찰 대상에 포함된 이후 자본이동 제한 등 시장 접근성 문제로 3년 연속 편입에 실패했다.

만일 오는 6월 MSCI 중국지수 및 신흥지수 편입이 확정되면 중국은 A주 글로벌화, 기관투자자 비중 확대, 위안화 국제화 등의 효과를 기대할 수 있게 된다.

[뉴스핌 Newspim] 이지연 기자 (delay@newspim.com)