"제과, 비상장계열사 재평가"

"칠성, 자산가치 프리미엄 기대"

[뉴스핌=김양섭 정탁윤 기자] 롯데그룹의 지주사 전환 이슈를 앞두고 롯데 주력 계열사들에 대한 관심이 높아지고 있다. 지주사 전환 등 지배구조 개편에 대한 기대감이 반영되면서 주력 계열사들의 주가 또한 최근 상승 추세다. 증권가 안팎에선 롯데쇼핑이 지주사 전환의 최대 수혜주가 될 것이라는 전망이 우세하다.

◆ 쇼핑·제과·칠성·푸드 26일 이사회..주가 상승 추세

26일 롯데그룹에 따르면 이날 롯데는 쇼핑, 제과, 칠성, 푸드 등 4개 회사가 이사회를 열고 지주사 전환 관련 방안을 논의할 예정이다. 비상장 계열사 지분의 대다수를 보유중인 4개사는 인적분할을 통해 영업회사와 투자회사로 분리된 이후 투자회사가 하나의 중간 지주사로 통합되는 방안이 거론되고 있다.

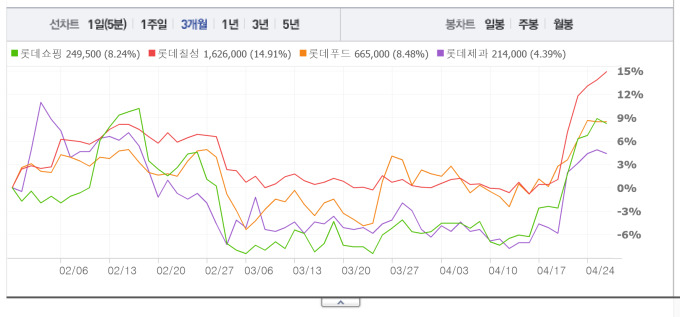

지난주 롯데그룹의 지주사 전환 이슈가 증권가에 회자되면서 4개 계열사들의 주가는 일제히 상승 추세를 보이고 있다. 롯데제과는 지난 20일 8% 급등한데 이어 4거래일 연속 올랐다. 쇼핑과 제과 역시 비슷한 상승추세다. 푸드도 가파르진 않지만 완만한 상승세를 유지하고 있다.

◆ "롯데쇼핑 최대 수혜..제과·칠성도 긍정적"

가장 주목받는 곳은 롯데쇼핑. 인적 분할 예정인 회사 가운데 유통주식이 가장 많은 데다 신동빈 회장을 비롯한 오너 일가 지분율이 높다. 비상장인 호텔롯데와 함께 롯데그룹 순환 출자구조 중심에 있는 만큼 이번 지주사 전환작업 영향이 클 것이란 해석이다.

한 자산운용사 대표는 "어떤식으로 분할되든 지금보다 개선되는 방향으로 갈 것"이라며 "중국 이슈때문에 롯데그룹을 부정적으로 보는 시각은 상당부분 걷혔다"고 전했다.

그는 "롯데제과나 칠성에도 긍정적이긴 한데 본질적 가치를 올리는 이슈가 아니기 때문에 주가에 긍정적 팩터로 오랫동안 작용하긴 어려울 것"이라며 "(지주사 전환으로) 영업가치를 제대로 평가받을수 있다는 관점에서 보면 유통업체인 롯데쇼핑이 가장 긍정적"이라고 했다.

이상헌 하이투자증권 연구원은 "지배구조 변화가 어떤 식으로 전개가 되든 롯데쇼핑은 롯데제과, 롯데칠성, 롯데푸드 등에 비해 월등히 시가총액이 클 뿐만 아니라 신동빈 회장이 4개 회사 중 가장 많은 지분율을 보유하고 있어 최대 수혜가 될 것"이라고 진단했다. 이어 "롯데쇼핑, 롯데제과, 롯데칠성, 롯데푸드 등을 투자회사와 사업회사로 인적분할 한 뒤 곧바로 각각의 투자회사를 합병하는 형태로 지배구조가 바뀐다면 롯데쇼핑 투자회사의 경우 바로 장부가액까지 가치 상승이 가능하다"고 덧붙였다.

유정현 대신증권 연구원도 롯데쇼핑 수혜를 예상했다. 그는 "이번 지주회사 체제 전환의 핵심은 롯데쇼핑의 각 사업부 분할로 각 사업부의 가치가 크게 부각될 것이라는 점인데, 특히 할인점 등 부진 사업부의 실적으로 평가가 제대로 이뤄지지 않았던 백화점 사업부의 가치가 전면에 드러나면서 재평가 될 가능성이 크다"고 분석했다.

롯데칠성과 제과도 수혜가 예상된다. 전상용 토러스투자증권 연구원은 "롯데제과는 향후 보유 중인 비상장계열사의 상장 이후 가치 재평가와 식품사업 총괄 지주사로서의 입지 강화가 기대된다"고 언급했다. 롯데제과가 보유중인 계열사 지분은 롯데쇼핑(7.9%), 롯데칠성 (19.3%), 롯데푸드(9.3%) 등 상장사를 포함, 롯데리아(13.6%) 등 비상장 계열사 지분 96.3%로 장부가액으로 3.9조원에 달하는 규모다.

롯데칠성에 대해서도 밸류에이션 매력이 크게 부각될 것으로 예상했다. 전 연구원은 "롯데칠성은 높은 자산가치(그룹사 지분, 서초동 부지)를 보유하고 있다"면서 "인적분할 후 합병비율 산정에서 자산가치에 대해 프리미엄을 부여받을 수 있다고 판단된다"고 진단했다.

[뉴스핌 Newspim] 김양섭 기자 (ssup825@newspim.com)