"기업 간 양극화…정치적 위험도"

[뉴스핌= 이홍규 기자] 지난 10일 유럽중앙은행(ECB)이 자산 매입 프로그램 대상에 비금융 투자 등급 회사채를 포함하기로 결정하자, 이로 인한 부작용에 대한 우려가 제기되고 있다.

ECB 결정이 발표된 직후 유로존 회사채 CDS 프리미엄이 급락하는 등 지역 회사채 시장 전반에 위험 선호 심리가 되살아났다. 하지만, 전문가들은 ECB가 회사채 매입을 단행할 경우 유통 시장이 유동성 부족에 빠지거나 회사채 시장에서 기업 간 양극화 효과가 벌어지는 등 역효과가 나타날 수 있다고 지적했다.

이날 월스트리트저널(WSJ)은 전문가들의 의견을 인용, "ECB가 결정으로 당장 회사채 시장은 호조를 보이고 있지만, 실제 중앙은행이 매입에 나선 이후에는 국채시장과 마찬가지로 우량 회사채의 시중 유동성 부족 양상이 나타날 수 있다"고 경고했다.

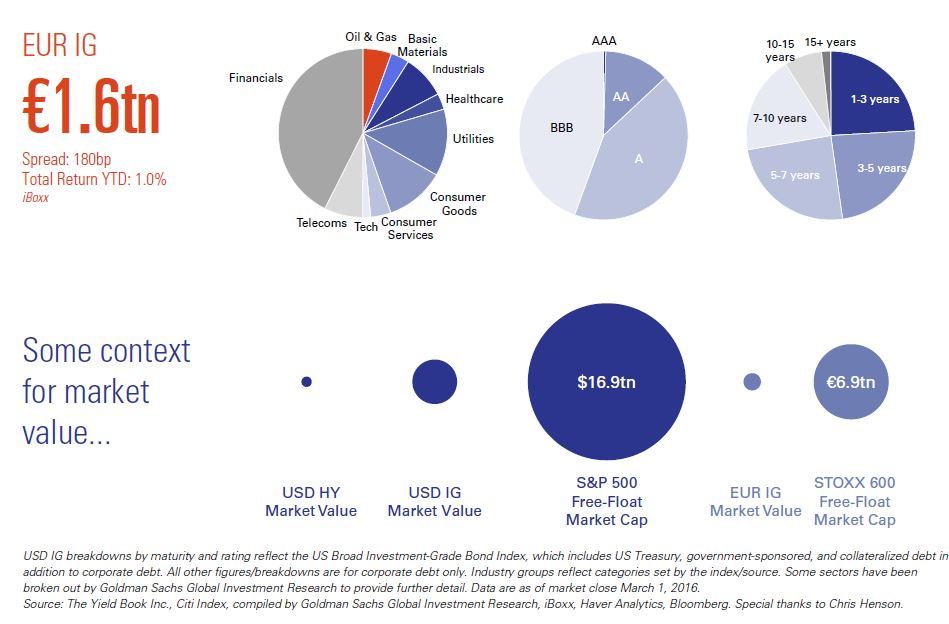

골드만삭스 보고서에 의하면 유로존의 금융 부문을 제외한 투자등급 회사채 시장은 약 1조유로로 집계되고 있다. 투자 기관 마다 ECB가 매월 매입가능한 회사채 규모를 달리 산정하고 있지만, JP모간은 ECB가 매입할 수 있는 회사채 규모를 매월 120억유로로 전망하고 있다.

ING뱅크의 예로엔 반 덴 브룩 전략가는 "ECB 신규발행 시장을 겨냥해 매입 프로그램을 진행할 것으로 보인다"면서, "문제는 시장 유동성이 얕기 때문에 당장 시장 유동성을 압박할 수 있다는 것"이라고 진단했다.

같은날 블룸버그통신의 라이오넬 로랑 칼럼니스트도 "회사채 매입 프로그램은 일시적인 수단"이라면서 "ECB가 매입 프로그램을 중단할 경우, 시장은 최대 구매자를 잃어 버리는 셈이 돼 고통받게 될 수 있다"고 경고했다.

이 밖에도 전문가들은 ECB의 회사채 매입이 기업 간 양극화 현상도 초래할 수 있다고 경고한다. 자금이 필요한 기업은 정작 소규모 기업들인데, ECB가 특정 회사 채권을 사들일 경우 투자자들의 수요도 함께 몰려 등급이 낮거나 규모가 작은 회사들이 회사채 시장에서 배제될 수 있다는 지적이다.

로랑 칼럼니스트는 "ECB의 회사채 매입은 발행 규모가 작은 소규모 기업들에게 도움이 되지 않을 것"이라고 지적했다.

앞서 WSJ 지도 "ECB의 회사채 매입 프로그램은 '위너(winner)'와 '루저(loser)'를 가려낼 것"이라면서 "ECB가 매입하려는 우량 등급 회사는 이미 저리에 자금을 조달할 수 있다"고 지적했다. 투자은행 바클레이스에 의하면 지난 9일 기준 유로존의 우량 회사채 평균 수익률은 1.3%를 나타내고 있다.

한편, 로랑 칼럼니스트는 ECB가 폭스바겐과 같은 스캔들에 휩싸인 회사 채권을 매입할 경우 정치적 위험에 노출될 수 있다고 경고했다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)