[뉴스핌=정연주 기자] 삼성물산(AA-등급)은 회사채시장에서 그야말로 귀하신 몸이다. 합병 추진 발표 후 국고3년물과 금리차가 줄었고(가격상승) 신용등급이 두 단계 위인 제일모직(AA+등급)과 금리차도 점차 좁혀지고 있다. 주식시장의 저평가와는 사뭇 다른 양상이다.

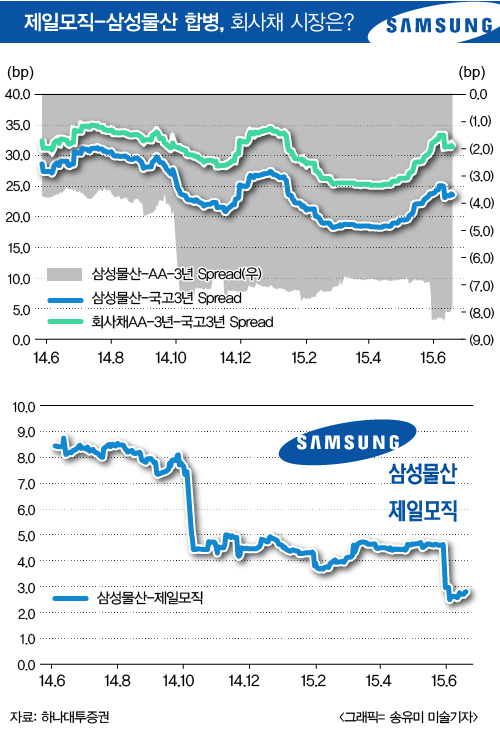

22일 금융업계에 따르면 삼성물산 회사채 민평금리는 연 1.995%(18일 기준)로, 3년만기 국고채와 스프레드(금리차)는 약 23bp(1bp=0.01%포인트)다. 여타 AA-등급의 국고3년 대비 스프레드가 30~31bp인 것을 고려하면 꽤 낮은 수준이다.

'삼성'프리미엄으로 삼성물산 금리는 이미 AA0~AA+ 수준까지 내려와 (가격 상승) 있다는 평가다. 등급만 보더라도 다른 건설사 회사채에 비해 월등하다. 두산건설(BBB0), SK건설(A0) 한화건설(A-)등과 비교해서 두서너 단계 등급이 높다.

실제로 삼성물산은 지난해 개별민평금리대비 4bp 수준을 밑돌다가 (가격 강세) 10월 말 언더 7bp 수준까지 내려갔다. 제일모직과 합병이슈가 불거졌던 올해 5월 말 이후 스프레드가 1~2bp 더 축소된 상황이다. 5bp 수준으로 유지되던 삼성물산과 제일모직 스프레드도 2.5bp까지 좁혀지기도 했다.

전문가들은 양사간의 스프레드 추가 축소 가능성을 점치고 있다. 실제로 지난 17일 잔존일이 1년 4개월 남은 삼성물산 회사채는 장외시장에서 1.80%에 거래되기도 했다.

임정민 NH투자증권 연구원은 "합병 이슈가 반영이 안될 수 없는 상황이다. 현재 하나의 법인이 된다는 이슈하에 스프레드가 움직이고 있다"고 설명했다. 손은정 하나대투증권 연구원도 "채권시장이 합병 이슈에 보수적으로 접근하고 있어 예상 외로 삼성물산 스프레드에 합병 이슈가 반영이 되지 않는 듯하다. 다만 합병 이후 삼성물산 스프레드가 추가 축소될 여지는 있다"고 말했다.

합병 이슈에 삼성물산과 제일모직 회사채 투자자들의 행보는 엇갈릴 수밖에 없다. 특히 삼성물산은 일부 신평사로부터 등급 상향검토 대상으로 지목된 상황이다. 합병법인의 신용등급이 삼성물산(AA-), 제일모직(AA+)의 중간 수준인 AA0(3년 기준 스프레드 26.7bp) 등급을 부여받을 것이란 관측이 유력하다. 이 경우 삼성물산 회사채는 평가이익을 기대할 수 있지만 제일모직 회사채는 금리 상승(가격 하락)이 불가피하다.

정연홍 KDB대우증권 연구원은 "삼성물산의 경우 합병 이슈가 3년물 기준 스프레드에 선반영돼 있지 않은 상황이다. 해당 투자자들은 이익을 볼 듯하다"며 "이에 스프레드가 좀 더 축소될 수 있겠지만 1년 동안 변동폭이 1~2bp 수준인 점을 고려할 때 합병 이슈가 스프레드에 큰 영향을 미치기 어렵다"고 판단했다.

한편 이번 합병 이슈가 채권시장에는 그다지 호재가 아니라는 의견도 나온다. 임정민 연구원은 "사실 합병 이슈가 채권투자자들에게 그리 긍정적인 것은 아니다"라며 "건설부분은 등급이 올라간다고 하더라도 동일 민평대비 낮은 수준을 유지한다는 것이 쉽지 않으며, 삼성물산 스프레드의 추가 축소 여력도 제한될 수 밖에 없다"고 말했다.

[뉴스핌 Newspim] 정연주 기자 (jyj8@newspim.com)