[뉴스핌=백현지 기자] 중위험 중수익 대표상품인 주가연계증권(ELS)의 투자자주의보가 떴다. 특히 개별주식을 기초자산으로 한 종목형 ELS는 지수형 ELS보다 '녹인(knock-in)' 가능성이 높아 선별적 투자가 필요한 것으로 나타났다.

최근에는 지수형도 특정 국내외 지수에 편중되는 특징을 보이고 있어 자칫 대량 살상무기가 되지 않을까 하는 우려도 제기된다.

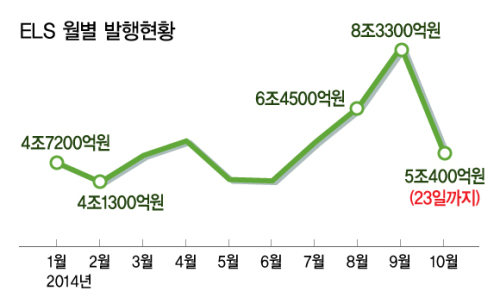

24일 예탁결제원에 따르면(23일 기준) 연초 이후 발행된 ELS규모는 52조원을 넘어섰다. 이 가운데 국내 주식을 기초자산으로 한 원금비보장형 ELS는 공모와 사모를 모두 합쳐 약 1조230억원 어치가 발행됐다.

ELS는 지수 혹은 개별주식을 기초자산으로 해서 보통 기초자산이 발행일 대비 45~60% 이하로 떨어지지 않았을 경우 약정된 수익을 지급하는 구조로 되어 있다.

특히 개별주식을 기초자산으로 한 ELS는 최고 연 15~20%대의 수익률을 제공하는만큼 저금리 시대의 투자대안으로 각광을 받고 있다.

하지만 개별주식 기초자산 중 하나라도 '녹인 배리어'를 터치할 경우 손실은 걷잡을 수 없어진다. 원금보장이 되지 않는 데다 만기가 정해졌기 때문이다.

실제로 지난 5월 상환된 롯데케미칼을 기초자산으로 한 ELS는 상환수익률이 -19.26%였으며, 이어 6월에 상환된 현대중공업 기초자산ELS 평균수익률은 -20.01%를 기록했다.

이 가운데 ELS관련 개인투자자들의 민원은 증가세다. 한국거래소에 따르면 "증시 침체 속 ELS들이 대거 손실구간에 진입해 관련 분쟁이 다수 발생하고 있다"며 "최근 시장수익률 급락으로 추가적 민원·분쟁 증가가 예상된다"고 전망했다.

만기까지 보유했을 경우 손실이 어느 정도 회복될 수 있지만 중도상환의 경우 손실은 걷잡을 수 없게 된다. 특히 ELS상품 자체가 장외파생상품으로 상환조건이 충족되지 않은 상황에서 중도환매 시 높은 수수료가 부과된다. 만기 3년 ELS를 중도상환시 손실이 발생하더라도 기준가의 95%만 상환되는 게 대부분이다.

김영일 대신증권 연구위원은 "ELS상품은 (주가가) 녹인되면 수급이 꼬여 일시적으로 50%가량 손실이 나기도 한다"며 "녹인배리어를 터치했더라도 기초자산 주가가 (발행일 대비) 80%까지 회복이 된다면 ELS구조가 예전과 동일하게 돌아가지만 만기가 6개월도 채 남지 않았다면 환매를 고려해볼만 하다"고 말했다.

한편, 한 업계 관계자는 "ELS는 발행회사 중심의 상품이기 때문에 증권사 채권이나 마찬가지"라며 "ELS상품 자체가 안정성이 높은 상품이 아닌데 위험성을 간과하고 있다"고 말했다.

[뉴스핌 Newspim] 백현지 기자 (kyunji@newspim.com)