[뉴스핌=노종빈 기자] 최근 고점권 등락을 보이는 미국 증시에서 방어적 투자전략이 부각되고 있다.

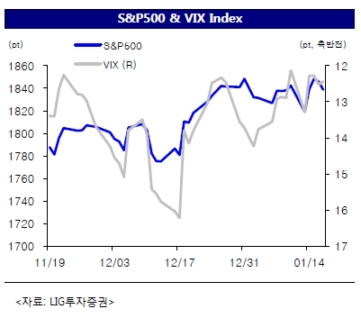

미국 증시 다우 산업지수는 지난해 26.5% 상승했지만 연초 이후 제대로 된 상승을 보여주지 못한 채 1% 가까이 밀려 있다.

월스트리트저널(WSJ)은 20일(현지시간) 전문가들이 올해 미국 증시 주요기업들의 실적 부진 전망과 출구 전략 리스크 등으로 우려하고 있다고 보도했다.

월스트리트저널(WSJ)은 20일(현지시간) 전문가들이 올해 미국 증시 주요기업들의 실적 부진 전망과 출구 전략 리스크 등으로 우려하고 있다고 보도했다.

특히 투자자들의 방어적인 투자 전략이 최근 주가에도 영향을 미치고 있는 모습이다.

미국 S&P 500 기업들 가운데 최근 4분기 실적을 발표한 52개사 중 절반 수준인 52%만이 시장 전문가들의 예상치를 넘어섰다.

이는 지난해 3분기 평균인 67% 수준보다 크게 낮은 것이다. 매출액 역시 기대보다 저조한 양상을 보여주고 있다.

하지만 기업들의 실적 발표가 전문가들의 전망 수준을 충족한다해도 앞으로의 실적이 주가 상승을 뒷받침할 수 있는지 여부도 관심이다.

데이비드 코스틴 골드만삭스 투자전략가는 지난주 증시 전망보고서를 통해 올해 미국 증시는 3% 상승하겠지만 언제라도 10% 이상 하락할 가능성이 3분의 2 정도 된다는 전망을 내놓아 시장을 깜짝 놀라게 했다.

그 근거로 그는 향후 12개월 기업실적 전망치와 주가를 비교했다.

현재 미국 증시 S&P 500지수는 PER(주가수익비율) 16배 수준에 거래되고 있다. 이는 지난 1970년 이후 평균인 13보다 높은 것이다.

1990년대말 버블을 제외하고 미국 증시는 PER은 지난 1976년 이래 17배 이상 넘어선 적이 거의 없었다.

따라서 그는 기업들의 PER이 더 높아지기는 힘들다고 보고 실적 증가에 따른 주가 상승 흐름도 둔화될 것이라는 전망을 내놓았다.

빈센트 딜루아드 네드데이비스리서치 전략가 역시 PER이 평균 수준을 넘어섰다는데 동의하고 있다.

그는 "시장이 슬슬 살얼음판처럼 변하고 있다"면서 "현 장세는 지난 1998년버블 때와 비슷하게 고점 징후를 보여주지만 아직 완전히 정점은 아닌 모습"이라고 말했다.

그들은 당장은 아니라도 향후 6개월 이내 10%~20% 하락한 뒤 추가상승할 것으로 전망하고 있다.

노던트러스트의 시장 전문가 100인 조사에서도 위험자산을 회피하겠다는 응답이 지난해 말 34%로 조사돼 3분기 조사 당시 20%에 비해 높게 나타났다.

이런 가운데 실제로 현금 비중을 늘리는 투자자도 나타나고 있다.

브라운브라더스해리만은 점차 투자포트폴리오에서 현금비중을 늘리고 있다. 이 펀드의 경우 보통 현금을 15%~20% 정도 보유하고 있지만 지금은 이보다 3%~5%포인트 규모 추가 확보하고 있다.

반면 일부 전문가들은 PER을 바탕으로 한 고점 분석에 완전히 동의하지 않고 있다.

제임스 폴슨 웰스캐피털매니지먼트 수석투자전략가는 인플레이션이 적당한 수준에서 유지되고 금리 인상이 조기에 이뤄지지 않는 한 PER은 현행 16, 17 수준을 지나 20을 넘을 수도 있다고 말했다.

폴슨은 올해 증시는 변동성이 클 것으로 전망된다며 지수는 올해 연말 기준으로 전년대비 거의 상승을 하지 못할 수도 있다고 지적했다.

그는 주요한 증시 변수로 경기 회복 추세에 따른 물가상승 부담을 꼽았다. 실제 물가가 반드시 움직이지 않더라도 부담에 대한 전망만으로도 지수의 추가 상승이 제한될 수 있다는 풀이다.

[뉴스핌 Newspim] 노종빈 기자 (untie@newspim.com)