수출 재개가 중국 반도체 산업에 미칠 장∙단기 영향

中 반도체 산업 '기술혁신+규모확장' 이중 성장 국면

'빅펀드+레버리지투자+저평가' 키워드 12개주 주목

이 기사는 11월 24일 오후 4시16분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = 반도체 슈퍼사이클(초호황) 도래 가능성에 대한 낙관적 전망 속에서 최근 다양한 국내외 이슈가 등장하며 반도체 테마를 향한 시장의 관심이 이어지고 있다.

지난주 인공지능(AI) 반도체 선두기업 엔비디아(NVIDIA)가 시장 전망치를 웃도는 3분기(8~10월) 실적을 발표했음에도 AI 거품 논란이 여전히 지속되는 가운데, 미국 도널드 트럼프 행정부가 엔비디아가 개발한 AI 구동에 사용되는 그래픽처리장치(GPU) 'H200'의 중국 수출 허용 여부를 검토하고 있다는 소식이 전해지면서 또 한번 반도체 테마가 이슈의 중심에 서게 됐다.

앞서 미국의 대중국 반도체 공급망 규제에 중국은 반도체 공급 위기를 돌파하기 위해 기술자립을 앞당기기 위해 노력해왔고, 그 결과 최근 몇 년간 눈에 띄는 기술적 돌파구를 마련해왔다. 이에 미국 내부에서는 대중국 반도체 수출 규제가 오히려 중국의 기술국산화를 앞당긴 빌미를 제공했다는 지적이 제기돼 왔었다.

이번 이슈로 또 한번 중국 반도체 기술 국산화 이슈가 조명되는 가운데, 엔비디아 H200 수출 재개가 불러올 단∙장기 영향을 살펴보고, 국가와 시장이 적극 매입하고 있는 저평가 반도체 테마주 최신 리스트를 통해 투자 포트폴리오 구성의 팁을 제공해 보고자 한다.

◆ 엔비디아 H200 수출 재개, 장∙단기적 영향

엔비디아의 H200은 전 세대 아키텍처인 '호퍼'를 적용한 AI칩 가운데서는 가장 우수한 성능을 보이는 칩이다. 최신 아키텍처 '블랙웰'을 적용한 B200보다는 성능이 뒤처져 있지만, 미국이 현재 중국 수출을 승인한 동세대 저사양 칩 'H20'보다는 성능이 2배 가량 뛰어난 것으로 알려져 있다.

현지 시장 전문가들의 의견을 종합해보면 엔비디아의 H200의 중국 수출이 허용될 경우 단기적으로 AI 반도체 칩의 수급 긴장감을 해소해주면서, 일부 AI 서버 기업 등이 수혜를 입을 것으로 예상된다.

일각에서는 미국의 H200 수출 재개 검토 배후에는 중국의 기술 국산화를 견제하기 위한 의도가 깔려 있다는 관측이 나온다.

이에 대해 현지 기관들은 H200 칩이 수출 승인을 받는다 해도 단기적으로 국내 연산력의 공백을 메우는 역할에 그칠 뿐, 장기적으로 중국 반도체 업계의 기술 국산화 및 자급력 확대 기조라는 확고한 흐름을 근본적으로 바꾸지는 못할 것이라고 강조한다.

단기적 관점에서 H200칩의 대중국 수출 재개로 수혜가 예상되는 영역은 AI 서버 제조 산업이다.

대표적으로 AI 서버 업계의 선두기업으로 평가 받는 낭조정보(浪潮信息∙INSPUR 000977.SZ)의 경우 회사가 개발한 제품이 다양한 데이터 센터에 폭넓게 공급되고 있다. 만약 H200 칩이 중국 시장으로 다시 공급될 경우 엔비디아 생태계를 기반으로 하는 AI 서버 생산라인에 투입될 칩 물량이 확보되며 매출과 수익성이 높아질 전망이다.

클라우드 서비스 설비 등 중국 전자장비 연구개발 선두기업으로 AI 서버 제조 사업체인에 깊이 관여하고 있는 부사강산업인터넷(工業富聯 601138.SH)도 강력한 제조 역량과 공급망 통합 능력을 바탕으로 H200 칩의 안정적 공급이 이뤄질 경우 시장 수요에 즉각 대응하면서 AI 서버 생산 규모를 확대하고 업계 내 지위를 더욱 공고히 할 수 있을 것으로 기대된다.

◆ 수입의존도 축소 '中 반도체 국산화 가속'

전세계 첨단 기술 경쟁에서 반도체 산업은 전략적 요충지로서 자주 혁신의 중요성이 나날이 커지고 있고, 그 가운데 중국은 최근 몇 년간 국산화로의 대체에 더욱 속도를 내고 있다.

미국 반도체산업협회(SIA) 데이터에 따르면, 2024년 중국 반도체 산업의 매출액은 1800억 달러를 넘어섰다. 올해 3개 분기(1~3분기) 매출액은 이미 1500억 달러에 육박해, 2023년 연간 수준에 거의 도달했다. 중국의 3개 분기 반도체 산업 매출액은 해당 기간 전세계 반도체 매출액의 약 30%를 차지하는 규모다.

중국 해관총서(관세청에 해당) 데이터에 따르면, 2024년 중국의 집적회로(IC) 수출액은 전년 대비 17% 증가한 1595억 달러에 달해 역대 연간 수출액 규모로 최고치를 경신했다. 올해 1~10월 기준으로도 수출액은 2024년 연간 수치를 넘어선 1617억 달러에 달했다. 2025년 연간 수출액은 또 한번 최고치를 경신할 것으로 예상된다.

주목할 점은 올해 1~10월 중국 집적회로 산업의 수출액이 전년 동기 대비 23% 이상 증가했다는 것이다. 이는 2024년 전체 증가율보다 6%포인트 이상 높다. 반면, 수입액의 전년 동기 대비 증가율은 9% 미만으로, 2024년 전체 대비 1.5%포인트 이상 하락했다.

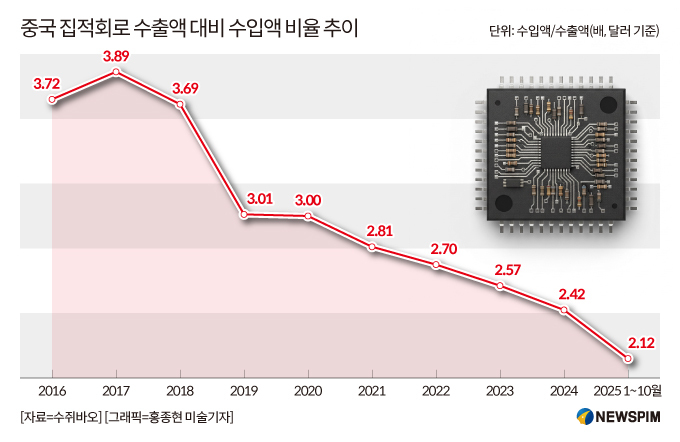

올해 1~10월 동안 중국의 집적회로 수출액 대비 수입액 비중은 2.12배에 그쳤다. 이는 지난 10년 중 최고치였던 2017년 3.89배에 비해 크게 낮은 수준이다. 2018년부터 2025년 10월 기준까지 이 비율은 매년 꾸준히 감소하고 있다.

이러한 데이터는 중국 반도체 산업체인의 수입 의존도가 지속적으로 하향 추세를 보이고 있으며, 기술국산화가 빠르게 진전되고 있다는 것을 말해준다.

◆ 中 반도체, '기술혁신+규모확장' 국면 진입

기술국산화 가속 흐름 속 중국 반도체 산업은 기술혁신과 규모확장의 '이중 성장' 국면에 들어섰다.

중국반도체산업협회 집적회로설계분회 웨이샤오쥔(魏少軍) 이사장은 최근 연설에서 "2006년부터 2025년까지 20년간 중국 칩 설계 산업의 연평균 복합성장률은 19.6%에 달했다"고 밝혔다.

인공지능(AI)과 전기차 산업의 급성장이라는 배경 속에서 칩 설계 산업은 새로운 고속성장의 단계를 맞이하고 있으며, 2030년 전에 중국 칩 설계 산업 규모는 1조 위안을 달성하거나 이를 넘어설 가능성도 있다고 내다봤다.

중국 기업정보 플랫폼 치차차(企查查) 데이터에 따르면, 11월 20일 기준 중국 내 칩 관련 기업은 37만 개가 넘는 것으로 집계됐다. 2025년 들어 등록을 완료한 칩 관련 기업은 7만3200여 개로, 이미 2024년 전체 규모를 넘어섰으며 2024년 같은 기간 대비 20.6% 증가했다.

이와 함께 반도체 칩 관련 기업의 매출 또한 눈에 띄는 성장세를 보이고 있다.

중국 관영 증권시보(證券時報) 산하의 데이터 산출 플랫폼 수쥐바오(數據寶)에 따르면, A주에 상장된 반도체 기업들의 매출은 해마다 성장세를 이어가고 있다. 2024년 A주 반도체 기업 전체의 영업수입(매출)은 6100억 위안을 초과했으며, 2021년부터 2024년까지의 매출 복합성장률은 약 12%에 달하는 것으로 나타났다.

기관들의 컨센서스(공통된 의견)에 따르면, 2026년 매출 중앙값 기준으로 반도체 산업의 2021년부터 2026년까지의 매출 복합성장률은 여전히 10%를 웃돌 것으로 예상된다.

기술력 증강을 위한 연구개발비 비중도 매년 빠르게 늘어나는 추세다. 2024년 A주 반도체 기업 전체의 연구개발(R&D) 투자액은 800억 위안을 넘어섰으며, 연구개발 투자비가 전체 매출에서 차지하는 비중은 13%를 넘어섰다.

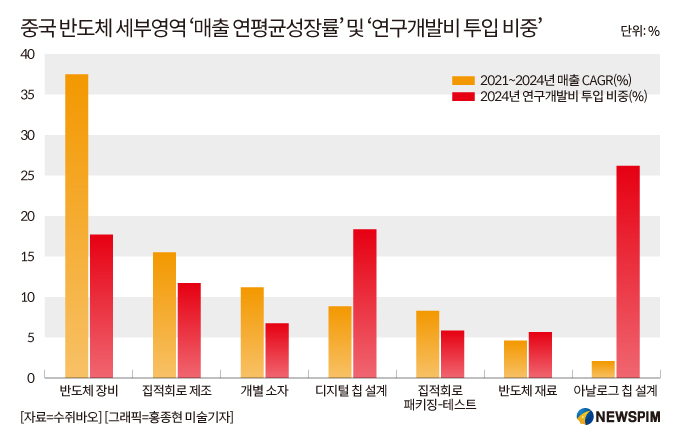

세부 산업별로 보면, 2021년부터 2024년까지 매출 복합성장률이 높은 분야는 반도체 장비, 집적회로(IC) 제조, 개별소자 산업에 집중됐다. 아울러 아날로그 칩 설계, 디지털 칩 설계, 반도체 장비 3대 세부 섹터의 2024년 연구개발비 투자 강도는 모두 15%를 초과했다.

<엔비디아 H200 수출 재개설② 그 영향, 주목할 3대 키워드 '반도체株'>로 이어짐.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com