신규 수주 47.9% 증가, 북투빌 1.20배 기록

실적 호조로 연간 매출 가이던스 상향 조정

바이오테크 중소형 기업 자금난 해소 조짐

이 기사는 10월 24일 오후 4시50분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 김현영 기자 = 미국 임상시험 전문 위탁기업(CRO) 메드페이스 홀딩스(종목코드: MEDP)가 2025년 3분기 깜짝 실적을 발표하며 바이오테크 산업 회복의 결정적 증거를 제시했다. 시장은 이번 실적을 수년간 지속된 바이오테크 '겨울'의 종말을 알리는 신호탄으로 받아들이고 있다.

메드페이스 주가는 23일(현지시각) 장중 625달러까지 치솟으며 사상 최고가를 경신했다. 전일 종가 대비 14.31% 상승한 수치다. 이날 거래는 9.12% 오른 596.61달러로 마감됐으며, 시가총액은 167억6000만달러로 확대됐다. 연초 대비 79.58%, 1년 전 대비로는 80.67%의 상승률을 기록하며 투자자들에게 압도적인 수익을 안겨줬다.

◆ 예상 뛰어넘은 신규 수주, V자 반등 완성

메드페이스가 22일 공개한 3분기(9월 30일 마감) 실적은 시장 예상을 전 방위로 상회했다. 가장 주목받은 지표는 신규 수주액이다. 3분기 신규 수주는 7억8960만달러로 전년 동기 5억3370만달러 대비 47.9% 급증했다. 직전 분기 대비로도 약 30%, 올해 1분기와 비교하면 60%나 증가한 수치다.

이에 따라 북투빌(book-to-bill) 비율은 1.20배를 기록했다. 북투빌 비율은 신규 수주액을 매출로 나눈 값으로, 1을 넘으면 수주가 매출보다 빠르게 증가하고 있다는 의미다. 메드페이스의 북투빌 비율은 애널리스트 예상치 1.1~1.13배를 크게 웃돌았으며, 회사가 제시한 목표치 1.15배도 초과 달성했다.

윌리엄 블레어의 맥스 스목 애널리스트는 "2분기 실적 발표 이후 경영진이 북투빌 비율이 하반기에 1.15배로 회복될 가능성에 대해 더 강한 확신을 갖고 있었던 것으로 보인다"고 분석했다.

매출과 이익 지표도 호조를 보였다. 3분기 매출은 6억5990만달러로 전년 동기 5억3330만달러 대비 23.7% 증가했다. 시장 컨센서스 6억4100만달러를 상회한 결과다. 일반회계원칙(GAAP) 기준 순이익은 1억1110만달러를 기록했으며, 조정 주당순이익(EPS)은 3.86달러로 애널리스트 예상치 3.53달러를 9% 웃돌았다.

메드페이스는 세 분기 연속 매출 성장세를 가속화하고 있다. 3분기 매출 성장률 23.7%는 이전 분기들보다 높은 수준이며, 올해 들어 9월까지 누적 매출은 18억2180만달러로 전년 동기 대비 15.9% 증가했다.

◆ 백로그 증가는 미래 성장 담보

메드페이스의 백로그(수주 잔고)는 30억60만달러로 전년 동기 29억2740만달러 대비 2.5% 증가했다. 백로그는 계약을 체결했지만 아직 서비스를 제공하지 않아 매출로 인식되지 않은 수주액을 의미한다. 이는 향후 매출로 전환될 잠재력을 보여주는 지표로, 업계의 지속적인 회복세를 뒷받침한다.

신규 수주의 급증 추이는 V자 반등 양상을 선명하게 보여준다. 메드페이스의 신규 수주는 2023년 3분기 6억1150만달러에서 2024년 3분기 5억3370만달러로 감소했다가, 올해 3분기 7억8960만달러로 급등하며 저점 대비 48% 회복했다. 이는 바이오테크 산업의 자금 환경이 실질적으로 개선되고 있음을 시사한다.

◆ 수익성 지표 양호, 운영 효율성 개선

수익성 지표도 견조했다. 3분기 EBITDA는 1억4840만달러로 전년 동기 대비 24.9% 증가했다. 매출 대비 EBITDA 마진은 22.5%를 기록했으며, 환율 변동 영향을 제외하면 EBITDA 증가율은 25.9%에 달한다.

다만 순이익률은 16.8%로 전년 동기 18.1%보다 다소 낮아졌다. 이는 사업 확장에 따른 직접 비용 증가에 기인한 것으로 분석된다. 3분기 총 직접 비용은 4억6300만달러로 전년 동기 3억6430만달러에서 증가했다. 반면 판매 및 일반관리비는 4810만달러로 전년 동기 4920만달러보다 오히려 감소해 운영 효율성이 개선되고 있음을 확인했다.

재무 건전성도 양호하다. 9월 말 기준 현금 및 현금성 자산은 2억8540만달러이며, 3분기 동안 영업활동을 통해 2억4620만달러의 현금 흐름을 창출했다. 올해 들어 9월까지 총 296만여 주의 자사주를 9억1290만달러에 매입하는 등 적극적인 주주환원 정책도 펼치고 있다. 현재 자사주 매입 프로그램 잔여 예산은 8억2170만달러다.

◆ 연간 가이던스 상향, 매출 최대 20% 성장 전망

메드페이스는 실적 호조에 힘입어 2025년 연간 전망을 상향 조정했다. 연간 매출 가이던스는 기존 24억2000만~25억2000만달러에서 24억8000만~25억3000만달러로 상향됐다. 이는 2024년 매출 21억900만달러 대비 17.6~20% 증가를 예상한 수치다.

조정 주당순이익(EPS) 전망은 기존보다 59센트 높은 14.60~14.86달러로 제시됐다. 이는 연간 세율 18.25~18.75%, 이자 수익 1220만달러, 평균 희석 주식 수 2950만주를 전제로 산정된 것이다. GAAP 기준 연간 순이익은 4억3100만~4억3900만달러로 전망되며, EBITDA는 5억4500만~5억5500만달러로 예상된다.

이번 가이던스 상향은 메드페이스가 하반기에도 강한 모멘텀을 이어갈 것이라는 경영진의 자신감을 반영한다.

◆ 바이오테크 자금난 해소, 중소형 기업 활동 재개

메드페이스의 실적이 특별한 주목을 받는 이유는 단순히 한 기업의 호실적을 넘어, 바이오테크 생태계 전반의 건강도를 가늠할 수 있는 핵심 지표이기 때문이다. CRO 산업의 특성상 바이오 기업들이 자금을 확보하고 신약 개발에 투자하기 시작하면 가장 먼저 임상시험을 의뢰한다. 반대로 자금난이 심화되면 임상시험 발주가 급감한다.

중소형 바이오 기업을 주요 고객으로 하는 메드페이스의 수주 증가는 곧 이들 기업의 자금 사정이 개선되고 연구개발 활동이 재개되고 있음을 의미한다. 메드페이스의 어거스트 트렌들 최고경영자(CEO)는 실적 발표 후 투자자 콜에서 "일부 고객은 여전히 자금 조달에 어려움을 겪고 있지만, 전반적으로 자금 환경은 개선되고 있으며 어느 정도 정상화되고 있다"고 밝혔다. 그는 중소형 바이오테크 기업들의 임상시험 발주가 눈에 띄게 증가하고 있다고 강조했다.

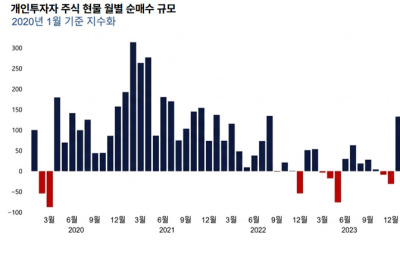

바이오테크 산업은 2021년 초부터 긴 침체기를 겪었다. 금리 상승과 자금 유동성 악화로 중소형 바이오 기업들은 심각한 자금난에 시달렸고, 기업 가치도 급락했다. 그러나 올해 들어 회복의 조짐이 뚜렷해지고 있다.

업계 회복의 배경에는 여러 요인이 작용했다. 도널드 트럼프 대통령이 화이자(PFE)와 체결한 약가 협상이 올해 내내 바이오 제약 업계를 괴롭혔던 정책 불확실성을 상당 부분 해소했다. 봄부터 시작된 인수합병(M&A) 열기도 긍정적 분위기 조성에 기여했다. 대형 제약사들이 파이프라인 확충을 위해 유망한 바이오테크 기업 인수에 적극 나서면서 중소형 바이오 기업들의 엑시트 기회가 확대됐고, 이는 벤처캐피털의 투자 심리 개선으로 이어졌다.

▶②편에서 계속됨

kimhyun01@newspim.com