월가 투자은행들, 매수 추천...목표주가 상향

강력한 수요 환경과 탁월한 실행력 강조

구조적 성장 동력 확대로 중장기 전망 긍정적

이 기사는 7월 29일 오후 4시51분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<컴포트 시스템즈 사상 최고가 ① 미국 기계·전기·배관 설비업체>에서 이어짐

[서울=뉴스핌] 김현영 기자 = ◆ 모듈형 솔루션으로 건설업계 혁신

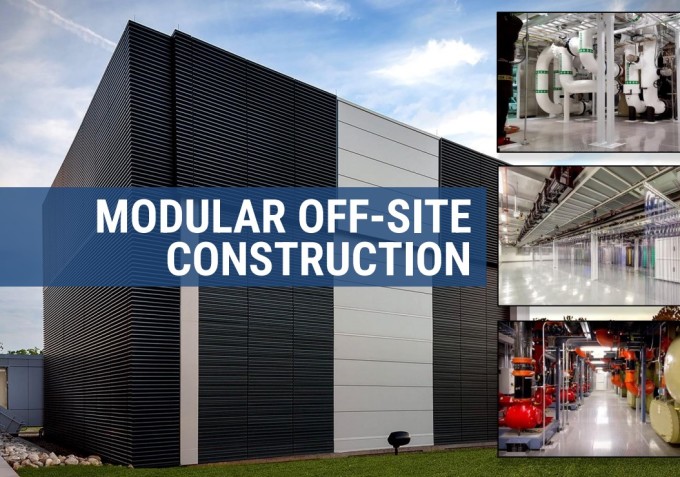

미국의 기계·전기·배관(MEP) 설비 전문업체 컴포트 시스템즈 USA(종목코드: FIX)의 핵심 경쟁력 중 하나는 미국 텍사스와 노스캐롤라이나에 위치한 총 110만 평방피트 규모의 6개 공장을 통한 모듈형 솔루션 제공이다. 모듈 설비는 사전 제작 후 현장에서 신속하게 설치되며, 이는 안전성·품질·생산성을 크게 향상시키는 한편 예산 및 일정 리스크는 최소화한다.

EAS와 TAS 에너지라는 두 계열사가 주도하는 모듈형 솔루션은 단일 유닛부터 수백 개 섹션이 연결된 대형 구조물까지 맞춤형 제작이 가능하다. 공장에서 조립한 후 현장에서 설치하는 방식으로 기존 현장 시공 대비 공사 기간을 최대 40%까지 단축할 수 있어, 높은 수요와 기술력 편차가 존재하는 현장 인력 문제를 해결하는 동시에 비용 및 품질 관리를 강화하는 효과를 제공한다.

주요 모듈형 제품군으로는 중앙 에너지 및 유틸리티 플랜트, 공기조화장치 및 팬하우스, 데이터센터 및 데이터홀, 전기·보일러·터빈 냉각 시스템, 슈퍼 스키드 및 유틸리티 인프라 등이 있다.

◆ 통합 서비스로 고객 가치 극대화

컴포트 시스템즈는 단순한 시공업체를 넘어 고객의 건물 시스템을 장기적으로 안정 운영할 수 있도록 지원하는 종합 서비스 기업으로 발전하고 있다. 냉난방공조(HVAC), 전기, 모듈형 데이터센터 및 터빈 모듈 솔루션을 한 번에 제공하는 단일 공급업체로서의 역할을 수행한다.

엔지니어링 및 설계 과정에서는 BIM(Building Information Modeling, 건축 정보 모델링) 설계를 기반으로 건축주 및 개발팀과 협업하며 시스템 설계와 서비스 접근성을 고려한 맞춤형 구조를 제공한다. 프로젝트 관리에서는 공정 이해도가 높은 엔지니어 출신 매니저들이 전담해 복잡한 진행 과정을 안정적으로 이끌어간다.

자체 시공 역량도 강점이다. 배관, 전기, 시트 메탈, HVAC까지 모듈 내 모든 요소를 자체 제작 및 시공하며 단일 책임 체계를 구축한다. 현장 시공 경험을 바탕으로 모듈 설계·시공·운영까지 총괄 수행하는 시스템 통합 및 납품 노하우도 돋보인다.

맞춤형 유지보수 프로그램 '컴포트 CARE™'을 통해서는 HVAC, 전기, 배관, 자동제어시스템 전반에 걸친 맞춤형 유지보수 서비스를 제공한다. 이는 실내 공기질 향상 및 직원·거주자 만족도 제고, 에너지 소비 최소화 및 운영비 절감, 설비 수명 연장과 가동률 증가로 이어진다. 24시간 연중무휴 긴급 대응 시스템과 전국 네트워크를 통해 장비 이상 발생 시 신속한 복구가 가능하다.

◆ 월가 애널리스트들의 일제 긍정 평가

강력한 2분기 실적을 바탕으로 월가 주요 투자은행들이 일제히 컴포트 시스템즈의 목표주가를 상향 조정하며 매수 추천을 내놓고 있다.

UBS는 목표주가를 545달러에서 710달러로 30.3% 상향 조정하며 '매수' 투자의견을 재확인했다. UBS는 "컴포트 시스템즈는 2분기에 19%의 인상적인 유기적 성장률로 UBS 추정치 8%를 크게 상회했으며, EBITDA 마진 확대폭도 UBS 예상치 80bp를 훨씬 넘는 310bp를 기록했다"고 분석했다.

UBS는 81억 달러 이상으로 예상을 뛰어넘은 수주잔고가 2025년 하반기부터 2026년까지 가시성을 높여 실질적인 추정치 상향 조정을 뒷받침한다고 설명했다.

DA 데이비드슨은 강력한 유기적 성장, 마진 확대, 견조한 수주를 특징으로 하는 2분기 실적을 언급하며 목표주가를 630달러에서 810달러로 28.6% 상향 조정했다. 특히 텍사스 전기 사업 부문에서의 강력한 수주가 주요 사업 부문의 모멘텀을 입증했다고 평가했다.

DA 데이비드슨은 "최근 주가 상승폭이 컸다는 점을 인정하지만, 컴포트 시스템즈 사업의 근본적 강점은 부인할 수 없으며 잠재적 상승 여력이 여전히 남아 있다"고 분석하며 1.6배의 수주잔고 비율을 통한 강력한 미래 수익 잠재력을 강조했다.

스티펠도 목표주가를 581달러에서 746달러로 28.4% 상향 조정하며 '매수' 투자의견을 유지했다. 데이터센터 중심의 기술 시장 성장과 모듈러 용량 확장 계획을 긍정적으로 평가한 결과다.

◆ 2025년 성장 모멘텀 지속 전망

회사는 강력한 2분기 실적을 바탕으로 2025년 동일 매장 매출 성장률 전망을 기존 높은 한 자릿수에서 10대 중반으로 상향 조정했다. 5월 초 플로리다에 본사를 둔 라이트 웨이 플러밍 앤드 메커니컬 인수를 통해 연간 약 6,000만~7,000만 달러의 매출이 추가될 것으로 예상된다.

시장 컨센서스에 따르면, 컴포트 시스템즈는 2025년 전체 매출액 약 77억7,000만 달러(전년 대비 10.6% 증가)와 주당순이익 19.45달러(전년 대비 33.2% 증가)를 기록할 전망이다. 2026년과 2027년에도 매출과 이익의 꾸준한 성장이 예상돼 중장기 성장 모멘텀이 긍정적으로 평가된다.

브라이언 레인 CEO는 "견고한 고객 관계와 탁월한 실행 능력을 바탕으로 2026년까지 강한 성장세를 이어갈 것"이라고 자신감을 표명했다.

◆ 구조적 성장 동력 확보한 업계 리더

컴포트 시스템즈는 데이터센터 시장의 폭발적 성장, 모듈형 솔루션의 차별화, 통합 서비스 역량 등을 바탕으로 업계 내 독보적인 위치를 구축하며 지속 가능한 성장 모멘텀을 확보했다.

특히 80억 달러를 돌파한 수주잔고는 향후 2~3년간의 실적 가시성을 크게 높이는 요인으로, 투자자들의 지속적인 관심을 받을 것으로 전망된다. 숙련된 기술 인력 부족 문제가 심화되고 있는 건설업계에서 컴포트 시스템즈의 경쟁 우위는 더욱 부각될 것으로 예상된다.

월가 애널리스트들은 강력한 수요 환경, 숙련된 기술 인력 공급자로서의 가치 제안, 강력한 실행력을 컴포트 시스템즈의 핵심 경쟁력으로 평가하고 있다. 강력한 현금 흐름과 수익성 지표를 통한 우수한 재무 건전성 유지도 높은 평가를 받고 있어, 향후 지속적인 성장이 기대되는 상황이다.