"장기 매력은 여전…단기 변동성은 경계해야"

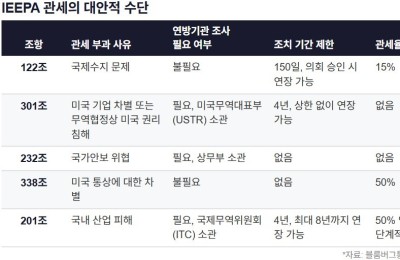

[서울=뉴스핌] 송기욱 기자 = 브라질 국채가 글로벌 고금리 자산 중 대표적인 투자처로 주목받는 가운데, 도널드 트럼프 미국 대통령의 '50% 관세 폭탄'이 투자자 심리를 강타하고 있다.

관세의 실물경제 충격은 제한될 것이라는 분석이 많지만, 환율 변동성과 정치 리스크 노출이라는 점에서 시장 경계심이 크게 높아지고 있다. 전문가들은 장기적으로는 여전히 투자 매력이 유효하다는 판단을 내놓고 있으나, 단기적인 변동성은 유의할 필요가 있다고 조언한다.

시장에서는 기준금리보다 '환율'을 더 큰 리스크 요인으로 지목하고 있다. 실제로 관세 발표 이후 헤알화는 미국 달러 대비 약세를 보였고, 원/헤알 환율은 큰 폭의 흔들림은 없었지만 불안정한 흐름을 이어갔다. 하지만 향후 미·브라질 간 갈등이 심화하며 외국인 자금 이탈이 발생할 경우, 헤알화 급락에 따른 환차손 리스크가 본격화될 수 있다는 우려도 커지고 있다.

브라질 국채는 연 15%에 달하는 고금리와 비과세 혜택으로 국내 투자자들 사이에서 지속적인 관심을 얻고 있다. 하지만 환율 변동에 따른 구조적 리스크는 여전히 내재돼 있다.

현재 국내 증권사를 통해 투자 가능한 브라질 국채는 대부분 헤알화 표시·환노출형 상품이다. 헤알화는 변동성이 큰 이머징 통화여서 환헤지 비용이 비싸고, 개인 투자자를 대상으로 한 헤지형 상품은 사실상 출시되지 않고 있다. 이자소득과 매매차익은 비과세지만, 헤알화가 원화 대비 약세를 보이면 고금리 이자를 받더라도 환차손으로 인해 실질 수익률이 줄어들 수 있다.

실제로 2010년 당시 674원이던 원/헤알 환율이 10년 뒤 209원으로 하락하며, 고금리 이자에도 불구하고 원리금 기준 원금 손실을 본 사례도 있다.

이 때문에 환차손 위험을 줄일 수 있지만 금리는 낮은 '브라질 달러 국채'를 대안으로 선택하는 투자자도 있으나, 15만~20만 달러 이상의 최소 투자금이 요구돼 자산가 전용 상품으로 분류되며 대부분의 일반 투자자들은 헤알화 국채에 투자하고 있는 상황이다.

김은기 삼성증권 연구원은 "헤알화 환율 변동성이 장기간 확대될 경우 외국인 투자자 이탈이 나타날 수 있고, 이 경우 헤알화 가치 하락뿐 아니라 장기 국채 금리 상승이라는 이중 부담이 발생할 수 있다"며, 외환시장 불안이 곧 채권가격 하락으로 직결될 가능성을 지적했다.

전병하 NH투자증권 연구원은 "룰라 대통령의 대처는 경제적으로 투자자 입장에서 긍정적이진 않다"며 "통화가치가 1.5% 이상 하락했고 장기 국채 금리는 15bp 가량 상승했다. 최근 브라질 주식 및 채권시장의 외국인 자금 유입을 고려시 자금 이탈에 따른 단기 변동성이 예상된다"고 짚었다.

이처럼 정치적 불확실성과 환율 리스크가 부담으로 작용하고 있지만, 기준금리 인하 가능성도 열려 있어 장기적 관점에서 브라질 국채 투자 매력은 유효하다는 평가다. 기준금리가 인하되면 기존 고금리 채권의 가격이 상승하게 되기 때문이다.

전병하 연구원은 "장기적 관점에서는 경기 둔화와 금리인하 시점이 앞당겨질 수 있는 요인"이라며 "미국이 이번 관세율 연장에서 더 나아가 SWIFT 제재 등 브라질에 대한 투자를 제한한다면 큰 문제가 될 것이나 관세율을 높이는 것 이외에 다른 대응의 명분은 크지 않아 변동성은 단기에 그칠 것"이라고 했다.

김은기 연구원은 "브라질 채권 시장에서 외국인 투자자 비중은 10%에 불과하고, 미국 역시 고율 관세를 지속할 실익이 크지 않다"면서 "향후 무역 협상 국면에 따라 갈등 완화 여지도 분명히 존재한다"고 말했다.

박준우 KB증권 연구원은 "헤알화 가치가 흔들리더라도 원화와의 상대 가치는 크게 나쁘지 않다"며 브라질의 기초체력과 투자 매력은 여전히 유효하다고 평가했다. 그는 "헤알화 환율의 단기 변동성은 부담 요인이지만, 원화 역시 관세 리스크에 노출돼 있어 상대적 손실 가능성은 제한적"이라고 진단했다.

그는 "이번 관세 이슈는 브라질이 직접 타깃이 된 만큼 부담 요인이긴 하지만, 브라질 경제 자체는 아직 탄탄한 상황"이라며 "브라질 기준금리는 이미 인상 사이클이 사실상 종료됐고, 현재 13~14% 수준의 금리는 절대적으로도 충분히 매력적인 수준"이라고 말했다.

oneway@newspim.com