이 기사는 4월 11일 오후 4시46분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

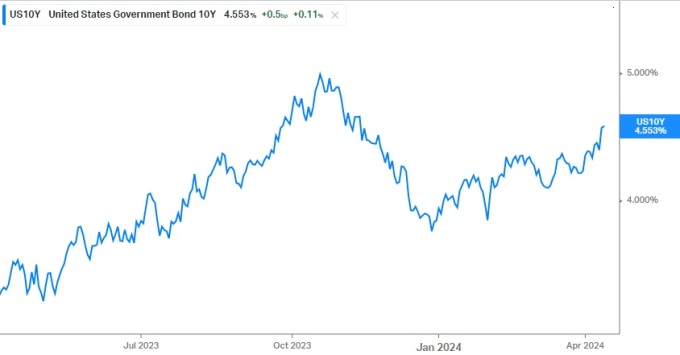

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 미국 10년물 국채 수익률이 심리적으로 중요한 4.5%선을 넘어섰다. 기술적 지표는 미국 국채시장이 과매도 국면에 다가섰다는 신호를 보내고 있지만 시장 금리 오름세가 어디쯤에서 멈출지, 향후 얼마나 내려올 수 있을지 장담하기 어렵다. 물가와 경기, 통화정책 경로에 대한 시장의 인식이 전면 재조정될 위험이 계속 자라나고 있어서다.

1. 국채 기피

뉴욕 현지시간 4월10일 미국 10년물 국채 수익률이 20bp 가까이 치솟으며 장중 4.5680%를 터치했다(국채가격 하락). 10년물 금리가 4.5%를 넘어선 것은 작년 11월 이후 처음이다. 장중 저가 매수에 막혀 잠시 호흡을 고르는 장면도 있었지만 장 후반으로 갈수록 국채 금리 오름세는 속도를 붙였다.

미국의 소비자물가(CPI) 서프라이즈에 국채 금리는 개장초부터 급등세를 연출했다. 여기에 저조한 국채입찰 결과가 더해졌다. 기대에 많이 못미친 10년물 국채 입찰 결과는 장중 저가 매수 진영의 반발을 완전히 제압했다.

재무부의 390억달러어치 10년물 국채 입찰에서 최종 낙찰금리는 4.56%를 기록했다. 시장 예상치, 즉 입찰 직전 유통시장내 형성된 10년물 수익률 4.529%에서 꼬리가 길게 달렸다 - 시장 예상과 낙찰 금리 사이의 간극이 3.1bp에 달했다. 소화되지 못하고 프라이머리 딜러(PD)들에게 넘겨진 물량은 전체의 24%에 달했다. 연준이 자이언트 스텝으로 금리를 올리던 2022년 11월 이후 최대다.

CPI 상승률에 화들짝 놀란 시장 참여자들은 국채 입찰 참여를 기피했다. 인플레이션 전망과 연준 통화정책 경로에 대한 불확실성이 커지자 선뜻 손이 나가지 않았다.

2. 이래도 잡음?

미국 노동부가 공개한 3월 CPI는 연초(1~2월) 뜨거웠던 인플레이션이 단순 노이즈가 아니라고 웅변했다.

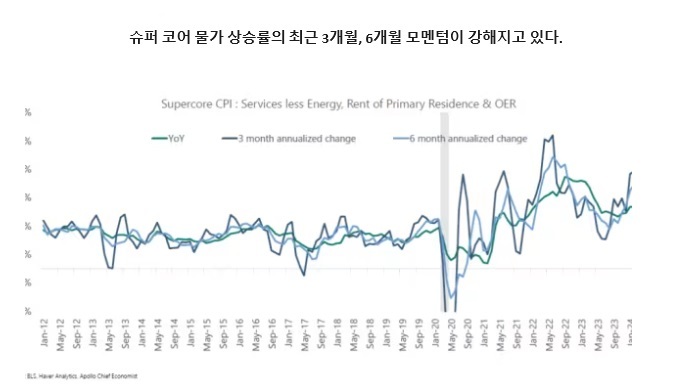

3개월과 6개월 중단기 인플레이션 모멘텀이 작년 여름 이후 최고 수준으로 강해졌다. 최근 6개월 근원 CPI의 상승률은 연율로 4%에 다가섰다. 지난 3개월의 연율 오름세도 4.5%를 넘어섰다. 중단기 물가 모멘텀은 디스인플레이션이 아닌 인플레이션의 재가속을 가리켰다. 그 양상은 3월 물가지표에서 더 현저해졌다.

연준이 중시하는 `슈퍼 코어 물가(주거비까지 제외한 근원 서비스 물가)`도 마찬가지다. 3개월과 6개월치 `슈퍼 코어`의 연율 추이는 작년 여름 이후 계속 고도를 높이고 있다. R.J 오브리엔 앤드 어소시에이츠의 톰 피츠패트릭 글로벌 마켓 담당 이사는 "슈퍼 코어 물가의 최근 3개월 연율을 계산해보면 8%를 웃돈다"며 "연준 물가목표(2%)에서 더 멀어졌다"고 지적했다.

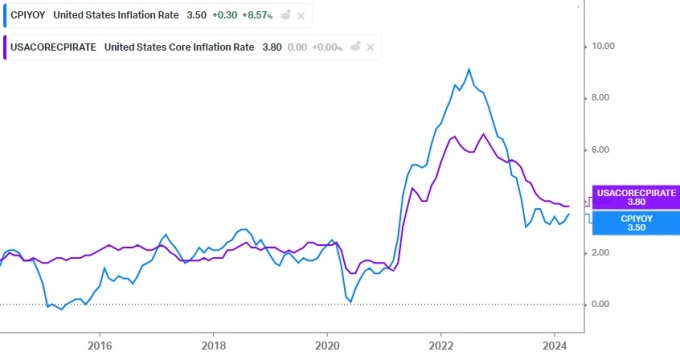

노동부에 따르면 3월중 식료품과 에너지를 제외한 근원 CPI는 한달 전보다 0.4% 올랐다. 시장 예상(0.3%)을 웃돌며 2월과 같은 전월비 상승률을 유지했다. 이 속도(전월비 0.4%)가 향후 1년간 지속되면 연간으로 거의 5%에 달하는 근원 물가 상승률을 기록하게 된다.

주거비 상승률은 여전히 높다. 3월 임대료와 집주인 귀속 임대료(집주인 동등임대료)는 모두 전월비 0.4% 올랐다. 연준이 중요하게 여기는 `슈퍼 코어(주거비까지 제외한 근원 서비스 물가)`는 전월비 0.65% 급등했다. 자동차보험료와 양로비의 오름세가 두드러졌다.

전품목을 아우르는 헤드라인 CPI는 전월비 0.4% 올랐다. 역시 시장 예상치(0.3%)를 웃돌았다. 유가 상승과 여전히 끈적한 서비스 물가 압력이 짝을 이뤘다. 에너지 가격은 전월비 1.1% 뛰었다. 휘발유 가격은 한달 전보다 1.7% 급등했다. 에너지 가격 상승은 시차를 두고 재화와 서비스 영역 모두에 파급된다.

근원 CPI의 전년동월비 상승률은 3.8%로 집계돼 2월 수준을 유지했다. 시장에서는 3.7%로 둔화할 것이라 점쳤지만 예상을 벗어났다. 헤드라인 CPI의 전년동월비 상승률은 2월 3.2%에서 3.5%로 속도를 내며 예상(3.4%)을 상회했다.

3. 연내 두 차례 금리인하도 힘들다

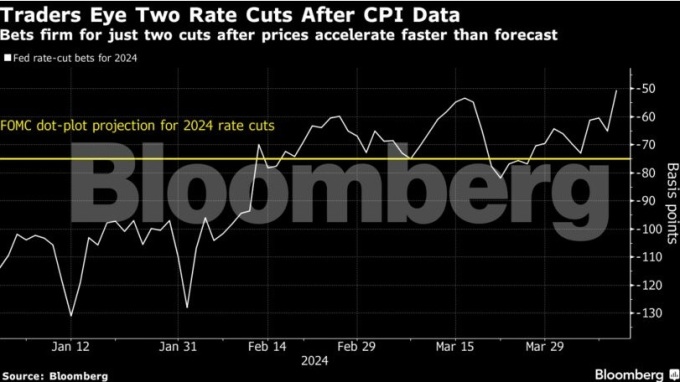

고용지표에 이은 물가지표 서프라이즈에 시장의 금리인하 기대는 크게 후퇴했다.

머니마켓 트레이더들은 6월까지 기준금리가 인하될 가능성을 17%로 낮춰잡았다. CPI 발표전까지만 해도 6월 인하 가능성은 반반(50%)이었다. 연방기금금리 선물시장은 연준의 첫 금리인하가 오는 11월에나 확실하다고 눈높이를 조정했다. 올해 금리인하 예상폭은 42bp로 축소돼 연내 두 번의 금리인하도 쉽지 않다는 판단을 반영했다.

로드 애벳의 포트폴리오 매니저인 레아 트라우브는 "시장이 마침내 깨닫게 된 것은 인플레이션의 지속적인 둔화가 매우 어렵다는 것"이라며 "경제가 갑자기 약해지지 않는 한, 연준이 곧 금리 인하에 나서는 것을 보지 못할 것"이라고 했다. 높은 금리가 더 오래 지속될 가능성이 커졌다는 이야기다.

웰링턴 운용의 채권 포트폴리오 매니저인 캠페 굿맨은 "인플레이션이 3% 부근에 머무르는 세상에 한발 더 들어와 있는 것 같다"며 "이는 연준이 계속 금리를 동결할 것이라는 인식을 심어줄 것"이라고 했다. 그는 "연준이 금리를 내리고 싶어한다는 것을 안다 그리고 이를 이해한다"면서도 "그들(연준)은 주거비 상승률이 누그러질 것이라고 봤지만, 그것은 어디까지나 모델에 근거한 시각"이라고 말했다.

osy75@newspim.com