실적·주가·밸류매력 확대된 고배당주 리스트

이 기사는 1월 4일 오전 09시24분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <신화에너지 랠리에 투영된 투자키워드① 4대 호재 맞은 '석탄주'>에서 이어짐.

◆ 저평가 매력까지 겸비한 '고배당주' 챙겨보자

2024년 장세가 시작됐지만 대내외 변수에 따른 불확실성이 여전하고 중국 거시경제 회복세가 미약해, 시장 위험선호도는 여전히 낮은 상태다.

이로 인해 중국 본토 A주의 대표 지수들이 조정을 지속하는 가운데, 신화에너지(601088.SH/1088.HK)와 같은 '저평가 고배당주' 투자전략이 시장의 핵심 투자방향으로 주목 받고 있다.

A주 시장의 대표적인 고배당 섹터를 꼽자면 석탄 외에 공공사업, 석유화학 등이 거론된다. 이들은 지난 수년간 안전 투자노선으로 주목을 받으며 상대적으로 우수한 주가 흐름을 연출해왔다.

동오증권(東吳證券)은 이들 섹터의 대표 종목들은 높은 배당성향과 함께 안정적인 실적 펀더멘털도 갖추고 있어 투자매력이 크다고 평가했다. 특히, 향후 일정 기간 동안은 낮은 수준의 금리가 지속되면서 고배당주와 같은 고정적인 수익이 발생하는 자산에 대한 투자 선호도가 높아질 것으로 내다봤다.

국금증권(國金證券)은 국내 거시경제 회복세가 단계적으로 이어지고 있지만 여전히 미약한 흐름을 보이고 있는 만큼 석탄, 공공환경보호, 교통운수, 석유화학 등 고배당 자산에서 비교적 높은 투자기회를 찾아볼 수 있다고 진단했다.

고배당주 투자전략은 시장이 약세장을 지속하거나 경제성장이 둔화된 시기에서 뚜렷하게 우위를 점해왔다는 점을 상기시키며, 높은 수익률과 낮은 변동성의 특징을 지니는 고배당주는 지금과 같은 변동성 장세에서 안전하게 택할 수 있는 돌파구가 될 수 있다고 평했다.

|

실제로 과거 선례를 살펴보면 A주의 배당지수는 주가나 수익성 측면에서 대체로 메인보드 대표지수를 앞서는 흐름을 보여왔다.

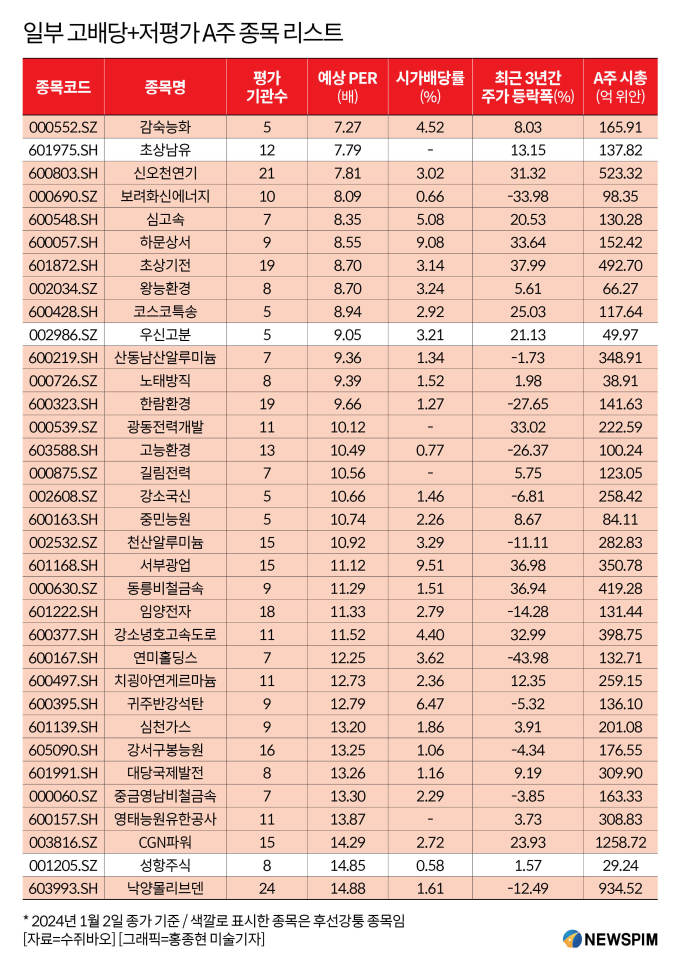

중국 관영 증권정보 제공업체 증권시보(證券時報) 산하의 데이터 산출 플랫폼 수쥐바오(數據寶)는 기관투자자들이 주목하는 A주의 대표적인 '저평가 고배당주'를 선별해 소개했다.

석탄·교통운수·환경보호·석유화학 등 대표적인 A주 고배당 섹터의 우량주를 선별하고, 그 중에서도 과거 3년간 주가 상승폭이 크지 않았던, 다시 말해 향후 주가 상승여력이 큰 종목을 다시 추려낸 뒤, 향후 우수한 실적 성장세가 기대되는 종목을 선별한 결과 총 30개 종목으로 압축됐다.

그 중에서도 원자력 발전업체 CGN파워(中國廣核∙중국광핵 003816.SZ)는 유일하게 시총이 1000위안을 넘는 초대형주로 리스트에 이름을 올렸다.

그 외 낙양몰리브덴(603993.SH), 신오천전기(600803.SH), 초상기전(601872.SH), 동릉비철금속(000630.SZ), 강소녕호고속도로(600377.SH), 서부광업(601168.SH) 등 시총 300억 위안 이상의 중형주도 대거 포함됐다.

참고로 중국증시에서 대형주·중형주·소형주는 시총을 기준으로 각각 500억 위안 이상, 100~500억 위안, 100억 위안 미만의 기준선에 따라 분류된다.

시가배당률(배당수익률. 배당 기준일 당일 종가에 대한 배당금의 비율=주당 배당금/기준일 주가) 기준으로는 서부광업, 하문상서(600057.SH), 귀주반강석탄(600395.SH), 심고속(600548.SH) 등의 종목이 5%를 넘어서는 높은 배당률을 보이는 종목으로 꼽혔다.

이밖에 감숙능화(000552.SZ), 강소녕호고속도로, 연미홀딩스(600167.SH), 천산알루미늄(002532.SZ) 등이 3% 이상의 시가배당률을 보이는 것으로 집계됐다.

주목할 점은 이들 종목 중 다수는 밸류에이션(실적대비 주가수준)이 역대 저점 구간에 위치해 있다는 것이다.

특히 고능환경(603588.SH), 중민능원(600163.SH), 길림전력(000875.SZ) 등의 12개월 선행 주가수익비율(PER)은 역대 밸류에이션 분위수(자료 크기 순서에 따른 위치값. 오름차순으로 정렬했을 때 0을 최소값, 100을 최대값으로 하여 백분율로 나타낸 위치값)의 1%에도 못 미칠 정도로 저평가 매력이 극대화 돼 있는 것으로 나타났다.

pxx17@newspim.com