3대 영역 기준, 올해 부동산 회복 현주소 진단

이 기사는 12월 8일 오전 09시24분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[편집자주] 내년에는 전세계 경제가 좀 더 나아질 것인가. 2023년을 한달 정도 남겨둔 현 시점에서 생겨나는 최대 궁금증 중 하나다. 그 중에서도 전세계 자본시장에 큰 영향력을 행사하는 중국 경제에 대한 관심이 뜨겁다. 최근 국내외 전문기관이 쏟아내는 2024년 중국 거시경제와 자본시장 전망들은 시장의 기대감과 우려감이 혼재된 시장의 관심을 방증한다. 2024년 투자 포트폴리오 조정에 나선 투자자들을 위해 내년 중국 거시경제와 정책방향, A주와 홍콩증시 속 발굴할 수 있는 투자의 기회와 리스크 등을 진단해 보고자 한다.

[서울=뉴스핌] 배상희 기자 = 중국 경제성장의 최대 아킬레스건으로 꼽히는 부동산 리스크 대응은 내년 중국 정책방향을 결정하는데 있어 빼놓을 수 없는 이슈가 될 전망이다.

지난 수년간 중국 부동산 시장이 장기적인 조정 과정을 거치면서 과거 중국 경제 성장을 견인한 주축 산업으로 평가 받았던 부동산의 경제 기여도는 눈에 띄게 축소됐다. 하지만 부동산은 소비와 함께 여전히 중국 경제의 확실한 회복세를 방증할 수 있는 상징적 의미를 지니는 포기할 수 없는 핵심 영역으로 꼽힌다.

여기에 올해 들어 더욱 심화된 부동산 업계의 잇단 디폴트(채무불이행) 사태가 중국 경제의 근간을 흔들 초대형 리스크로 부상하면서, 부동산 개발사의 현금유동성과 실적 하방압력을 개선하는 것은 중국 당국의 핵심 과제로 남겨져 있다.

현재 시장의 최대 관심사인 2024년 부동산 안정화 가능성에 대한 현지 전문기관의 관측은 '소극적 낙관론'에 가깝다. 중국 당국이 올해 들어 숨가쁘게 쏟아낸 전방위적인 부동산 지원책에도 불구하고 중국 부동산 시장을 향한 얼어붙은 시장의 투자심리가 좀처럼 회복되지 않고 있는 만큼, 내년에도 점진적 개선세가 이어지겠으나 확실한 시장의 안정화와 활성화를 기대하기는 힘들 것이라는 전망이다.

◆ '3대 영역 기준' 올해 부동산 회복 현주소

중국 당국의 적극적인 지원책 덕에 올해 3개 분기 중국 부동산 기업의 실적과 부채율 모두 지난해 같은 기간과 비교해서는 소폭 개선된 흐름을 보였다.

다만, 이러한 개선세는 보리부동산(600048.SH)과 빈강부동산(002244.SZ) 등 일부 중앙기업(央企, 국무원 직속 국자위 관리 하의 국영기업)과 국유기업(國企, 중앙 재정부나 지방정부의 관리를 받고 있는 국영기업) 또는 일부 대형 민영기업에 집중됐다.

결론적으로 현재 부동산 업계 전반의 수익 하방압력은 여전히 큰 상태이고, 부동산 기업의 자금압박 또한 지속되고 있는 것으로 풀이된다. 전문가들은 이러한 흐름이 2024년 들어서도 일정 기간 지속될 것으로 예상한다.

|

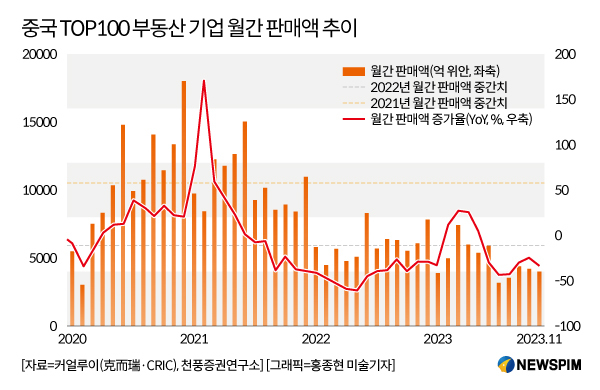

① 판매량

중국 부동산 시장 데이터 제공업체 중국지수연구원(中指研究院)에 따르면 올해 들어 11월까지 100대 부동산 기업의 판매 총액은 5조7379억 위안으로 전년동기대비 14.7% 줄었다. 낙폭은 1~10월 기준 대비 1.6%포인트 확대됐다.

상위 10대 부동산 기업의 부동산 판매액 또한 9.3% 줄었고 11~30위 기업, 31~50위 기업, 51~100위 기업의 판매액 낙폭은 각각 14.6%, 17.7%, 25.1%로 더욱 컸다.

기업 유형별로는 TOP 50위 기업 중 국유기업과 중앙기업의 판매액은 평균 8.2% 늘어난 반면, 상대적으로 안정적 성장세를 이어가고 있는 민영기업의 판매액은 평균 6.8% 줄었다.

|

② 기업실적

올해 3개 분기(1~9월) A주 부동산 상장사의 실적은 전반적으로 개선됐다. 118곳의 A주 부동산 상장사 중 60%에 달하는 74곳의 기업은 플러스 실적을 기록한 반면, 나머지 40%는 적자를 기록했다.

같은 기간 A주 부동산 상장사의 전체 영업수익(매출)은 1조6300억 위안으로 전년동기대비 0.5% 증가, 2020년부터 지속된 영업수익의 지속적인 하락세가 처음으로 플러스 전환됐다.

다만, 수익력 개선 속도에서는 기업별로 뚜렷한 온도차를 드러내고 있다. 올해 3개 분기 1000억 위안 규모의 영업수익을 달성한 A주 부동산 상장사는 3곳으로 중국만과(000002.SZ), 녹지홀딩스(600606.SH), 보리부동산(600048.SH)이 각각 2903억800만 위안, 2536억2100만 위안, 1925억600만 위안을 벌어들였다.

순이익 규모 측면에서 TOP3 상장사는 중국만과, 보리부동산, 초상사구(001979.SZ)로 각각 136억2100만 위안, 132억9300만 위안, 37억6900만 위안을 기록했다. 특히, 100억 위안 이상의 순이익을 기록한 중국만과와 보리부동산의 실적 개선세가 두드러졌다.

여기에 빈강부동산(002244.SZ), 화발고분(600325.SH) 등 30여개 A주 부동산 상장사의 경우 영업수익과 순이익 모두가 플러스 성장을 기록한 것으로 집계됐다.

③ 부채

A주 부동산 상장사들의 올해 3개 분기 기준 부채율은 지난해 같은 기간 대비 줄어든 것으로 나타났다. 중국 당국의 대출 지원책을 통해 부동산 기업의 자금 융통이 확대된 데 따른 결과로 해석된다.

3분기 말 기준 A주 부동산 기업의 자산부채율(전체 자산 중 부채가 차지하는 비중) 평균치와 중간치는 각각 62.39%와 69.69%로 지난해 같은 기간 대비 1.47%포인트와 1%포인트 줄었다.

기업의 진정한 수익성 개선 여부를 알아볼 수 있는 현금유동성 지표 또한 중국 당국의 자금지원 정책 하에서 비교적 안정적인 흐름을 보였다. 특히, 업계를 대표하는 대형 부동산 기업을 중심으로 한 개선세가 돋보였다.

올해 3개 분기 A주 부동산 상장사 61곳이 순현금흐름액은 플러스를 기록했는데 이는 전체 부동산 상장사의 절반 규모로 지난해와 비슷한 수준이다. 경영활동으로 발생한 순현금흐름액 규모 기준 TOP3 기업은 화발고분, 빈강부동산, 초상사구로 각각 463억 위안, 279억 위안, 257억 위안을 기록했다. 이는 전년동기대비 114.39%, 822.15%, 216.97% 늘어난 수준이다.

전문가들은 올 한해 중국 당국이 공격적으로 쏟아낸 부동산 안정화 정책의 효과가 나타나고 있다고 판단하면서, 향후 지속적으로 부동산 수요를 자극할 수 있는 지원책을 마련한다면 부동산 업계의 현금 유동성 압박에 따른 부채 리스크를 완화하며 점진적인 업계 회복세를 이끌 수 있을 것으로 예상하고 있다.

<[2024 대전망] '中경제 아킬레스건' 부동산② 3대 정책방향><[2024 대전망] '中경제 아킬레스건' 부동산③ 안정화 가능성>으로 이어짐.

pxx17@newspim.com