SSD 등 사업 경쟁력 강화...사업 흑자전환까지도 기대

[서울=뉴스핌] 심지혜·구윤모 기자 = SK하이닉스가 미국 인텔의 낸드 사업 부문을 10조3104억원에 인수한다. SK하이닉스는 이번 인수를 통해 낸드 시장 2위로 올라서는 것은 물론 낸드 사업 흑자전환까지 이룬다는 계획이다.

SK하이닉스는 인텔과 낸드 사업 양도를 위한 계약을 체결했다고 20일 밝혔다.

인수 대상은 인텔의 SSD 사업 부문과 낸드 단품 및 웨이퍼 비즈니스, 중국 다롄 생산시설을 포함한 낸드 사업 부문 전체다. 다만 옵테인 사업부는 포함되지 않는다.

◆ 하만 인수 규모 넘는 국내 최대 M&A

이번 인수가 성사되면 지난 2016년 삼성전자의 하만 인수금액(80억달러)을 뛰어넘는 국내 인수합병(M&A) 사상 최대 규모가 된다.

이석희 SK하이닉스 사장은 이날 임직원들에게 인수 소식을 알리면서 "낸드 산업에서 D램 못지 않은 지위를 확보하자"며 "사업 안정성을 높여 기업가치 100조원의 자랑스러운 회사를 만들자"고 강조했다.

SK하이닉스가 인텔의 낸드 사업 인수에 나선 것은 메모리 반도체 부문 경쟁력 강화를 위해서다. 인텔은 중앙처리장치(CPU) 시장 강자지만 메모리 사업을 바탕으로 성장해온 기업이다.

인텔은 전세계 낸드 시장에서 11.5%의 점유율(2020년 2분기 매출 기준)로 시장 4위다. 상반기 매출액은 약 28억 달러이며, 영업이익은 6억 달러 규모다.

SK하이닉스는 올해 2분기 기준, D램 시장에서 30% 이상의 점유율로 2위에 올랐지만 낸드에서는 11.4%로 5위에 그쳤다.

SK하이닉스는 이번 인수를 통해 낸드 시장 선두주자로 올라선다는 계획이다. 이번 인수가 마무리 되면 SK하이닉스는 낸드 시장에서 약 20%의 점유율로 키옥시아(19%)를 제치고 삼성전자에 이은 글로벌 2위로 뛰어오르게 된다.

아울러 빅데이터 시대를 맞아 급성장하고 있는 낸드플래시 분야의 기업용 솔리드스테이트드라이브(SSD) 등 솔루션 경쟁력을 높여 글로벌 시장 선두주자로 올라선다는 계획이다.

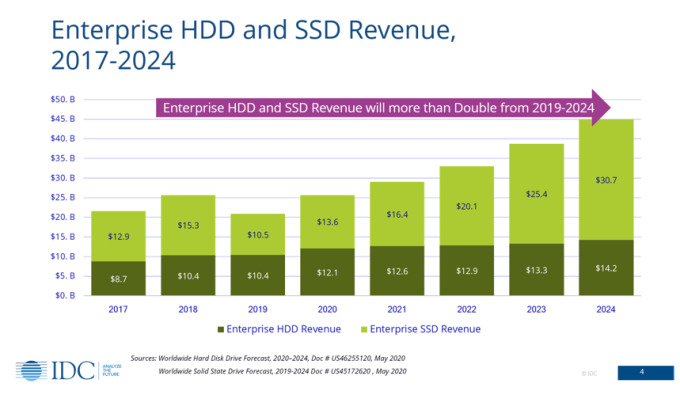

시장조사업체 IDC에 따르면 낸드 중 SSD 시장은 2019년부터 2024년까지 연평균 18% 성장할 것으로 예상되고 있다.

특히 기업용 SSD는 23.9%의 성장률로 전체 SSD 시장 성장을 견인할 것으로 기대되는 분야다. 서버용 스토리지 시장은 2024년에 2019년대비 2배로 성장할 것으로 예상되는데 이 역시 SSD가 중심에 있을 것으로 전망된다.

시장조사업체 옴디아에 따르면 인텔은 전체 SSD 시장에서 19.1%, 기업용 SSD 시장에서는 인텔이 29.6%의 점유율로 각각 2위를 차지하고 있다.

노근창 현대차증권 연구원은 "인텔의 SSD 사업부가 삼성전자보다는 떨어지지만, 기업용 서버 쪽으로는 세계 2위권의 기술력을 갖고 있다"며 "그동안 SK하이닉스도 경쟁력 제고를 위해 투자를 해왔지만 결과를 내지는 못했기 때문에 이번 인수를 단행한 것으로 본다"고 설명했다.

그러면서 "산업 전체적으로 봤을 때도, SK하이닉스가 직접 설비 투자를 하지 않고 기존 팹을 인수하면서 공급과잉 심화를 차단했다는 부분이 긍정적"이라며 "이는 SK하이닉스 뿐만 아니라 삼성전자에도 긍정적인 효과를 가져다 줄 것"이라고 말했다.

◆ SK하이닉스, 낸드 사업 '흑전' 전망

SK하이닉스가 이번 인수를 통해 낸드 사업에서 흑자전환을 이룰 수 있을 것이란 전망도 나온다. 키움증권 분석에 따르면 SK하이닉스는 지난해 2조9790억원의 적자를 기록했으며 올해에도 1조 규모의 적자를 낼 것으로 예상되고 있다.

박성순 케이프투자증권 연구원은 "장기적으로는 수익성 증대와 시작점유율 확대 측면에서 긍정적으로 평가한다"면서도 "다만 내년 말로 예정된 1차 거래 종결까지 자금 조달을 위한 재무부담이 상당하다는 점에서 단기적으로는 중립적으로 보고 있다"고 말했다.

SK하이닉스와 인텔은 이번 계약과 관련해 내년 말까지 주요 국가의 규제 승인을 얻어야 한다.

승인을 받게 되면 SK하이닉스는 우선 70억 달러를 지급하고 인텔의 낸드 SSD 사업(SSD 관련 지적재산권 및 인력 등)과 중국 다롄팹 자산을 SK하이닉스로 이전한다.

이후 인수 계약 완료가 예상되는 2025년 3월에 SK하이닉스는 20억 달러를 지급하고 인텔의 낸드플래시 웨이퍼 설계와 생산관련 지적재산권, R&D 인력 및 다롄팹 운영 인력 등 잔여 자산을 인수한다.

인텔은 계약에 따라 최종 거래 종결 시점까지 다롄팹 메모리 생산 시설에서 낸드 웨이퍼를 생산하며 낸드플래시 웨이퍼 설계와 생산관련 IP를 보유하게 된다.

한편 인텔은 그동안 메모리 사업에 대한 구조조정을 진행해왔다. 메모리 반도체 시장 경쟁이 심화되는 가운데 가격이 계속 하락하고 미중 무역 분쟁으로 수익에 부정적 영향을 미치고 있어서다.

이에 지난 2018년에는 메모리 반도체 파트너사였던 마이크론과 결별을 선언하기도 했다.

김경민 하나금융투자증권 연구원은 "인텔 입장에서는 이미 삼성전자와 키옥시아가 석권하고 있는 낸드 사업을 유지하는 것보다 원천 기술을 보유한 옵테인에 집중하는 것이 상대적으로 나은 선택"이라고 설명했다.

sjh@newspim.com