"코로나 이후 회사채 리스크 프리미엄 더 지불해야"

[서울=뉴스핌] 백지현 기자 = 지난 3월 유동성 위기의 출발점이 됐던 기업어음(CP) 시장이 회복세를 보이고 있다. 이에 따라 증권사와 기업들 사이에선 1년 이내 단기자금 차환 리스크는 덜었다는 안도의 한숨이 나온다. 다만, 자금시장 전체가 코로나 이전 수준으로 돌아가기엔 시간이 필요하다는 분석이 나온다.

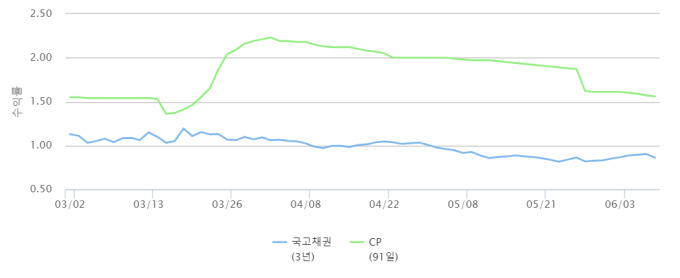

11일 금융투자협회에 따르면 전날 CP 3개월물 금리는 1.55%로 마감했다. 지난 3월 23일 이후 80일만에 최저 수준이다.

지난달 28일 한국은행 금융통화위원회에서 기준금리를 인하한 이후 CP 금리는 가파른 하락세를 보이고 있다. 5월 27일 1.87%에서 하루만에 0.25%p 내렸으며 지난 5일 1.5%대로 진입했다. 기준금리와의 금리차도 완화됐다. 10일 기준 콜금리(0.5%)와 CP(3개월물) 간 스프레드(금리차)는 1.05%p로 4월초(1.46%p) 대비 하락했다.

CP는 기업들의 초단기 자금을 조달하는 매우 중요한 수단이다. 코로나19로 금융시장이 경색될 때도 CP금리가 급등하면서 발생했다. 특히 증권사 CP는 코로나19 금융시장 리스크를 촉발한 원인이었다. 지난 3월 코로나19의 전세계적 확산으로 해외 주요국 증시가 급락하자, 증권사들은 해외 주가연계상품(ELS)에 대한 마진콜(증거금 납부) 대응을 위해 CP를 마구잡이로 발행했다. 그러자 4월 단기금리는 2.23%로 사상 최고치를 기록했다.

CP 금리 회복은 기업들이 1년이내 단기 차환 발행엔 문제가 없다는 의미로 해석된다. 당국의 유동성 풀기가 효과를 발휘했다는 평가가 나온다. 김기명 한국투자증권 연구원은 "한은이 증권사 유동성 지원 차원에서 RP 매매 대상에 증권사를 포함시키는 등 여러 조치를 취하면서 당국이 시장을 좌시하지 않겠다는 메시지로 읽혔다"고 평가했다.

한은은 지난 3월 RP매매 대상기관에 증권사를 추가하고 무제한 RP 매입을 실시키로 했다. 이어 4월에는 1998년 외환위기에 이어 사상 두번째로 한은법 80조를 발동해 증권사 직접대출을 개시했다. 또한 3월 임시 회의와 5월 정례 회의를 통해 기준금리를 연 1.25%에서 연 0.50%로 인하하기도 했다.

다만, 자금 조달 시장이 완전히 회복됐다고 단언하긴 이르다. 3년만기 국고채-회사채(AA-) 스프레드는 1.343%p로 4월 초에 비해 오히려 확대됐다.

한광열 NH투자증권 연구원은 "CP 금리가 과거 대비 여전히 높은 수준인 가운데 하반기까진 1.5%대 수준에서 머무를 것"으로 예상했다. 그는 "지금 개인들이 마스크를 계속 사들이는 것처럼 기업들도 현금을 과거보다 쌓아두려는 수요가 큰 편이다. 반면, 투자자들은 여전히 조심스러운 상황"이라고 말했다.

김상명 하나금융투자 연구원은 "코로나 이전 보다 회사채 거래에 리스크 프리미엄을 더 많이 지불해야 하는 시기"라고 전했다.

lovus23@newspim.com