[서울=뉴스핌] 장봄이 기자= KB증권은 이마트가 2분기 실적 쇼크를 기록한 데 대해 당분간 오프라인 할인점의 이익 감소 추세가 지속되면서 온라인 사업 적자도 축소되기 어려울 것으로 판단했다. 이에 따라 목표주가를 12만5000원으로 기존 대비 19% 하향 조정했다.

박신애 KB증권 연구원은 12일 보고서에서 "오프라인 할인점의 외형 축소가 지속되면서 인건비, 임차료 등의 고정비 부담이 가중돼 영업이익 하락세가 가속화되고 있다"며 "SSG.com에 대한 중장기 기대감은 여전히 높으나, 쿠팡·마켓컬리 등과 경쟁 심화로 매출 성장률이 시장 기대치에 미치지 못하고 있다"고 말했다.

올해 2분기 이마트 연결 실적은 순매출 4조5810억원, 영업적자 299억원을 기록했다. 매출액은 전년 대비 15% 증가하며 컨센서스에 부합했으나, 영업이익은 적자 전환하며 컨센서스(484억원)를 하회했다.

특히 오프라인 할인점은 매출이 2% 성장했으나, 영업이익이 전년 대비 601억원 감소하면서 영업적자 43억원을 기록했다. 매출 증가는 1분기부터 SSG.com으로 상품 공급 매출이 추가된 영향 때문으로, 기존점 매출 성장률은 -4.6%로 크게 부진했다.

박 연구원은 "지난 6월 말부터 새벽배송 서비스를 시작한 영향으로 3분기 SSS.com의 적자는 더욱 확대될 가능성이 존재한다"면서 "당분간 오프라인 할인점의 이익 감소 추세가 지속되고, 온라인 사업 적자도 축소되기 어려울 것"이라고 판단했다.

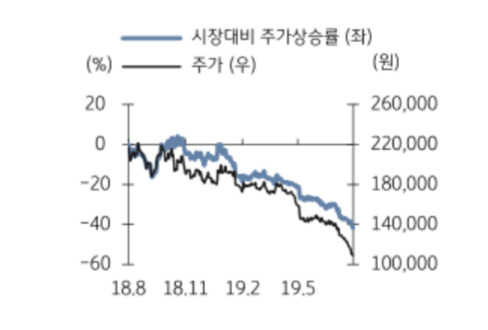

그러면서 "투자 심리 개선이 요원해 보이지만 주가의 하락세는 현 수준에서 다소 진정될 것으로 예상된다"며 "실적 개선의 돌파구가 보이기 전까지 보수적인 접근을 권고한다"고 덧붙였다.

bom224@newspim.com