"원금 11차례 쪼개서 상환...재투자·수익률관리·중간매도 어려워"

"최근까지 '정크본드'...투자자 마음 얻기 쉽지 않아"

[서울=뉴스핌] 김지완 백진규 기자 = 잇따른 호재에도 대우조선해양 회사채는 채권시장에서 외면받는 분위기다.

대우조선해양은 신용등급 '상향'과 현대중공업과 인수·합병에 따른 추가 신용등급 상승 기대가 높아진 게 사실이다. 더욱이 선박수주가 활기를 띠는 등 조선업황도 바닥을 쳤다는 분석이 많았다. 그럼에도 채권시장내 대우조선해양 회사채에 대한 열기는 좀처럼 달아오르지 못하고 있다.

한국기업평가(이하 한기평)는 지난 10일 대우조선해양의 기업신용등급을 'BB+'에서 BBB-'로 상향하고, 등급전망을 '긍정적'을 부여했다. 한기평은 신용등급 상향 이유로 △재무구조 개선 △신규수주 및 선가회복 △현대중공업그룹 편입시 사업기반 강화 등을 꼽았다.

시장에선 'BBB-'이상 등급을 투자적격, 'BB+' 이하를 투자부적격으로 분류한다. 대우조선해양 회사채가 '투기'등급에서 '투자'등급으로 격상된 것이다.

추가 신용등급 상승 기대감도 높다. 지광훈 한기평 평가3실 수석연구원은 "대우조선해양 기업신용등읍은 현대중공업그룹 편입을 염두해 두고 등급전망 '긍정적'을 부여했다"며 "현대중공업그룹 편입이 완료되면, 추가 신용등급 상향조치가 있을 것"이라고 밝혔다.

대우조선해양은 올해 LNG선 5척, VL탱커 6척 등 모두 11척의 선박 수주실적을 올렸다. 덕분에 차입금은 줄고, 현금흐름도 크게 개선됐다. 박무현 하나금융투자 연구원은 "올해 1분기 대우조선해양의 순차입금은 전분기 대비 1조원 이상 감소하며 영업현금흐름이 크게 개선되는 모습"이라고 평가했다.

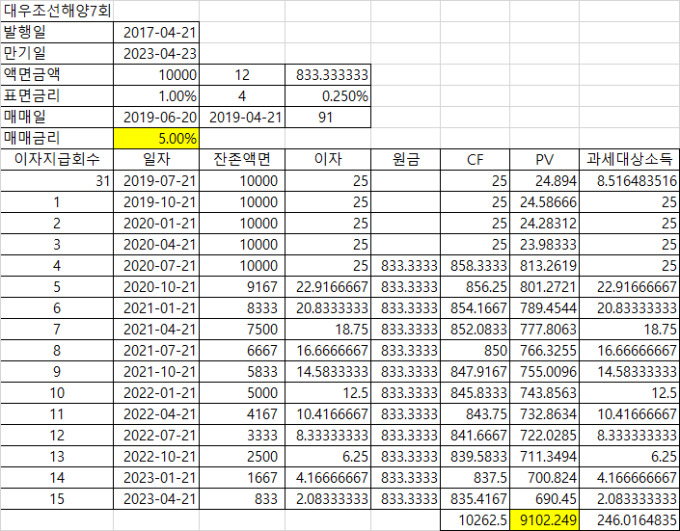

이런 호재들을 반영해 2023년 4월 만기인 '대우조선해양7'은 채권가격은 연초 5708원에서 21일 현재 6736원까지 올라왔다. 반년도 안돼 18%가량 채권 가격이 뛰어오른 것.

◆ 원금 분할 상환해 재투자 어렵고, 아직 투자자 마음 열기 힘들어

그럼에도 불구, 대우조선해양 회사채는 투자자들로부터 외면받고 있다. 최근 A투자자문사는 중견 자산운용사로부터 '대우조선해양7' 연 5% 금리로 할인채 인수 제의를 받았지만 단번에 거절했다.

할인채는 액면가 1만원에 연 5% 금리일 때 잔존만기가 1년이면 9500원으로, 2년이면 9000원으로 깍아 채권을 판매하는 방식이다.

대우조선해양 채권 인수를 거부했던 펀드매니저는 "대우조선해양이 처한 상황을 고려하면 5% 금리는 투자매력이 없다"며 "여기에 현대중공업그룹으로 인수·합병과정에서 상당한 진통이 예상된다"고 답했다.

대우조선해양 관계자도 "현대중공업과 기업결합 심사가 남아있다"며 "또 다른나라 공정위로부터 합병 허가를 받아야한다. 길게는 1년정도 보고 있다. 현대중공업이 다음달 중순쯤 기업결합심사를 신청한다고 하는데 시간이 좀 걸릴 것"이라고 답했다.

한 채권딜러는 대우조선해양 회사채 구조를 문제 삼았다.

이 딜러는 "'대우조선해양7'은 만기가 2023년 4월이지만, 2020년 10월부터 매 3개월마다 11번에 나눠 원금 상환이 이뤄진다"며 "원금을 푼돈처럼 쪼개서 주는데, 운용매니저 입장에선 수익률 관리하기가 너무 힘든 채권"이라고 호소했다.

그는 원금을 나눠서 줄 경우 재투자가 쉽지 않고, 재투자를 하더라도 기간을 맞추기가 쉽지 않다. 아울러 이런 채권은 만기전 되팔기도 힘들다.

일각에선 대우조선해양 회사채의 액면가를 철저히 따져봐야 한다는 지적도 나왔다.

한 채권업계 관계자는 "예전 발행된 대우조선해양 회사채 중 일부는 절반이 주식으로 출자전환된 것이 있다"며 "그렇게 되면 채권 액면가가 1만원에서 5000원으로 깍인다. 현재 채권가격이 액면가 5000원짜리, 기준인지 1만원짜리 기준인지 확인이 힘들어 포기했다"고 전했다.

일부는 '최근 조선업황이 개선됐다'는 진단에 대해서도 동의하지 않는 분위기다.

이상우 유진투자증권 연구원은 "올해는 LNG선 하나만 발주가 나오는 특이상황"이라면서 "전체 상선발주시장의 절반 이상을 차지하는 벌크선 발주가 거의 없는 상황이 우려스럽다"고 지적했다. 이어 "실적부진을 겪고 있는 타국 조선업체들이 결국 저가 수주를 동반할 것 같다"며 "올 상반기와 같은 한국조선사로의 수주 집중과 선가 상승이 이어지긴 쉽지 않다"고 강조했다.

훼손된 투자심리가 여전하다는 것도 이유다. 크레딧 관계자는 "대우조선해양 회사채가 'CCC' 등급까지 떨어지며 '정크본드'가 된 게 엊그제"라면서 "이 시기 채권 가격이 1/3토막 났다. 다시 '투자적격' 채권이 됐다고 해도, 당장 보수적인 채권 투자자들의 마음을 열긴 쉽지 않을 것"이라며 분위기를 전했다.

한편 대우조선해양은 최근 선박인도와 수주에 따른 현금 유입으로 신규 채권 발행 계획이 없다고 밝혔다.

swiss2pac@newspim.com