부동산 경기 침체 보이며 우발채무 위험 커져

금감원, 15개 증권사 자료 받아 모니터링 실시

[편집자주] 최근 '제2의 저축은행 사태'를 우려하는 목소리가 커지고 있다. 부동산 경기가 한풀꺾여가고 있음에도 증권사들이 프로젝트파이낸싱(PF)를 비롯한 부동산투자를 급격하게 늘이고 있는 탓이다. 우려가 커지자 금융당국은 증권사들에게 경고 시그널을 주며 부동산 PF에 대한 스트레스 테스트를 실시하는 등 대대적인 규제 점검을 선포했다. 하지만 증권사들은 아직까지 염려할 만한 규모가 아니라고 자신만만해 한다. 특히 투자 자산에 대한 안정성을 강조하며 2011년 저축은행 사태와는 다르다고 일축한다. 이에 뉴스핌이 현재 금융당국이 우려하는 부동산 투자위험 요인과 증권사들의 리스크 관리 방안 등에 대해 살펴봤다.

[서울=뉴스핌] 전선형 기자 = # “자본시장, 증권산업, 인프라기관 사이 리스크 상호 연계성이 커지고 있습니다. 올해 증권사들의 부동산금융 종합관리시스템, 회사별 자본규제 차별화 등 개별 금융회사 중심의 미시적 리스크를 관리하는 감독 방안을 수립하겠습니다” -원승연 금융감독원 부원장

금융당국이 증권사들의 부동산 투자자산에 대한 대대적인 점검을 예고하고 나섰다. 부동산 경기가 침체 국면인데도, 부동산 PF에 대한 지나친 쏠림현상과 고위험·고수익 상품인 국내외 부동산 대체투자 규모가 급증하고 있는 등 부실위험이 높아졌다고 판단한 것이다.

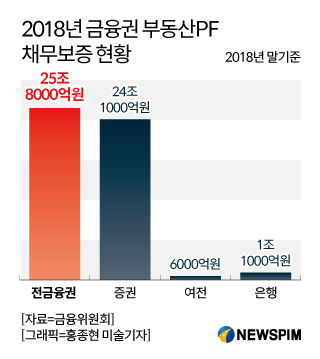

26일 금융당국에 따르면 지난해 말 기준 증권사 PF 채무보증 규모는 24조1000억원이다. 이는 금융권의 PF 채무보증 25조8000억원의 93%의 달하는 수치로, PF대출을 국내 증권사가 싹쓸이 하고 있다는 의미다.

|

PF대출은 금융사가 프로젝트의 사업성을 보고 투자한 뒤 원금과 그에 대한 수익을 돌려받는 금융상품을 뜻한다. 대체로 대규모 자금이 필요한 사업에 금융사가 어느 정도 위험을 감수하고 사업비를 대출해주는 것으로 이해하면 쉽다.

과거에는 시공사가 PF대출을 주도해서 해왔지만, 2008년 금융위기 이후로는 증권사들이 도맡아하고 있다.

물론 위험이 높은 만큼 수수료도 짭짭하다. 보통 부동산 PF 수수료율은 3~4%대로 증권사들의 전통 수익원인 기업공개(0.63%)나 유상증자(0.36%)보다 높다.

문제는 최근 부동산경기가 침체국면에 들어섰다는 점이다. 부동산 경기가 하락하게되면 시행사 부도나 미분양 발생으로 채무자가 원리금을 상환하지 못할 수도 있다. 이럴 경우 증권사가 대출을 대신 갚아야 하는 경우가 생긴다.

금융업계에선 이를 우발채무라고 부른다. 미래에 디폴트 등이 발생해 채무가 될 가능성이 있다는 의미다. 현재 증권사들의 우발채무 규모는 지난해 9월 기준 33조9000억원으로 전년 대비 21.5%나 증가했다.

금융당국이 주시하는 것도 바로 이 우발채무다. 특히 ‘지난 2011년 겪었던 저축은행 PF 대출 부실 사태가 재현될 수 있다’는 전문가들의 우려에 금융당국은 증권사들의 우발채무에 촉각을 곤두세우고 있다.

|

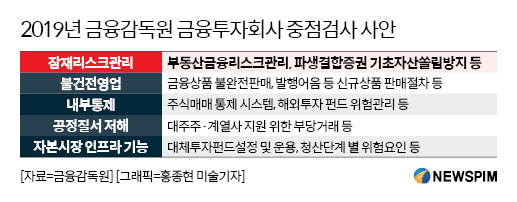

금융당국은 올해 증권사 종합검사 최우선 과제도 ‘잠재 리스크 관리의 적정성’으로 정했다. 부동산금융 등 고위험 투자에 대한 점검을 실시한다는 것이다.

최훈 금융위 금융정책국장은 "부동산 PF대출이 은행은 감소하고 보험에서는 늘어나 대출 공급선이 변하고 있다"며 "PF보증이 증권사를 중심으로 급증하는 것은 문제며 모니터링하고 있다. 4분기에 구체적인 관리방안 내놓을 것"이라고 말했다.

이미 금감원은 사전 점검 차원에서 15개 안팎의 주요 증권사를 대상으로 국내외 부동산 투자와 관련된 자료를 제출받았다. 자료를 분석해 위험신호 등을 찾아내고, 필요해 의해 부문 검사도 실시할 수 있다는 의지다.

금융당국 고위 관계자 또한 “경기순환 과정에서 리스크 점검할 때가 왔다고 생각한다”며 “현재 세밀한 단계까지는 아니더라도 증권사 부동산 위험노출(익스포저)가 늘고 있고 이런 점에서 점검이나 가이드라인을 세우는 등의 움직임이 있을 것”이라고 말했다.

이어 “물론 저축은행 사태와는 구조가 다른 PF지만, 리스크가 아예 전무한 것은 아니다”라며 “PF뿐만 아니라 국내외 해외 부동산 투자 건도 매매 형식과 셀다운 형식 등을 들여다봐야 할 것”이라고 전했다.

intherain@newspim.com