장기적 성장 위해 단기 충격요법 필요

[뉴스핌=백진규 기자] 중국의 스타 경제학자 런쩌핑(任澤平) 원장이 중국 레버리지 비율이 미국보다 높다고 경고해 이목이 집중된다. 그는 장기적인 경제성장을 위해 대출심사 강화, 부실기업 퇴출 등 단기적인 충격요법을 사용해야 한다고 강조했다.

런쩌핑 헝다(恒大)경제연구원 원장은 보고서를 통해 “2016년 이후 중국이 공급측개혁을 실시하면서 부채 증가 속도가 완만해 진 것은 사실이나, 그럼에도 불구하고 2017년 중국의 부채비율이 미국을 추월했다”고 지적했다.

서방에서는 중국 지방정부 및 기업 부채에 대한 우려를 지속적으로 제기하고 있으나, 중국 본토 경제학자가 이에 대해 문제를 제기한 것은 이례적인 일이다.

|

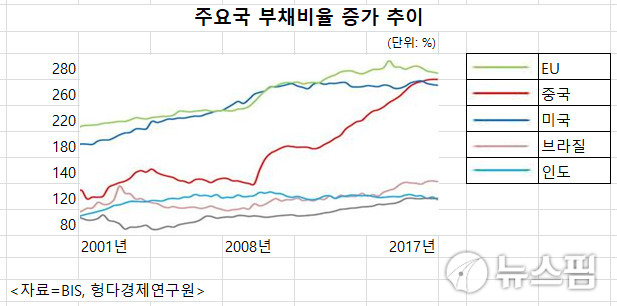

런 원장은 2017년 6월 기준 중국의 GDP 대비 부채비율이 255.9%로 미국의 249.5%보다 높으며, 이는 개발도상국 평균(190.0%)보다 크게 높은 수치라고 설명했다. 부채비율이 가장 높은 일본은 373.0% 프랑스는 303.6% 유로존은 262.8%를 기록해 부채비율이 중국보다 높았고, 한국은 234.2% 독일은 179.2% 브라질은 143.7%로 중국보다 낮았다.

특히 2008년 글로벌 금융위기 직후 중국의 부채비율은 가파른 상승세를 이어온 것으로 나타났다.

런 원장은 중국의 부채비율이 여전히 높은 원인으로 ▲높은 간접금융 의존도 ▲국유기업 등 구조적 문제 ▲금융 자율화에 따른 그림자금융 확대를 꼽았다.

중국은 2017년 한해 역대 최대 규모인 409건의 기업공개(IPO)를 진행하며 직접금융 비중을 끌어올렸다. 그러나 중국은 기본적으로 간접금융 의존도가 높아 부채비율 개선에는 더 많은 시간이 필요하다고 런 원장은 지적했다.

|

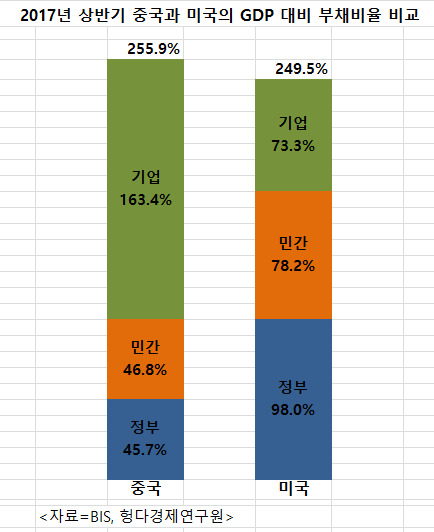

분야별로는 전체 부채 대비 기업의 레버리지 비율이 높다고 런 원장은 경고했다. 이어 그는 민간과 정부의 레버리지 비율은 아직 양호한 편이나, 그 증가속도가 빨라 조심해야 한다고 설명했다.

2017년 상반기 기준, 중국의 GDP대비 기업 부채비율은 163.4%로 미국(73.3%)의 2배 수준으로 집계됐다. 민간 부채비율은 46.8%, 정부 부채비율은 45.7%였다.

런 원장은 국유기업과 중공업기업에 대한 대출우대 정책이 생산 효율을 떨어뜨리고 기업의 시장화 발전을 저해했다고 지적했다. 빠른 경제성장을 위해 기업의 구조적 문제를 용인해 부채비율을 높였다는 설명이다.

지난 몇 년간 지속된 금리자유화도 레버리지 확대의 원인으로 꼽힌다. 중국은 지난 2012년 6월부터 기준금리를 낮추는 동시에 은행의 시중금리 상하한 폭을 확대했는데, 이로 인해 그림자금융 규모가 빠르게 커지고 구조적 리스크가 확대됐다는 분석이다.

런 원장은 민간 부채의 경우 주로 부동산에서 발생했으며, 정부가 그 동안 부동산 재고 소진을 장려하면서 부채 관리에 소홀했다고 지적했다.

정부부채의 경우 전체적인 부채비율은 낮은 수준이나, 지방정부의 부채 리스크는 계속해서 관리해야 한다고 설명했다. 중앙정부가 2015년부터 지방정부채무를 중앙정부로 이전하면서 관리를 강화하고 있으나, 기존의 악성담보 및 그림자금융 등으로 불거진 지방정부 부채를 해소하기 위해서는 더욱 엄격한 관리감독이 필요하다고 런 원장은 강조했다.

끝으로 런 원장은 현재 중국 경제 펀더멘털이 양호한 수준이며, 레버리지 완화를 위해 단기적인 고통을 감수할 여력이 충분하다고 진단했다. 그는 이를 위해 직접금융 육성, 부실기업을 퇴출, 대출담보 심사 강화, 자본시장 다양화 등을 주문했다.

런 원장은 단기적인 시장 고통을 감수하고 나면 중국이 더욱 장기적인 발전을 지속할 수 있을 것이라고 내다봤다.

한편 런쩌핑 원장은 지난해 2월 “중국 경제가 6년간의 조정기를 마치고 ‘신주기(新周期, 새로운 상승 구간)’에 진입했다”고 주장한 유명 경제학자다. 지난해 말 중국 애널리스트 역대 연봉 최고액인 1500만위안(24억6800만원)에 헝다연구원으로 이직해 화제가 되기도 했다.

[뉴스핌 Newspim] 백진규 기자 (bjgchina@newspim.com)