[뉴스핌=강필성 기자] 대우조선해양 대출을 주식으로 바꿔야하는 시중은행이 주식 평가를 두고 숨을 죽이고 있다. 주식 평가에 따라 순이익에 크게 달라지기 때문이다.

24일 금융권에 따르면 시중은행은 다음달 중 채권단회의를 갖고 출자전환 문제를 본격적으로 논의할 예정이다. 채권 회수가 시급한 시중은행은 이 자리에서 80%의 출자전환 및 20% 만기연장이라는 산업은행 안을 받아드릴 가능성이 높다.

은행이 주식을 보유하면 분기마다 가치를 평가해 순이익에 반영해야 한다. 매입가보다 주가가 높으면 평가이익이다. 지난해 산업은행은 대우조선 출자전환시 주당 4만350원에 신주를 받았으나 연말에 1원으로 평가했다. 주당 4만349원의 손실이 발생한 것. 이로 인해 산업은행은 지난해 3조원대의 순손실을 기록했다.

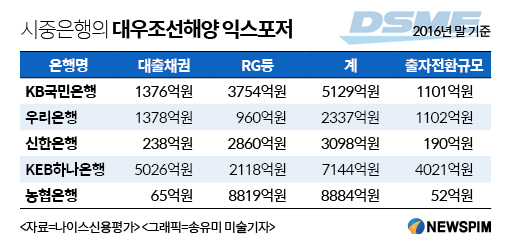

이런 상황은 시중은행으로서도 적잖은 부담이다. 특히 시중은행 중 가장 많은 대출채권을 보유한 KEB하나은행은 민감하다. KEB하나은행의 출자전환 채권 규모는 4021억원으로 KB국민은행, 신한은행, 우리은행, 농협은행 등을 더한 것보다 많다.

|

만약 KEB하나은행이 대우조선의 주식 평가액을 산업은행과 같은 1원으로 매긴다면 4000억원 이상의 마이너스 요인이 발생하게 된다. 이 때문에 KEB하나은행은 충격 완화를 위해 대우조선 주식가치를 보다 낙관적으로 책정할 가능성도 있다.

KEB하나은행 관계자는 “산업은행이 보수적으로 책정한 것 같다”며 “산업은행에서 1원으로 책정했더라도 시중은행에서 어떻게 평가할지는 미지수”라고 말했다.

지난해 말과 현재 상황은 다소 달라졌다는 시각도 있다. 정부에서 출자전환 등을 포함해 총 5조원대 지원과 고강도 구조조정 등을 통해 정상화를 예고했기 때문.

금융당국 관계자는 “대우조선이 작년 말과 현 시점의 상황이 변한 만큼 판단도 달라질 수 있다”며 “이는 각 은행이 회계법인과 논의해서 처리할 문제라 일괄적으로 같은 가격이 나오지 않을 수 있다”고 말했다.

하지만 대우조선의 평가가치를 높인다고 리스크가 사라지는 것은 아니라는 신중론도 있다. 충당금을 많이 쌓은 은행은 최대한 보수적으로 평가한 뒤 주식을 매각할 때 차익을 실현시키는 편이 낫다고 보고 있다.

한 시중은행 관계자는 “대우조선 출자전환 지분에 대해서는 최대한 보수적으로 판단하게 될 것”이라며 “산업은행과 비슷한 가치로 판단하게 되지 않을까 한다”고 전했다.

결국 대우조선의 가치를 높게 평가해 수익에 미치는 악영향을 최소화할 것인지, 낮게 평가해 최악의 경우 충격에 대비할 것인지를 두고 은행들의 고민하는 것. 출자전환 규모가 크지 않은 은행은 후자를, 출자전환 규모가 큰 은행은 전자를 선호할 가능성이 크다.

금융당국은 대우조선 주식의 매매거래를 하반기부터 재개시킨다는 방침이다. 이에 늦어도 하반기에는 은행들이 시장 가격으로 주식 가치를 평가할 수 있다.

[뉴스핌 Newspim] 강필성 기자 (feel@newspim.com)