유통물량은 증가했지만, 장기 보유 증가세

선물시장 공격적 베팅과 보수적 기대 공존

이 기사는 7월 16일 오전 09시09분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 골드만삭스가 최근 신고가를 경신한 비트코인 시장을 둘러싸고 수급 구조의 변화상을 진단했다. 분석 결과의 핵심 내용은 구조적인 성숙 과정이 계속 전개되고 있다는 거다.

골드만삭스의 암호화폐 분석팀은 보고서를 내고 비트코인 시세의 신고가 경신 과정에서 수급 구조상 변화한 부분과 그렇지 않은 부분을 구분해 제시했다.

비트코인 시세는 15일(현지시간) 미국 주식시장 정규장 마감 무렵 11만6000달러 대로 전날보다 3% 하락했으나 14일에는 12만달러를 첫 돌파해 12만3200달러 선까지 올라섰다.

1. 변화상

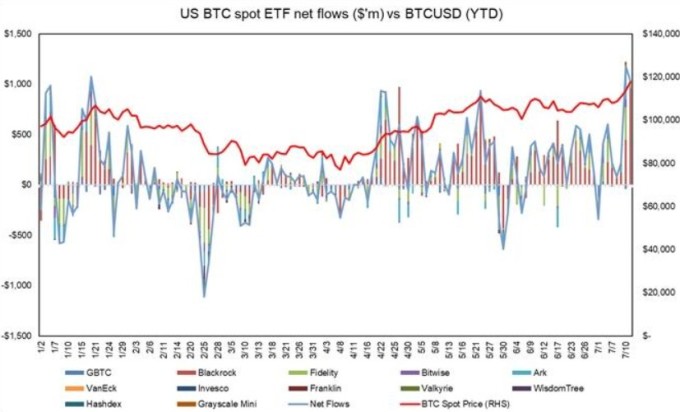

골드만삭스는 가장 눈에 띈 변화가 강력한 현물 거래량이라고 했다. 지난주 10일과 11일 가격 상승은 현물 거래가 주도했는데 11일 하루 거래액만 200억달러가 넘었다고 분석했다.

지난주 미국 현물 상장지수펀드(ETF)의 일일 평균 거래량은 65억달러로 '대규모'를 기록했다고 했다. 이 가운데 블랙록의 IBIT ETF가 유입액의 80%를 차지했다고 한다.

골드만삭스는 미국 현물 ETF로의 순유입이 비트코인이 횡보 구간을 상향 돌파한 지난 주말에 집중적으로 나타났다고 분석했다. 이달 첫 2주 동안 현물 ETF로의 순유입액은 33억9000만달러다.

또 지난 분기(2분기) 전체로 봤을 때도 현물 수요가 증가한 것으로 파악됐는데 관련 요인 중 하나는 기업들이 자사 장부에서 암호화폐 익스포저를 확대한 것이라고 했다.

상장 기업들은 올해 2분기에만 비트코인 13만1000개를 취득해 총보유량을 85만5000개로 늘린 것으로 보고됐다고 한다.

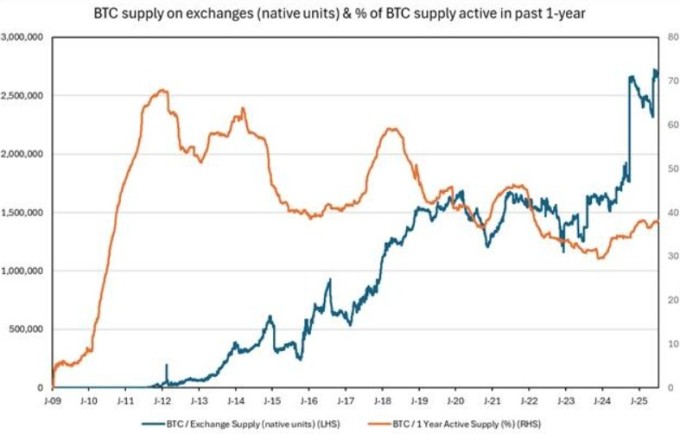

또 골드만삭스는 거래소에서의 비트코인 공급 구조에도 변화가 감지됐다고 했다. 여기서 말하는 공급은 유통 가능한 물량으로 해석된다.

지난 5월 거래소에서 이용 가능한 비트코인 공급량(거래소에 예치돼 매도 가능한 총량)은 2750만개로 급증했다.

반면 지난 1년 동안 활성화(1년 동안 한 번이라도 거래되거나 이동한 비트코인)된 비트코인 공급량은 지속적으로 감소해 현재 전체 비트코인 공급량의 38.2%만이 온체인(비트코인 블록체인 네트워크상에서 기록된 거래나 이동)에서 이동한 것으로 파악됐다고 했다. 대부분의 비트코인이 장기 보유 상태라는 점을 시사한 것으로 해석된다.

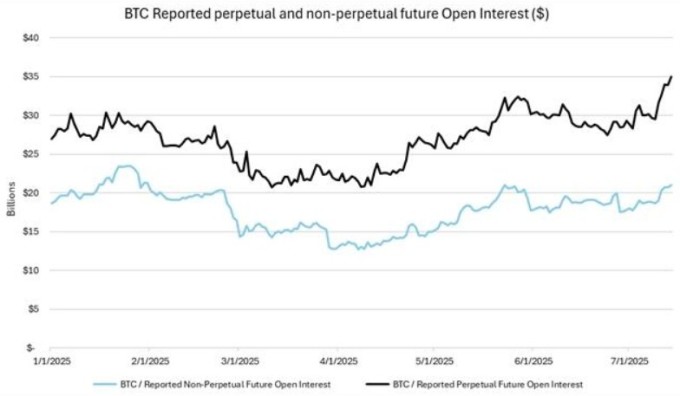

골드만삭스는 또 파생상품 시장에서는 영구선물 포지셔닝이 크게 늘어났다고 했다.

암호화폐 전문 거래소에서 비트코인 영구선물 포지션은 지난주 349억달러로 종전의 300억달러에서 증가해 그 자체로 역대 최다액이었다고 했다.

반면 시카고상업거래소(CME)를 포함한 전체 비영구선물 미결제약정 규모는 상대적으로 안정적인 모습을 보였다.

*영구선물은 암호화폐 시장에서만 주로 거래되는 계약으로 만기일이 없는 계약이다. 전통적인 선물 계약은 만기일이 가까워지면서 가격이 자연스럽게 현물 시세로 수렴하는 특징을 갖지만 영구선물은 소위 '펀딩레이트'를 통해 인위적으로 수렴시킨다.

펀딩레이트는 매수 포지션과 매도 포지션 보유자 간에 주기적으로 교환되는 수수료를 일컫는다. 현물 가격 괴리를 만든 쪽이 비용을 부담하도록 설계된 시스템이다. 예로 선물 가격이 현물보다 높을 때는 롱 포지션 보유자들이 펀딩레이트를 지불하게 된다.

영구선물의 계약이 늘어났다는 것은 투자자들이 레버리지를 활용해 공격적으로 거래하고 있다는 뜻이지만 동시에 전통 파생상품 거래소에서의 미결제약정 규모가 비교적 안정적이었다는 것은 관련 거래소의 주된 참여자인 기관투자자들의 강세 기대감 정도가 상대적으로 보수적이었다는 거다.

달리 표현하면 선물시장 전체적으로 공격적인 베팅 열기와 보수적인 기대가 동시에 존재한다고도 볼 수 있는 셈이다.

2. 일관성

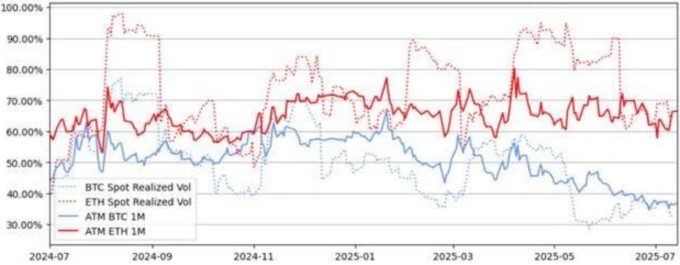

골드만삭스는 변화하지 않은 부분으로 옵션시장의 내재변동성을 들었다. 내재변동성은 옵션 가격을 통해 역산해 산출한 것으로 '옵션시장이 예상하는 일종의 미래 변동성'이다.

골드만삭스는 현물 시세의 변동폭에 비해 내재변동성은 거의 움직이지 않았다며 지난주 비트코인이 10만8000달러에서 12만3200달러까지 14% 상승한 뒤 11만7000달러로 5% 하락했음에도 불구하고 내재변동성은 거의 변화가 없었다고 했다.

관련 분석에 따르면 1개월짜리 옵션에서의 내재변동성은 이달 초 35에서 현재 39로 소폭 상승했지만 1월 60에서 연초 대비 점진적으로 하락하는 추세에는 그대로라고 했다.

bernard0202@newspim.com