중장기 이익-배당 UP

2030년 62달러 간다

이 기사는 4월 28일 오후 1시57분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 브룩필드 인프라스트럭처(BIP)는 앞으로 15년 동안 전세계가 인프라에 100조달러에 달하는 투자를 실시해야 할 것으로 예상한다.

여기에는 새로운 인프라의 구축 및 업그레이드가 포함되며, 더 나아가 인공지능(AI) 관련 인프라에만 앞으로 3~5년 사이 8조달러의 투자가 이뤄질 것이라는 얘기다.

업체는 급성장이 예상되는 전세계 인프라 시장에서 상당한 기회를 포착할 것으로 예상한다. 최근 확인된 수주액은 80억달러로 사상 최대 규모를 기록하고 있다. 이와 함께 40억달러 이상의 추가적인 기회를 모색중이다.

시장 전문가들은 브룩필드 인프라스트럭처가 미래 성장 기회를 확보할 수 있는 강력한 재무 프로필을 갖추고 있으며, 성숙한 자산을 매각해 해당 자본을 기대 수익률이 높은 새로운 투자에 활용할 것으로 예상한다.

업체의 강력한 투자 잠재력은 앞으로 수 년간 주당 사업운영수익(FFO)의 10% 이상 성장 계획을 달성할 가능성을 예고한다.

사업운영수익(FFO)은 인프라 업체나 리츠(REITs, 부동산투자신탁)의 실질적인 사업 성과와 수익성을 보여주는 재무 지표로, 일반적인 회계 원칙 상 순이익에서 감가상각비를 포함한 비현금성 항목을 조정한 수치다.

이 같은 수익성 향상을 이뤄낼 경우 업체가 5~9%의 연간 목표 범위 내에서 배당금 인상을 지속할 수 있을 것으로 월가는 기대한다.

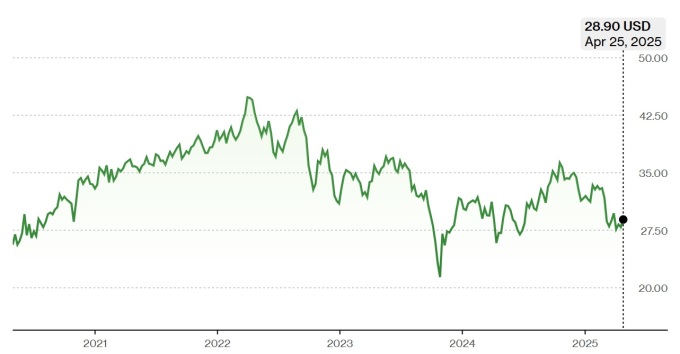

브룩필드 인프라스트럭처의 주가는 4월25일(현지시각) 28.90달러에 거래를 마감, 2025년 초 이후 9.29% 하락했다. 4월 초 주가는 장중 기준 25.72달러까지 하락하며 52주 최저치를 기록한 뒤 완만하게 반등하는 움직임이다.

BNK 인베스트는 보고서를 내고 4월 초 저점을 기준으로 업체의 주가가 과매도 영역이라는 진단을 내렸다. 당시 상대강도지수(RSI(가 29.97까지 떨어졌기 때문. 지수가 30을 밑돌 때 기술적으로 과매도 영역으로 해석한다.

같은 날 에너지 섹터의 상대강도지수(RSI)가 32.4를 나타냈고, 뉴욕상업거래소에서 헨리 허브 천연가스의 수치가 43.3이었다는 점을 감안할 때 브룩필드 인프라스트럭처가 과매도 상태라는 의견에 설득력이 실렸다.

미국 온라인 투자 매페 식킹알파는 연초 이후 주가 급락이 브룩필드 인프라스트럭처의 투자 매력을 오히려 상승시켰다고 주장했다. 저평가와 고배당, 여기에 안정적인 이익 성장이 충분한 매수 근거를 제공한다는 얘기다.

매체는 관세 충격을 앞세운 투자자들의 '팔자'가 지나치다고 주장한다. 성장 측면에서나 안정적인 인컴 측면에서나 주가 하락이 브룩필드 인프라스트럭처의 매수 기회라는 의견이다. 업체는 2025년 초 연간 배당액을 6% 올렸고, 이에 따라 16년 연속 배당 인상을 실시했다.

뉴먼 그룹의 그렉 뉴먼 포트폴리오 매니저는 블룸버그TV와 인터뷰에서 2025년 톱픽으로 브룩필드 인프라스트럭처를 꼽았다. 길게 보고 매입해도 되는 성장주라는 평가다.

시장 전문가들은 최근 발표된 콜로니얼 파이프라인 인수에 커다란 기대를 건다. 주요 외신에 따르면 브룩필드 인프라스트럭처와 파트너 업체들은 콜로니얼 엔터프라이즈를 90억달러에 인수하는 데 합의했다.

업체가 보유한 콜로니얼 파이프라인은 미국 최대 정제 설비를 갖춘 에너지 인프라 기업 중 하나로, 텍사스의 정제 시설에서 생산하는 휘발유와 그 밖에 석슈가스 제품 판매를 통해 매우 안정적인 현금흐름을 창출한다.

콜로니얼 엔터프라이즈는 세계적인 수준의 미드스트림 자산 포트폴리오를 보유한 업체로, 그 중 콜로니얼 파이프라인이 핵심 자산에 해당한다. 해당 파이프라인 시스템은 텍사스 주 휴스턴의 정유 허브에서 뉴욕 항만까지 5500마일(8850km)에 걸친 대규모 인프라다.

업체의 시설은 휘발유와 항공유, 디젤, 난방유를 포함해 매일 1억갤런에 달하는 연료를 수송한다. 정제된 석유 제품은 미국 동부 해안 경제에 필수적인 자원으로 꼽힌다.

브룩필드 인프라스트럭처는 콜로니얼 엔터프라이즈 인수에 5억달러의 자기자본을 투자할 예정이다. 전체 자기자본 투자액의 약 15%에 해당하는 금액이다. 나머지 투자는 파트너 업체들이 조달할 계획이다.

브룩필드 인프라스트럭처는 석유 대기업 쉘과 사모펀드 업체 KKR, 코크 인더스트리스, 캐나다 연금 펀드를 포함한 컨소시엄을 통해 콜로니얼 엔터프라이즈를 인수할 계획이다.

업체는 최근 발표한 자본 재활용 이니셔티브(Capital Recycling Initiatives)를 통해 투자 자금을 마련하고 있다. 내추럴 가스 파이프라인 컴퍼니(NGPL)에 대한 나머지 25% 지분을 매각 완료했고, 여기에 NGPL의 파이낸싱을 통해 브룩필드 인프라스트럭처는 지난 18개월 사이 9억달러를 웃도는 수익을 창출했다.

이와 함께 업체는 유럽 데이터센터 포트폴리오의 지분 매각도 추진중이다. 여기에서 확보하는 자본 중 일부를 콜로니얼 엔터프라이즈 인수에 투입한다는 복안이다.

브룩필드 인프라스트럭처는 앞으로 2년 동안 자본 재활용 이니셔티브를 통해 50억~60억달러 규모의 자산 매각을 추진하기로 했다. 이미 업체는 2025년 초 이후에만 이를 통해 약 9억달러에 달하는 자금을 확보했다. 이를 통해 업체는 신규 투자를 추진하는 한편 배당 인상을 지속할 것으로 기대된다.

자산 인수는 업체의 성장 동력 가운데 일부분일 뿐이다. 업체는 대규모 유기적 캐피탈 프로젝트(Organic Capital Project)를 추진중인데 여기에는 미국을 포함한 전세계 주요국에 반도체 생산라인 투자와 데이터센터 개발 프로젝트가 포함된다.

기본 자산에서 창출되는 수익 증가도 브룩필드 인프라스트럭처의 이익 성장의 동력 가운데 하나다. 거시경제 성장과 인플레이션 연계 계약 등 구조적인 요인에 따라 앞으로 수 년간 업체의 사업운영수익(FFO)이 연평균 6~9%의 성장을 이어갈 것으로 월가는 내다보고 있다.

주요 외신에 따르면 브룩필드 인프라스트럭처는 2024년 210억3000만달러의 매출액과 3억9100만달러의 순이익을 달성했다. 매출 규모는 전년 대비 9.5% 증가했다. 같은 기간 영업현금흐름(OCF)은 46억5000만달러에 달했다.

단기 부채 상환 능력을 나타내는 재무 지표인 유동 비율(current ratio)은 3.3배로, 중장기 성장을 위한 재무건전성을 확보하고 있다는 평가다. 아울러 배당 성향이 77%로 향후 배당 인상 가능성이 충분하다는 의견에 힘이 실린다.

시장 전문가들은 전세계 인프라 투자의 추세적인 증가에 기대 브룩필드 인프라스트럭처의 이익과 주가가 우상향 곡선을 그릴 가능성을 점친다. 업체의 주가가 2030년 최대 62달러까지 상승, 최근 종가 대비 115% 상승할 것이라는 전망이다.

shhwang@newspim.com