양사 합병 전제로 들어온 산은, 백기사 확보 필요

규모의 경제 어려워진 대한항공, 울며 겨자먹기

[서울=뉴스핌] 강명연 기자 = 행동주의 사모펀드(PEF) 운용사 KCGI가 한진칼에 주주제안을 하면서 2년 만에 정기주주총회에서 표 대결이 예고됐다.

산업은행의 지분 확보로 KCGI 측이 불리한 상황에서도 대립각을 세우면서 조원태 회장과 KCGI의 경영권 분쟁이 재현될 가능성이 제기된다.

|

◆ 한진그룹, 아시아나항공 인수 '조건부 승인' 딜레마…회의론 딛고 인수 계속 진행

16일 업계 등에 따르면 KCGI는 사외이사 선임과 전자투표 도입, 이사 자격 기준 강화 등의 정관 변경 등을 요구하는 주주제안을 했다.

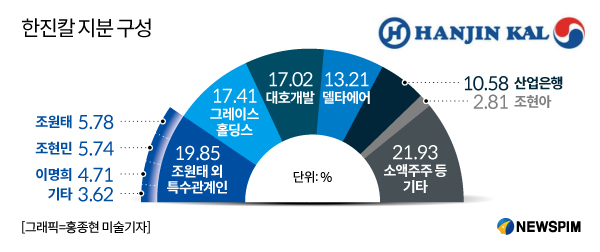

표면적으로 보면 이번 주주제안은 통과 가능성이 적다. 조원태 회장 측 지분율은 약 33%로 KCGI 측인 그레이스홀딩스(17.41%), 반도건설(대호개발, 17.02%), 조현아 전 대한항공 부사장(2.81%) 지분(37.24%)이 약 4% 많다. 다만 10.58%의 지분을 가진 산업은행이 조원태 회장 손을 들어주면 KCGI가 표 대결에서 이길 가능성은 거의 없다.

하지만 일각에서는 산업은행이 변수가 될 수 있다는 분석이 있었다. 대한항공이 아시아나항공을 인수하는 것을 전제로 한진칼 유상증자에 참여한 산은이 캐스팅보트를 쥐고 있어서다. 산은이 한진칼 지분을 확보하기로 한 배경에 대한항공이 아시아나항공을 떠맡는 대신 산은은 경영권 분쟁 중인 한진칼의 백기사 역할을 담당하기로 한 것 아니냐는 게 업계 안팎의 시각이었다.

문제는 한진칼과 산은이 의결권 공동행사 약정을 맺었는지 알려지지 않았다는 점이다. 의결권 행사 요청 거부를 금지하는 등의 약속이 있었다면 산은은 조 회장 손을 들어주는 것 외에 선택지가 없다. 하지만 이런 약정이 없었다면 산은이 한진그룹과 다른 목소리를 낼 가능성을 배재할 수 없다.

◆ 산은 의결권 행사가 영향? 의결권 공동행사 약정 가능성은 ↓…표 대결 불가피

이런 상황에서 대한항공의 아시아나항공 인수가 조건부 승인으로 결론날 가능성이 커지면서 한진그룹은 딜레마에 빠졌던 것으로 알려졌다. 대한항공은 아시아나항공의 운수권과 슬롯(특정 시간대에 공항을 이용할 권리)을 그대로 흡수한다는 계획이었지만 점유율 50% 이상인 노선 반납이 불가피해져서다.

사실상 한정된 점유율 안에서만 사업규모를 늘릴 수 있게 되면서 대한항공이 기대했던 수준의 규모의 경제 실현은 불가능해졌다. 아시아나항공의 부실을 떠안으면서까지 인수하는 게 실익이 있냐는 회의론이 회사 안팎으로 퍼지면서 인수 자체를 재검토하는 것 아니냐는 지적도 나왔다. 다만 한진그룹은 고심 끝에 인수를 진행하는 것으로 내부적으로 결론을 낸 것으로 전해졌다.

한진그룹이 아시아나항공 인수를 진행하기로 한 결정을 두고 산은의 의결권 행사가 영향을 미친 것 아니냐는 분석이 나온다. 산은은 양사 합병을 전제로 한진칼 지분을 확보한 만큼 인수가 무산될 경우 백기사 역할을 하지 않을 수 있어서다. 한진그룹이 이런 점을 고려했다면 한진칼과 산은은 의결권 공동행사 약정을 맺지 않았을 가능성이 높다는 의미이기도 하다. 한진그룹은 조 회장의 경영권 강화를 위한 선택을 할 수밖에 없었던 셈이다.

결과적으로 한진그룹이 아시아나항공 인수 의지를 강조하고 있는 만큼 KCGI의 주주제안이 받아들여질 가능성은 현재로서는 높지 않다. 하지만 소액주주 등 변수가 남아 있는 만큼 주총에서의 표 대결은 불가피할 것으로 예상된다. 조현민 한진 사장 선임이 기업가치 훼손이라며 지배구조 개선을 다시 강조하고 있는 KCGI의 주장이 얼마나 설득력을 얻을지에 달린 셈이다. 반면 일각에서는 KCGI가 지분 매각의 명분 쌓기를 위해 주주제안을 한 것 아니냐는 지적도 나온다.

재계 관계자는 "사외이사 선임이 관철되면 '3% 룰'을 활용해 감사 선임에도 도전할 수 있는 만큼 변수가 커졌지만 이변이 없는 한 조 회장 측의 승리로 끝날 것"이라고 말했다.

unsaid@newspim.com