KT도 딜라이브 눈독, SK텔레콤은 관망세

미디어 강화 총력, 5G 연동 서비스도 염두

[서울=뉴스핌] 정광연 기자 = 이동통신사들을 중심으로 유료방송 인수합병(M&A) 시장이 다시 꿈들거리고 있다. 5G 상용화가 본격 시작되는 내년 상반기가 분기점이다. M&A를 제외한 미디어 경쟁력 강화 선택지가 거의 없다는 점에서 5G 연동 서비스까지 염두에 둔 이통사들의 공격적인 움직임이 3월 이후 본격화될 전망이다.

|

24일 관련업계에 따르면 M&A에 가장 적극적인 기업은 LG유플러스다. 하현회 부회장은 지난 19일 기자 간담회에서 “M&A는 유무선 결합 시너지도 생각해야 하고 1개사만 보고 있는 것이 아니기 때문에 말하기 힘든 부분이다”라면서도 “내년 상반기에는 결론이 나올 것”이라고 대화를 진행하고 있음을 암시했다.

현재 M&A 대상으로 꼽히는 유료방송 사업자는 CJ헬로와 딜라이브. LG유플러스는 이중 CJ헬로 인수에 가장 근접한 기업으로 꼽힌다.

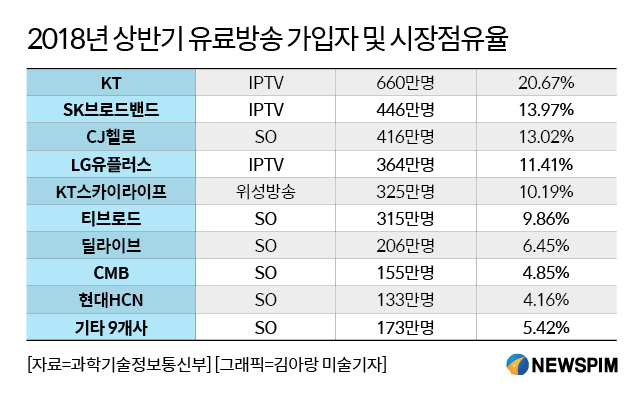

올해 상반기 기준 양사의 유료방송 시장점유율은 CJ헬로 13.02% 3위, LG유플러스 11.41% 4위다. LG유플러스가 CJ헬로 인수에 성공하면 24.43%로 IPTV(20.67%)와 위성방송(스카이라이프, 10.19%)를 모두 보유한 KT 30.86%에 이어 2위 자리로 올라서게 된다.

변수는 CJ헬로의 의지와 인수 가격이다.

CJ헬로는 지난해 매출 1조1199억원, 영업이익 729억원을 기록했다. 올해 전망은 매출 1조1700억원, 영업이익 640억원 수준이다. 영업이익률은 낮지만 신사업 강화에 따른 매출 확대로 추가적인 성장 동력 확보에 총력을 기울이는 상황이다. CJ헬로 역시 이미 수차례 독자생존 전략을 공개한바 있어 M&A에 적극적으로 나설지는 미지수다.

인수가격에 대한 전망은 다양하다. CJ헬로의 시가총액은 7000억원 수준. 하지만 가장 최근 일어난 유료방송 M&A인 딜라이브 서초방송 매각(올해 8월) 당시 가입자당 평균 단가가 65만원 수준이었다는 점을 적용하면 CJ헬로의 인수 가격은 2조7000억원을 넘어선다.

결국 최대 1조원 수준의 인수 적정가를 내정한 것으로 알려진 LG유플러스가 CJ헬로와의 가격 격차를 얼마나 줄이느냐가 결정적인 요인이 될 것으로 전문가들은 보고 있다. 하 부회장의 발언을 미뤄볼 때 구체적인 대화가 진행중으로 보이지만 가격 협상은 쉽지 않다는 분석이다.

KT는 딜라이브와의 M&A를 타진중이다. 규제를 피하기 위해 10.19% 점유율을 가진 KT스카이라이프로 인수를 시도중이다. 6.45%의 딜라이브를 품에 안는다면 KT는 IPTV와 위성방송, 케이블을 모두 확보한 유일한 사업자로 전체 시장 점유율 37.31%로 압도적인 1위를 유지하게 된다.

하지만 정부가 특정 사업자의 과도한 유료방송 점유에 대한 규제 의사를 지속적으로 밝히고 있으며 내부 반대 목소리가 있다는 부분은 걸림돌이다.

실제로 언론노조 스카이라이프지부는 M&A 시너지 효과가 명확하지 않은 상태에서 막대한 투자 대비 효율성이 떨어진다는 이유로 딜라이브 인수에 반대하고 있다. 1조3000억원 이상으로 평가받는 인수 가격도 5G 투자에 올인해야 하는 KT 입장에서는 상당한 부담이다.

2016년 정부 규제로 CJ헬로 M&A가 무산된 SK텔레콤도 딜라이브 인수에 관심을 보이고 있다. 다만 이전처럼 대형 M&A에 국한하기 보다는 사업분리를 검토중인 모바일 동영상 플랫폼 ‘옥수수’의 경쟁력을 키우기 위한 맞춤형 인수도 염두에 두고 있다는 분석이다.

여러 변수가 존재하지만, 이통3사의 미디어 경쟁력 강화를 위한 선택지가 M&A외에는 뚜렷하지 않다는게 업계 중론이다. 이에 5G 상용화가 본궤도에 정착하는 내년 상반기 이후 본격적인 기각변동 가능성이 높다는 전망이다.

이통사 관계자는 “가격만 적당하다면 M&A를 마다할 이유는 전혀 없다”며 “미디어가 5G 시대의 핵심 사업으로 성장하고 있는만큼 경쟁력 강화를 위한 모든 방안을 검토할 것”이라고 밝혔다.

peterbreak22@newspim.com