전력자동화, 과부하 보호장비 분야 경쟁력 확보

전력용 반도체 부품 IGBT, FRD 등 연구개발

국유기업으로 중국 당국의 정책적 수혜 기대

[서울=뉴스핌] 배상희 기자 = 차세대 지능형 전력망인 '스마트 그리드(Smart Grid)' 시대가 성큼 다가왔다. 과거 전력망은 공급자가 소비자에게 단방향으로 에너지를 공급하는 시스템으로 소비자는 제한된 정보만 입수할 수 있었다. 반면, 스마트그리드는 전력망에 정보통신기술(ICT)을 접목시켜 전력 공급자와 소비자가 양방향으로 실시간 정보를 교환함으로써 에너지 효율을 극대화할 것으로 기대를 모으고 있다.

스마트 그리드는 인공지능(AI), 사물인터넷(IoT), 가상현실(VR) 등의 차세대 정보통신기술(ICT)이 주도하는 '제4차 산업혁명'의 핵심 방향 중 하나인 '그린뉴딜' 정책의 확대 속에 더욱 주목 받고 있다.

그린뉴딜은 '그린(Green)'과 '뉴딜(New Deal, 미국 루스벨트 대통령이 1930년대 대공황을 극복하기 위해 추진한 일련의 경제정책)'의 합성어로, 화석에너지 중심의 에너지 정책을 신재생에너지로 전환하는 과정을 통해 경기부양과 고용촉진을 유도해 내는 정책을 의미한다.

스마트 그리드의 확대는 신에너지 사용을 높이는 대신 화석에너지 사용을 줄이는 효과를 기대할 수 있다는 점에서 그린뉴딜 정책과도 궤를 같이 한다. 이에 스마트 그리드는 토머스 에디슨의 전구 발명 이후 맞이한 '두 번째 전기혁명'으로 불리며 미래 시대의 에너지 혁명을 주도할 산업으로 평가 받고 있다.

최대 화석원료 소비국으로서 신에너지의 중요성이 커지고 있는 중국에서도 스마트 그리드는 높은 성장가능성을 보유한 차세대 에너지 산업으로 주목받고 있다.

중국 스마트 그리드 산업의 이 같은 성장세 속에 큰 주목을 받는 업체가 있다. 국전남서과기(國電南瑞科技)가 그 주인공이다. 국전남서과기는 스마트 그리드의 핵심 기술인 '전력망 자동화'의 선도기업으로, 에너지 전력의 스마트화를 위한 솔루션을 제공하며 스마트 그리드 대표 기업으로 자리매김했다.

◆ 전력 자동화 대표 기업으로 '스마트 그리드' 선도

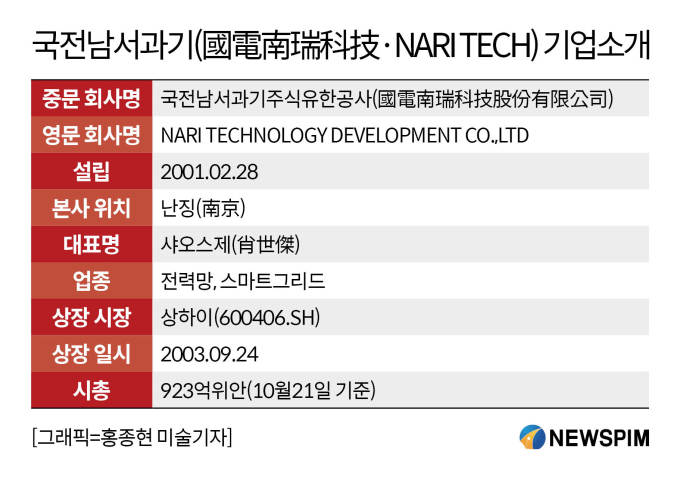

2001년 2월 설립된 국전남서과기는 국가의 통제를 받는 국유기업으로서, 지난 20년간 중국 당국의 정책적 수혜를 등에 업고 안정적 성장세를 이어왔다.

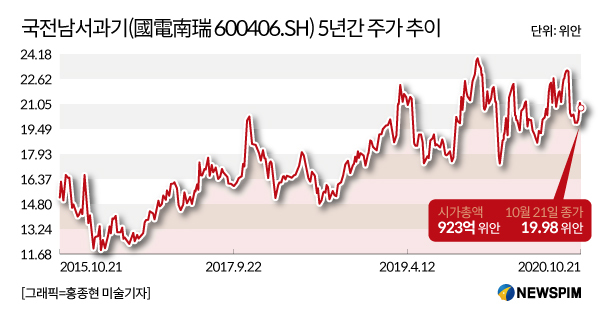

지난 2003년 9월 24일 상하이증권거래소에서 국전남서(國電南瑞 600406.SH)라는 종목명으로 상장한 후 17년간 총자산은 157배나 늘었다. 지난 2002년 말 3억6300만 위안이었던 총자산은 지난해 말 574억2500만 위안으로 불어났다. 같은 기간 영업수익과 순이익은 각각 91배와 119배 증가했다.

주주 지배관계를 살펴보면, 중국 국유 전력망 관리업체인 국가전망공사(國家電網∙State Grid) 산하의 남서그룹유한공사(南瑞集團有限公司, 이하 남서그룹)가 51.78%의 지분을 보유해 최대 주주로 올라서있다.

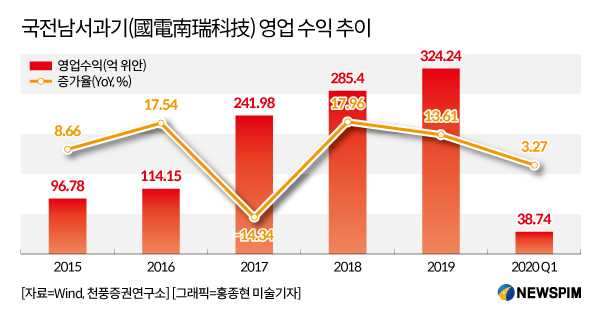

지난 2018~2019년 영업수익은 전년동기대비 각각 17.95%와 13.61%, 순이익은 각각 28.44%와 4.35%씩 증가했다.

올해 상반기 코로나19 사태 속에서도 국전남서과기는 실적 상승세를 기록했다. 영업수익은 121억5400만 위안으로 전년동기대비 11.15% 늘었다. 같은 기간 순이익은 13억7700만 위안으로 전년동기대비 14.59% 증가했다.

중타이증권(中泰證券)은 2020~2022년 영업수익은 전년동기대비 각각 14.95%, 17.73%, 16.32% 늘어날 것으로, 순이익은 전년동기대비 각각 17.92%, 19.09%, 16.13% 늘어날 것으로 전망했다.

국전남서과기는 스마트 그리드 산업을 선도하는 ICT기업으로서 지속적으로 기술 경쟁력을 강화해왔다. 매년 전체 비용의 6~7%를 연구개발에 투입하고 있는 것이 이를 말해준다.

최근 3년간 투입된 연구개발 비용만 50억 위안을 넘는다. 올해 상반기 연구개발에 투입된 비용은 7억6400만 위안으로 전년동기대비 21.20% 증가했다. 이는 전체 비용의 6.29%를 차지하는 규모다.

◆ 기술경쟁력 앞세워 5대 사업서 점유율 확대

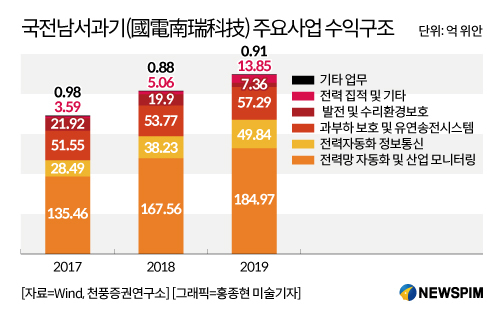

주요사업은 크게 △전력망 자동화 및 산업 모니터링 △과부하 보호 및 유연송전시스템(FACTS, 반도체 소자를 이용해 전기의 흐름을 능동적으로 제어함으로써 대용량 전력 수송과 계통의 안전성 향상을 동시에 가능케 하는 전력 수송 방식) △전력자동화 정보통신 △발전 및 수리환경보호 △전력 집적 및 기타 등의 5대 분야로 분류된다.

국전남서과기는 중국 전력망 자동화 분야 선도 기업으로 전력 2차 설비 시장 점유율 50% 이상을 차지하고 있다. 2차 설비란 전기에너지 생산과 직접적인 관련이 없는 1차 설비(전기에너지를 직접 생산하고 사용하는 고전압 전기설비의 총칭)에 대한 검사, 측량, 모니터링, 보호, 조절 등에 활용되는 보조 설비를 말한다.

과부하 보호에 쓰이는 계전기(릴레이, 회로를 여닫는 장치)는 국전남서과기가 생산하는 핵심 제품 중 하나다.

과부하보호는 전기 기기나 배선의 과부하가 걸리기 전에 부하를 끊거나 전기 기기 자체의 출력을 저하시켜 보호하는 것을 의미한다.

지난 2018년 국가전망공사가 시행한 과부하보호 사업 관련 입찰공고에서의 낙찰 건수를 살펴보면 국전남서과기의 자회사인 남경남서과부하보호전기유한공사(南京南瑞繼保電氣有限公司∙Nari-relays)는 47건을 따냈고 낙찰액 12억4200만 위안을 기록해 업계 1위를 차지했다. 같은 기간 국전남서과기는 30건의 낙찰을 받았고 7억2900만 규모의 낙찰액을 기록해 건수와 규모에서 각각 업계 4위와 3위를 차지했다.

유연송전시스템과 관련해서는 직류송전 장치를 집중적으로 생산하고 있다. 직류송전 장치는 컨버터 변압기와 컨버터 밸브, 직류제어∙보호시스템 등을 포함한다. 그 중에서 컨버터 밸브와 직류제어∙보호시스템은 기본적으로 업계 선두 기업들이 독점하고 있다. 국전남서과기는 컨버터 밸브 시장에서 42%의 점유율을, 직류제어∙보호시스템 시장에서 50% 정도의 점유율을 차지하고 있다.

국전남서과기는 '전력용 반도체' 부품인 IGBT(Isolated Gate Bipolar Transistor, 절연 게이트 양극성 트랜지스터)와 FRD(Fast Recovery Diode, 고속 회복 다이오드) 연구개발에도 나서고 있다. '전력용 반도체'는 직류 혹은 교류 형태의 전압·전류를 시스템에서 요구하는 적합한 형태와 크기로 변환하는 전력 변환의 핵심 반도체 소자로서 태양광인버터, 풍력인버터, 전기자동차, 철도∙해상 운송 등에 다양하게 사용된다.

IGBT는 모스펫(MOSFET, 금속산화막 반도체 전계효과 트랜지스터)과 트랜지스터의 장점을 결합시켜 고전압에 견디면서도 고속처리가 가능하도록 설계된 차세대 전력소자다. FRD는 고속으로 동작하는 스위칭 회로에서 스위치 손상을 막기 위한 환류 다이오드와 순방향 전압을 넘지 않도록 하는 클램프 다이오드와 같은 보호기능을 하는 소자다.

지난 2018년 국전남서과기는 글로벌 선진 기술 수준의 1200볼트와 50암페어의 IGBT와 FRD를 생산했다. 지난해 10월 국전남서과기는 국가전망공사 산하의 과학연구 기관인 글로벌에너지인터넷연구원유한공사(全球能源互聯網研究院有限公司, 이하 인터넷연구원)와 함께 공동 출자해 합자기업인 남서인터넷연구출력반도체유한책임공사(南瑞聯研功率半導體有限責任公司)를 설립했다. 국전남서과기는 'IGBT 모듈 산업화 프로젝트' 시행을 위한 자금으로 5억5900만 위안을 출자하며, 합자기업의 69.83% 지분을 보유했다. 인터넷연구원은 2억4100만 위안을 출자해 합자기업의 지분 30.17%를 보유하고 있다.

중국산업정보망에 따르면 국가전망공사의 정보화 하드웨어 및 소프트웨어 제품 시장은 국가전망공사정보통신그룹(國網信息通信產業集團)의 자회사, 남서그룹과 자회사가 점유하고 있다. 남서그룹과 그 자회사는 하드웨어 시장에서 41%, 소프트웨어 시장에서 63%의 점유율을 차지하고 있다.

올해 상반기 각 주요사업의 수익구조는 눈에 띄게 변화했다. 상반기 전력망 자동화 및 산업 모니터링, 전력자동화 정보통신, 과부하 보호 및 유연송전시스템, 발전 및 수리환경보호, 전력 집적 및 기타업무가 전체 영업수익에서 차지한 비중은 56.5%, 17.8%, 11.6%, 7.5%, 6.3%로 조정됐다.

사업별 영업수익 규모를 살펴보면 상반기 전력망 자동화 및 산업 모니터링, 전력자동화 정보통신, 과부하 보호 및 유연송전시스템, 발전 및 수리환경보호, 전력 집적 및 기타업무를 통해 거둬들인 영업수익은 각각 68억7100만 위안(전년동기대비 +0.4%), 21억6300만 위안(전년동기대비 +35%), 14억1000만 위안(전년동기대비 -0.7%), 9억900만 위안(전년동기대비 +39.4%), 7억6200만 위안(전년동기대비 103.1%)을 기록했다. 전력 집적 및 기타, 전력자동화 정보통신, 발전 및 수리환경보호 사업이 가장 높은 성장률을 보인 것으로 나타났다.

◆ '전력망·스마트그리드' 투자 확대 속 '동반성장' 기대

신에너지 산업의 성장과 신형 인프라 건설 확대를 위해 향후 중국 당국이 전력망과 스마트 그리드 산업에 대한 투자를 확대할 것으로 기대되는 가운데, 국전남서과기 또한 적지 않은 성장 기회를 포착할 수 있을 것으로 예상된다.

중국 산업 전문 연구매체 중상정보망(中商情報網)에 따르면 중국 전력망 자동화 시장 규모는 2015년 691억9000만 위안에서 2019년 1038억8000만 위안으로 늘어났고, 2020년에는 1158억2000만 위안에 달할 전망이다.

아울러, 2009~2020년 중국 전력망에 대한 총투자 규모는 3조4500억 위안으로 그 중 스마트화 투자 규모는 3841억 위안에 달했다. 이는 전체 전력망 투자액의 11.1%에 달하는 규모다.

투자 단계별로 살펴보면 1단계(2009~2010) 전력망 투자규모는 5510억 위안이고 그 중 스마트화 투자 규모는 341억 위안(6.2%)이었다. 2단계(2011~2015) 투자규모는 1조5000억 위안이고 그 중 스마트화 투자 규모는 1750억 위안(11.7%), 3단계(2016~2020) 투자규모는 1조4000억 위안이고 그 중 스마트화 투자 규모는 1750억 위안(12.5%)으로 전력망 스마트화 분야에 대한 투자 규모는 지속적으로 늘어났다.

중국 국가전망공사의 대표는 향후 고전압, 충전소, 데이터 신형 인프라 등 영역에 투자를 확대할 것이라고 밝혔다. 이와 함께 수력∙풍력∙태양광 등 청정 에너지 발전 이용률을 95%이상으로 높이겠다는 구상을 제시했다.

이 같은 구상은 10월 26일부터 29일까지 열리는 제19기 중앙위원회 5차 전체회의(19기 5중전회)에서 논의될 14차 5개년 경제개발 계획(2021~2025년)에서 구체화될 예정으로, 전력망과 관련한 산업에 6조 위안(약 1022조원) 이상의 투자를 진행할 것으로 예상된다고 밝혔다.

중태증권은 올해 전력망에 대한 투자가 늘어나고 특히 시장의 예상을 뛰어넘는 규모의 특고압 투자가 이뤄질 것으로 예상되는 만큼, 국전남서과기의 실적 또한 더욱 개선될 것으로 예상하면서 '매수' 의견을 제시했다.

이와 함께 2020~2022년 순이익은 각각 51억2000만위안, 61억 위안, 70억8000만위안에 달하고 주당순이익(EPS)은 1.11위안, 1.32위안, 1.53위안을 기록할 것으로 예상했다. 아울러 같은 기간 주가수익비율(PER)은 20.9배, 17.5배, 15.1배로 추산했다.

EPS는 당기순이익을 주식수로 나눈 값으로, EPS가 높아진다는 것은 해당 기업의 경영실적이 호전되고 배당 여력도 많아져 그만큼 투자 가치가 높아진다는 것을 의미한다. PER은 주가를 EPS로 나눈 값으로 기업이 벌어들이는 이익에 비해 주가가 적정하게 형성돼 있는 지를 판단하는 지표다. PER이 낮을 수록 주가가 저평가 돼있다는 뜻으로 해석할 수 있는 만큼, 미래 성장 가능성을 기대할 수 있고 이에 투자가치가 높다고 판단한다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com