"케이블TV 가입자 자연 순감...대폭감소는 없을 것"

[서울=뉴스핌] 김지나 기자 = 케이블TV 1, 2위 사업자 CJ헬로와 티브로드가 통신사로 인수되며 유료방송 시장의 지각변동에 서막이 올랐다. 2020년은 유료방송 업계에서 통신사를 주축으로 한 '새판짜기'가 이어질 것으로 보인다.

가장 주목되는 부분은 통신사의 추가 케이블TV 인수합병(M&A)다. 또 통신사로 인수된 케이블TV의 가입자가 동사업자의 IPTV로 이동 여부 역시 주시할 부분이다.

다른 한편에선 온라인동영상서비스(OTT) 시장이 덩치를 키우는 가운데 콘텐츠 시장 성장이 IPTV에 어떤 방식으로 영향을 미칠 지도 관심이다.

◆높아진 KT 딜라이브 인수 가능성...SKT도 추가 M&A 가능

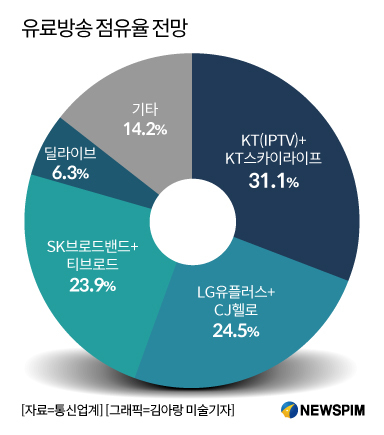

8일 통신업계에 따르면 LG유플러스가 CJ헬로를 인수하고, SK텔레콤이 티브로드를 인수하며 유료방송 시장은 점유율 측면에서 판도가 바꼈다. 인수 전 유료방송 시장은 KT과 KT스카이라이프가 점유율 31.1%로 2위 SK브로드밴드(시장점유율 14.3%) 격차를 크게 벌였다.

하지만 현 시점에서 LG유플러스가 CJ헬로를 인수해 시장 점유율 24.5%를 차지하며 1위와의 격차를 좁혔고, 3위 사업자 SK브로드밴드와 티브로드의 합산 점유율은 23.9%로 2위 사업자와 점유율 격차가 0.6%에 불과하다.

유료방송 시장에서 통신3사 중심으로 점유율 경쟁에 불이 붙은 가운데 업계에선 올해 KT의 딜라이브 인수 가능성을 높게 점치고 있다.

KT는 여전히 국회에서 합산규제 관련 논의를 마무리짓지 못해 적극적으로 추진하기 어렵다는 입장이지만, 합산규제가 다시 국회에서 논의돼 연장될 가능성은 낮아보인다.

통신업계에 정통한 한 관계자는 "합산규제가 당장 수면위로 나오기엔 가능성이 낮아보인다"면서 "합산규제는 일몰법이라 이미 없어졌고, 20대 국회가 총선모드에 들어가면 기존 법안을 자연 폐기될 것이며 그러면 KT는 당연히 딜라이브 인수를 추진하게 될 것"이라고 귀띔했다.

과학기술정보방송통신위원회 소속 의원실 관계자는 "현재 국회에서 유료방송 합산규제와 관련해 논의되는 것은 아무것도 없다"면서 "LG유플러스의 CJ헬로 인수 등이 발표난 이후 합산규제 연장 논의는 사실상 유명무실화 된 상황"이라고 전했다.

KT 이외에도 업계에선 SK텔레콤 역시 케이블TV 추가 인수 가능성을 높게 점치고 있다. 성장하는 유료방송 시장에서 현금동원이 가능한 SK텔레콤이 3위 사업자에 머물러 있지 않을 것이란 게 그 이유다.

최남곤 유안타증권 연구원은 "SK텔레콤은 현대HCN 인수 가능성이 있고, CMB도 빠른 시일 내 M&A 대상에 오를 것"이라고 전망했다.

◆케이블TV 가입자 IPTV로 이동? SKT-LGU+ 입장차

케이블TV 1, 2위 사업자가 통신사로 인수되며 가장 우려됐던 부분은 통신사로 인수된 케이블TV의 가입자가 IPTV로 이동하는 현상이었다. 이에대한 방어막을 치기 위해 과기정통부는 SK브로드밴드와 티브로드의 합병 조건으로 다른 이통사에도 케이블TV 결합상품 동등제공, 3년 내 1회까지 결합해지 위약금 부과 금지 등의 조건을 내걸기도 했다.

케이블TV 업계 관계자는 "공정거래위원회에서 교차판매를 허용했지만 과학기술정보통신부와 방송통신위원회에서 허용은 하되 실질적으로 엄격한 추가 규제를 조건으로 걸어 인수 대상이 된 케이블TV 사업자의 가입자는 그대로 남아 있을 가능성이 높아보인다"면서 "케이블TV를 인수한 사업자 인장에선 케이블TV 라이센스가 살아있는 상황에 두 개의 라이센스를 어떻게 운영할 지가 올해의 관전 포인트가 될 것"이라고 설명했다.

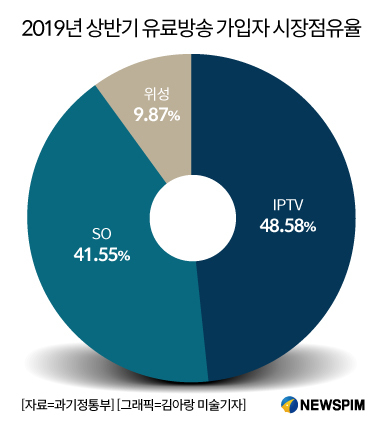

단, 케이블TV 가입자의 자연이탈은 불가피해 보인다. 유료방송 시장에서 케이블TV 가입자는 점점 감소하고 있다. 과기정통부의 '2019년 상반기 유료방송 가입자 수 현황' 자료에 따르면 작년 상반기 기준 케이블TV 가입자 수는 전체 유료방송 가입자의 42%를 차지했다. IPTV 가입자점유율은 49%로 7%포인트 가량 높다.

이밖에 정부가 케이블TV를 인수한 IPTV사가 케이블TV 가입자를 IPTV로 이동을 유도하는 행위를 막기 위해 조건부 승인을 냈다고는 하나, SK텔레콤의 경우 양 사가 합병하는 만큼 정부가 기업의 내밀한 부분까지 따져 IPTV 가입 유도 상황을 점검하긴 현실적으로 힘들다.

한 업계 관계자는 "자연 발생적으로 케이블TV 가입자가 IPTV로 갈아타는 것을 막을 순 없겠지만, 정부의 조건부 승인으로 가입자가 대거 이동하는 현상은 나타나지 않을 것"이라며 "단, SK브로드밴드와 티브로드의 경우 합병을 통해 한몸이 되는 만큼 어떻게 마케팅 활동을 하는 지 정부에서 면밀하게 들여다 보긴 어려울 것"이라고 말했다.

◆ 덩치키우는 OTT 시장, 유료방송에 영향?

올해 유료방송 시장에 영향을 미칠 또 하나의 변수는 OTT다. 전세계적으로 넷플릭스, 디즈니 등 글로벌 OTT 사업자는 덩치를 키우며 세계 각국의 콘텐츠 업계 판도를 뒤흔들고 있다. 돈이 될 것 같은 OTT 시장에 국내에선 통신사 중심으로 OTT 사업을 키워나가고 있지만 아직 이렇다 할 토종 OTT 강자는 나타나지 않고 있다.

OTT 시장 성장이 유료방송 시장에 어떤 방식으로 영향을 미칠 진 아직 미지수다. 미국의 경우 OTT 성장이 유료방송 시청자가 가입을 해지하는 '코드커팅'까지 이어졌다면, 상대적으로 유료방송 시청료가 싼 우니라나의 경우 코드커팅까진 나타나지 않고 있다.

단, OTT 성장으로 소비자들의 콘텐츠 소비 패턴의 변화는 눈여겨 볼만한 대목이다. 디즈니플러스(+), 애플TV 등 OTT 후발주자들이 싼 값에 OTT 서비스를 출시하며 가격 경쟁에 돌입한 만큼, 국내 유료방송 시청자들은 유료방송을 유지하며 OTT 1~2개를 곁들인 시청 구도로 갈 가능성이 높아보인다.

유료방송 업계 관계자는 "KT의 시즌이나 넷플릭스 등 OTT 경쟁이 격화될 것으로 예상되는 상황에 국내 시청자 층이 어떻게 움직일 것인가가 중요하다"며 "한 가구에 여러 명이 살고 있는 데 거실에선 유료방송을 보고, 자녀들은 OTT에 가입해 콘텐츠를 소비하는 식의 변화가 예상된다"고 내다봤다.

abc123@newspim.com