올 상반기 국내채권펀드에 7조3121억원 유입

동양하이플러스채권펀드 인기...투자금 1조9819억원 몰려

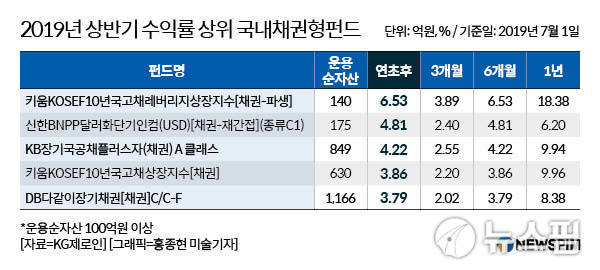

KOSEF10년국고채레버리지ETF 연초 이후 수익률 6.53%로 1위

전문가들 한은 8월 기준금리 인하 점쳐...장기채 수요↑

[편집자] 올해 상반기 펀드시장은 해외펀드 전성시대였다. 미국을 비롯한 글로벌 증시 강세로 해외 주식형펀드는 대부분 20%가 넘는 ‘대박’을 쳤다. 반면 국내 주식형펀드는 3% 수익률에 그쳤다. 최근 돈이 몰리는 부동산펀드도 4%대 수익률로 기대에 부응했다. 2019년 반환점을 돈 현 시점에서 종합뉴스통신 뉴스핌이 상반기 최고의 성과를 거둔 펀드와 하반기 분발을 요하는 펀드를 분석했다.

[서울=뉴스핌] 김형락 기자 = 올 상반기 국내 주식시장이 미중 무역갈등, 반도체 부진 등으로 흔들리자 시중 투자금이 국내채권펀드로 몰렸다. 은행 예금 금리보다 높은 수익을 원하는 투자자들이 국내채권펀드를 찾았다.

10일 펀드평가사 KG제로인에 따르면 올해 상반기 국내외 채권펀드에 총 7조3121억원이 새로 들어왔다. 같은 기간 1조3174억원이 빠져나간 국내주식형펀드와 대비되는 부분이다.

◆ 동양하이플러스채권펀드 상반기 2조원 유입...한국투자크레딧포커스펀드도 7700억원↑

|

개별 펀드 중에선 동양하이플러스채권펀드로의 자금 유입이 돋보였다. 동양하이플러스채권펀드는 올들어 지난 6월말까지 2조원 가까운 뭉칫돈이 들어왔다. 이 펀드는 주로 A등급 이상 회사채에 투자해 시중금리를 웃도는 수익을 추구한다. 듀레이션은 평균 1.1년 수준이다. 매매을 통한 시세차익 보단 안정적인 채권 이자수익을 얻는 전략을 쓴다

한국투자크레딧포커스펀드에도 상반기 새로운 투자금 7661억원이 쏠렸다. A- 이상 회사채에 투자해 이자수익을 추구하는 전통 회사채펀드다. 듀레이션은 1년 안팎으로 유지하고 있다.

이밖에 동양하이플러스단기우량채권펀드에도 5559억원이 신규 투자됐다. 주운용전략은 단기 우량 회사채 투자를 통한 수익률 확보다. 듀레이션 1년 이하인 A- 이상 회사채와 A2- 이상 전자단기사채(전단채) 투자로 정기예금 수익률을 이기는 것이 목표다. 앞선 펀드들처럼 트레이딩 시세차익 보다는 채권 이자수익을 추구한다.

박빛나라 한국투자신탁운용 픽스드 인컴 운용본부 팀장은 "국내채권펀드 투자자들은 기본적으로 안정적 수익을 원한다"라며 "변동성 우려 때문에 듀레이션 1년 안팎의 회사채펀드가 적합한 투자처였다"고 분석했다.

◆ KOSEF10년국고채레버리지ETF 상반기 6.53%...국내채권펀드 최고 성과

|

전반적인 크레딧(회사채·금융채)시장 강세로 앞선 3개 펀드의 1년 성과도 양호했다. 2%대 초반인 은행 예금 금리를 웃돌았다. 한국투자크레딧포커스펀드가 최근 1년 수익률이 3.30%로 가장 높았다. 같은 기간 동양하이플러스단기우량채권펀드와 동양하이플러스채권펀드는 각각 2.78%, 2.72%로 나타났다.

전체 국내채권펀드수익률에선 국고채 10년물 등을 담은 장기채펀드들이 앞자리에 섰다. 기준금리 인하 기대로 중장기채권이 강세를 보이면서다.

키움투자자산운용의 KOSEF10년국고채상장지수펀드(ETF)가 연초 이후 수익률 3.86%로 상위권을 차지했다. KOSEF10년국고채레버리지ETF는 상반기 6.53% 수익률로 전체 국내채권형펀드 선두를 기록했다.

시장의 모든 채권을 포함하는 KB장기국공채플러스펀드, DB다같이장기채펀드도 3~4%대 수익률을 기록했다.

KB장기국공채플러스펀드는 장기 국공채(국채, 지방채, 특수채 등)에 투자신탁재산의 70% 이상을 투자한다. A- 이상 회사채에도 선별적으로 투자해 안정적 이자수익을 추구한다.

DB다같이장기채권펀드는 장기 국공채, AA- 이상 회사채에 투자해 이자수익과 금리변동에 따른 자본이익을 추구한다. KIS 채권 종합지수(6~7년)의 자산구성과 유사하게 포트폴리오를 짠다.

기본적으로 채권수익률이 떨어지면 채권가격은 오른다. 채권가격과 채권수익률은 반비례 관계이기 때문이다. 채권가격은 채권수익률로 확정된 미래의 현금흐름을 할인하는 개념이다.

장기채는 금리가 하락할 때 가치가 더 많이 상승한다. 금리 변동에 따른 수익성 변화를 긴 기간 적용받기 때문이다.

◆ 전문가들 8월 한은 기준금리 인하 무게...장기채 수요 지속 예상

전문가들은 한국은행의 기준금리 인하를 점치면서 장기채권을 찾는 수요가 이어질 것으로 내다봤다. 국내 경기 부진 전망도 한은의 완화적 통화정책 유지와 금리 인하 기대를 높였다.

김상훈 KB증권 채권 전략가(Strategist)는 "미 연준의 7월 금리 인하 기대가 유지되는 가운데 한일 무역분쟁으로 한국은행의 7월 금리 인하 기대도 커졌다"며 "기본적으로 7월 시그널(신호) 뒤 8월 인하를 예상하지만, 성장률 전망이 0.1% 이상 하향되고 인하 소수의견이 2명일 경우 7월에 금리 인하 금통위가 될 것"으로 전망했다.

다만 "1회 인하 후 추가 인하는 연준의 스탠스(입장)에 영향을 받을 것"이라며 "한은의 추가 인하는 올해보다 내년 초 가능성이 좀 더 높다"고 내다봤다.

안예하 키움증권 채권전략 연구원은 "올해 한국 경제성장률은 정부 목표치인 2.4~2.5%를 밑돌 가능성이 높다"며 "정부의 부양정책과 한은의 완화적 통화정책에도 경기 개선 기대가 크지 않아 장기물을 중심으로 매수가 지속되는 등 채권시장 강세 흐름이 이어질 것"이라고 진단했다.

rock@newspim.com

영상

영상