높은 시장점유율·넓은 고객 커버리지 강점 보유

자동차 스마트화∙전기화 기술 경쟁력 확보 주력

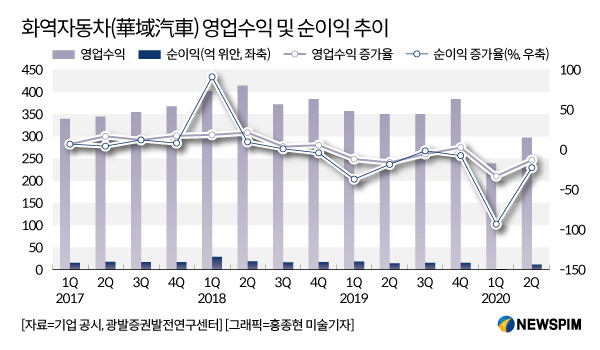

2분기 업계 경기 회복 속 순익 전월대비 770% ↑

[서울=뉴스핌] 배상희 기자 = 하반기 들어 가시화된 중국 경제 회복세 속에 자동차 업계도 신종 코로나바이러스 감염증(코로나19) 사태의 충격에서 빠르게 회복되고 있다. 실제로 올해 1~2월 지난해 같은 기간과 비교해 42%나 줄었던 중국 자동차 판매량은 9월 들어 전년동기대비 12.9% 상승했다.

특히, 중국 당국이 2021~2025년 중국 경제 성장 방향의 청사진을 담고 있는 14차 5개년 경제개발 계획(14·5 계획)을 통해 신에너지 개발 및 소비 정책을 강화할 것으로 예상되는 만큼, 자동차 업종이 적지 않은 수혜를 입을 것으로 기대된다.

중국 최대 자동차 부품 공급업체 화역자동차시스템주식유한공사(華域汽車系統股份有限公司∙HASCO∙화위자동차, 이하 화역자동차)도 수혜가 기대되는 업체 중 하나다.

전문기관들은 화역자동차가 중국 자동차 부품 업계를 선도하는 기업으로서 자체적 기술, 제품, 고객, 사업영역 상의 강점을 기반으로 시장경쟁력을 확대하고 있다는 점에서 투자가치가 높다는 평가를 내린다.

|

◆ 상하이자동차 산하 중국 최대 부품 제조업체

지난해 기준 영엽수익 1440억2400만 위안, 전세계 보유 연구개발 생산기지 463곳, 화역자동차와 그 자회사가 보유한 특허 건수 5000건 이상, 전세계 소속 직원 12만명 이상. 이는 창립 후 30년간 화역자동차가 이뤄낸 기록들이다.

화역자동차는 중국 최대 규모의 종합형 자동차 부품 공급 업체로 국내외 유명 완성차 업체들에게 양질의 제품과 서비스를 공급하며 영향력을 확대해 왔다.

중국 최대 자동차 제조업체인 상하이자동차그룹(上汽集團∙SAIC MOTOR, 이하 상하이자동차)이 58.32%의 지분을 보유한 최대 주주로 올라서 있어, 높은 시장점유율과 넓은 고객 커버리지의 강점을 보유하고 있다.

주요 보유 기술 및 생산 제품은 크게 △스마트화 및 인터넷화 △전동시스템 △경량화 △알루미늄 차대 △내외장 인테리어 등의 5대 영역으로 나뉜다.

구체적으로 스마트화 및 인터넷화 영역에는 긴급제동시스템(AEB), 전방추돌경보(FCW), 사각지대 감지(BSD), 차선변경 경보(LCA) 등의 '스마트 주행' 기술, 인공지능기술과 자동차 전등을 결합한 '스마트 시각 감지 시스템', 좌석∙실내장식∙음행시스템과 데이터를 결합시킨 '스마트 운전석' 등의 기술과 제품이 포함된다.

전동시스템과 관련해서는 전기구동시스템, 열관리시스템, 배터리관리시스템, 프리미엄 펌프 등의 제품을 생산하고 있다. 알루미늄 소재 응용, 복합소재 응용, 자동차 연료 시스템 등 경량화 분야에서도 두각을 나타낸다.

알루미늄 차대 영역과 관련해서는 서스펜션 시스템, 조종 시스템, 제동 시스템, 동력전달 시스템 등의 기술과 제품을 연구·개발하고 있다. 이밖에 내외장 인테리어와 좌석 등의 제품도 생산하고 있다.

거대한 고객층 또한 화역자동차가 보유한 핵심 경쟁력 중 하나다. 주요 고객은 최대 주주인 상하이자동차를 비롯해 이치그룹(一汽集團), 창안자동차(長安汽車), 광저우자동차그룹(廣汽集團), 화천자동차(華晨汽車), 베이징자동차(北京汽車) 등 중국을 대표하는 굴지의 완성차 제조업체들이다.

화역자동차는 글로벌 명품카, 일본브랜드 자동차, 신에너지 자동차 등으로 사업 영역을 확대하며 글로벌 대형 자동차 업체들도 고객으로 확보했다. 현재 화역자동차가 발을 들인 전체 사업 중 20%는 해외 사업과 관련이 있을 정도로 큰 비중을 차지한다.

구체적으로 명품카 브랜드인 벤츠, BMW, 아우디, 캐딜락과 일본 브랜드인 혼다, 도요타, 닛산 등을 비롯해 테슬라와 폭스바겐의 전기차 플랫폼(MEB)의 글로벌 신에너지 자동차 기업에 부품을 공급하고 있다.

|

◆ '미래형 자동차 시대' 속에서 동반성장 기대

전세계 자동차 시장으로 불어든 '스마트화∙전기화' 트랜드에 발맞춰 화역자동차는 최근 몇 년간 신에너지 자동차, 첨단운전자 지원시스템(ADAS) 등 관련 기술 경쟁력 확보에 주력해왔다.

올해 상반기 화역자동차는 관련 분야에서 적지 않은 진전을 이뤄냈다.

우선, 화역자동차 산하 옌펑(延鋒)이 개발한 차세대 스마트운전석 '옌펑XiM21'을 통해 폭스바겐, 제너럴모터스(GM), BMW, 상하이승용차와 합작을 추진하며 관련 시장으로 정식 진출했다.

지난 2013년 화역자동차는 57억4700만 위안을 들여 미국 비스티온으로부터 옌펑 비스티온 자동차 트림 시스템 유한공사(延鋒偉世通汽車飾件系統有限公司, 옌펑)의 지분 50%를 사들였다. 이는 옌펑이 화역자동차의 자회사가 됐음을 의미하는 것으로, 옌펑은 상하이자동차 등 완성차 업체에 자동차 실내외 장식·좌석 시스템·전자시스템·안전시스템 등의 제품을 주로 공급해 왔다.

아울러 전세계 전기차 업계 선두 주자인 미국 테슬라와 중국의 테슬라로 불리는 중국 전기차 대표 업체웨이라이(蔚來∙NIO)와의 합작을 확대, 서스펜션과 방향전환 시스템 관련 부품의 납품을 늘렸다.

신에너지 자동차 전기구동시스템의 경우 모터 드라이브(Motor drive), PEB(Power Electronic Box) 등의 제품을 공급하고 있으며, 4분기부터 전기구동시스템 제품을 폭스바겐 전기차와 제너럴모터스(GM) 전기차 플랫폼으로 납품 업체를 확대했다.

스마트주행의 경우 24GHz 후방 밀리파 레이더, 77GHz 레이더, 77GHz 전방 밀리파 레이더 등의 제품 공급에 나선 상태다.

중국 신에너지 자동차 보조금 지급 종료시점 2년 연기, 농촌 보급(家電下鄉) 정책 추진 하에 신에너지 자동차 판매량이 개선되면서 하반기 판매량은 70만대로 전월대비 50%, 전년대비 40% 증가할 것으로 예상된다.

이와 함께 지정 납품 업체인 폭스바겐의 전기차 전용 MEB 플랫폼 수요가 확대되고, 테슬라의 포츠유틸리티차(SUV) 모델(Model)Y 양산과 보급형 세단인 모델3 생산 확대 등으로 화역자동차의 실적과 기업가치는 모두 상승할 전망이다.

|

◆ 자동차 업계 회복 속 하반기 실적개선 기대

올해 상반기 거둬들인 영업수익은 536억2000만 위안으로 전년동기대비 24.01% 줄었다. 같은 기간 순이익은 13억700만 위안으로 지난해 같은 기간과 비교해 61.16%나 급감했다.

다만, 2분기 들어 실적이 개선되면서 영업수익은 296억4900만 위안으로 전년동기대비 15.27% 감소했고, 전월대비 23.67% 늘었다. 2분기 순이익은 11억7200만 위안으로 전년대비 22.84% 줄고 전월대비 770.09% 증가했다.

2분기 실적 회복세는 국내외 자동차 업계 회복에 따른 것으로, 2분기 들어 국내 자동차 업계의 판매량이 회복되고 3분기 해외 시장 판매량도 개선됐다. 올해 2분기 자동차 생산량 및 판매량은 각각 663만8000대와 658만5000대로 전년동기대비 각각 14.2%와 10.3%, 전월대비 각각 91.1%와 79.3% 늘었다. 하반기는 자동차 시장의 성수기로서, 바이러스 사태 완화에 따라 자동차 판매 수요도 늘어날 것으로 예상된다.

상하이증권(上海證券)은 2분기들어 가속화된 자동차 업계 경기 회복세가 이어지면서 화역자동차 실적도 빠르게 개선될 것으로 예상했다. 이와 함께 2020~2022년 주당순이익(EPS)을 1.6위안, 2.08위안, 2.26위안으로 주가수익비율(PER)을 14배, 11배, 10배로 평가하며 '보유확대' 투자 의견을 제시했다.

EPS는 당기순이익을 주식수로 나눈 값으로, EPS가 높아진다는 것은 해당 기업의 경영실적이 호전되고 배당 여력도 많아져 그만큼 투자 가치가 높아진다는 것을 의미한다. PER은 주가를 EPS로 나눈 값으로 기업이 벌어들이는 이익에 비해 주가가 적정하게 형성돼 있는 지를 판단하는 지표다. PER이 낮을 수록 주가가 저평가 돼있다는 뜻으로 해석할 수 있는 만큼, 미래 성장 가능성을 기대할 수 있고 이에 투자가치가 높다고 판단한다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com