자체 온라인 'LF몰' 성과 가시화 시작

[서울=뉴스핌] 이민주 기자 = LF(옛 LG패션)의 최대주주인 구본걸 회장이 자사주를 늘리기 시작했다. 구 회장은 지난 3월 LF 주식 9만 5000주(당시 시가 27억 2100만원)를 매입했다. 구 회장이 자사주 매입에 나선 것은 2016년 3월 이후 거의 2년 만의 일이다. 지난 6일에도 자사주를 추가 매입해 지분이 19.13%로 늘었다.

국민연금도 이 회사 지분을 늘렸다.

기업 내부자가 자기 회사 주식을 '매도'하는 이유는 자녀 학자금 마련, 소송비용 조달 등으로 수십가지에 달한다. 그렇지만 기업 내부자가 자기 회사 주식을 '매수'하는 이유는 단 한 가지, 회사의 미래를 밝게 보기 때문이다.

어떤 숨겨진 기회가 있는걸까?

◆ 패스트 패션 급성장, 만성 불황으로 위기 맞아

불과 수년전까지만 해도 LF는 전통 패션업의 위기를 상징하는 기업이었다.

2012년 8월, 서울 여의도의 TNGT 매장 앞에서는 국내 패션업계의 불황을 웅변하는 '이벤트'가 펼쳐졌다. LF가 자사의 대표 패션 브랜드인 TNGT를 매장 앞 길거리에서 '매대 판매'를 진행한 것이다. 브랜드 가치를 최우선으로 하는 패션 기업이 할인 매대판대를 하는 것은 상상하기 어렵다. 그럼에도 이런 이벤트가 벌어진 것은 불황 앞에서는 어느 기업도 자존심을 유지하기가 쉽지 않음을 보여준다.

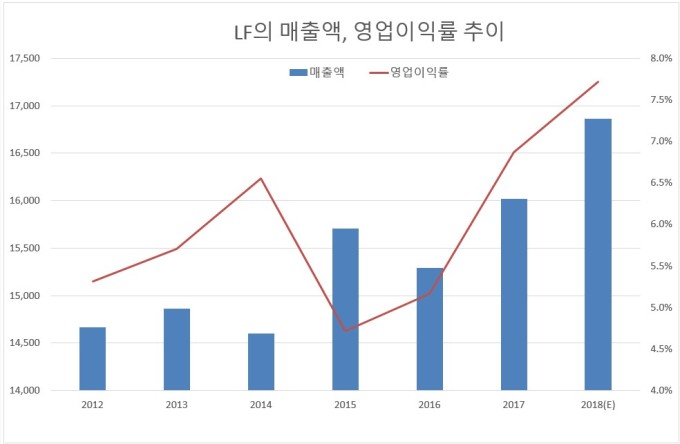

그해 이 회사의 전년비 매출액 성장률은 1.9%(2012년)로 답보 상태였고, 이런 상황은 2013년(1.3%), 2014년(-1.7%)까지 이어졌다. 2015년 영업이익률은 4.7%로 상장사 제조업 평균(6.2%)에도 미치지 못했다.

그런데 지난해 사업보고서를 보면 이 회사는 턴어라운드의 실마리를 만든 것으로 보인다.

LF의 올해 예상 실적을 살펴보면 매출액 1조 6900억원, 영업이익 1300억원, (지배지분) 순이익 970억원이다(이하 K-IFRS 연결). 매출액은 전년비 5.5% 증가하고, 영업이익률과 자기자본이익률(ROE)는 각각 7.7%, 8.8%로 개선될 전망이다.

◆ 회사 비전 재정립하고 연관 기업 6곳 M&A

이런 개선이 이뤄진 비결은 인수합병(M&A)과 온라인 강화로 요약된다.

LF는 2014년 회사명을 LG패션에서 LF로 변경하고 스스로를 '라이프 스타일 전문기업'으로 재정의했다. 패션의 한계를 벗어나 고객의 삶에 관련된 아이템으로 비즈니스를 확장하겠다는 것이다.

이 회사는 지난 2007년 마키노차야 인수를 시작으로 와인 및 수제맥주 유통회사 인덜지, 일본 식자재 기업 모노링크, 유럽 식자재 기업 구르매에프앤드비코리아 등 모두 6건의 인수합병(M&A)을 진행했다.

M&A는 기업 실적과 가치를 빠르게 늘릴 수 있는 전략이지만 성공 케이스는 10건 중 3건이 채 되지 않는다. 비싸게 매입하거나, 핵심 역량과 무관한 사업을 인수하는 경우에 실패 가능성이 높다.

LF가 그간 진행한 6건의 인수가는 주가수익배율(PER) 30배 안팎으로 높은 편이 아니다. 요즘 어지간한 4차 산업혁명 관련주의 인수 가격은 PER 세 자릿수에 달한다.

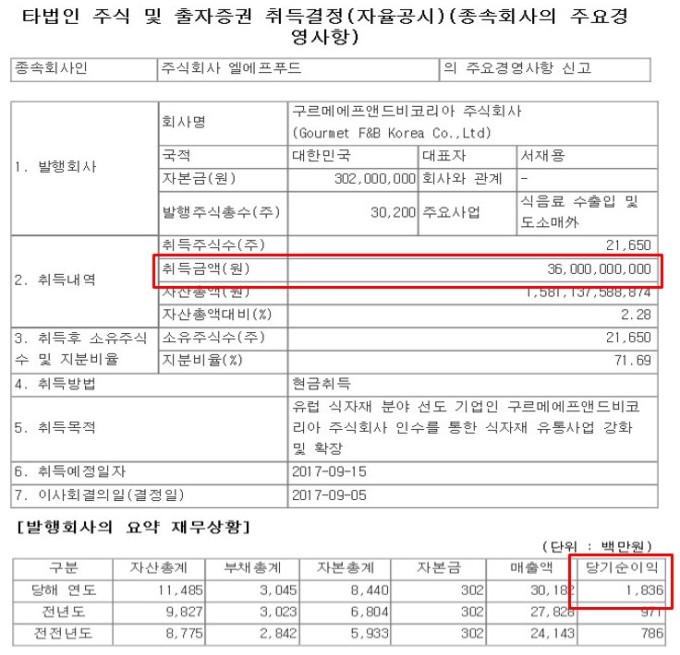

LF는 지난해 말 치즈수입유통을 하는 구르메를 인수했다. 구르메의 지분 71.69%의 인수 금액은 360억원. 구르메의 2016년 실적(매출액 301억원, 당기순이익 18억원)을 바탕으로 하면 PER 28배에 매입한 셈인데, 경영권 프리미엄을 감안하면 비싸지 않다.

인수 기업들이 속해있는 산업도 LF가 추구하는 '라이프 스타일 전문 기업'의 범위 안에 들어있다. 올해 LF 매출액에서 이들 종속회사의 매출액이 차지하는 비중은 구르메(300억원), 모노링크(600억원)를 포함해 10% 가량이고, 증가세를 보이고 있다.

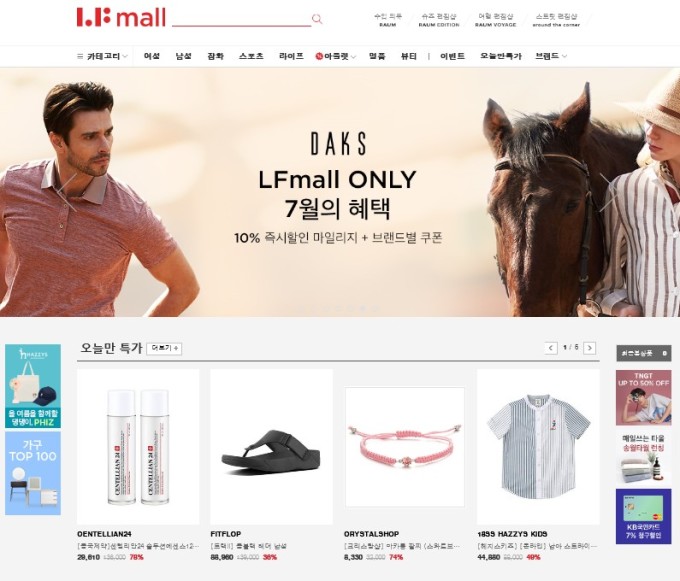

◆ 자체 온라인 'LF 몰' 성과

이 회사의 자체 온라인 쇼핑몰인 'LF 몰'의 성과도 개선되고 있다. 기업이 자체 온라인 몰을 성공시키는 것은 쉽지 않다. 장기간에 걸친 지속적인 투자를 각오해야 하기 때문이다.

LF는 2000년대 후반 LF몰 개설 이래 지속적인 투자를 해왔다. 이 결과 올해 온라인 매출액 비중은 25%에 도달할 전망이다. 이 회사의 온라인 매출액 비중을 살펴보면 2012년 5% 미만이었다가 2014년 10%, 2016년 20%로 빠르게 늘고 있다.

온라인 기반의 LF몰은 오프라인에서의 백화점 수수료, 임차료, 감가상각비가 사실상 없기 때문에 이익률이 높다. 조만간 타 브랜드 입점 등으로 수수료 수익 창출도 기대되고 있다.

올해 예상 실적을 바탕으로 가치평가를 해보면 ROE 8.8%, PER 8.9배, 주가순자산배수(PBR) 0.77배이다. ROE 두 자릿수를 바라보는 기업이 한 자리 PER에 거래되고 있다.

hankook66@newspim.com